2月1日,陸金所控股(LU.US)(以下簡稱“陸金所”)發布公告稱,已正式向港交所遞交上市申請,計劃以介紹方式在香港聯合交易所主板雙重主要上市,摩根大通、摩根士丹利和瑞銀集團擔任聯席保薦人。

受此消息的影響,該公司美股的股價當日跳空上漲了7.87%。

陸金所此次上市有何特殊之處?

陸金所打算登陸港股市場的消息引起了廣泛關注,除了公司本身之外,其上市的方式也是投資者討論的焦點之一。

以介紹的方式實現雙重上市意味着陸金所此次登陸港股市場不涉及發行新股,因此也不涉及新股融資,在一定程度上表明該公司的融資壓力不大,不必再度融資而稀釋股份。

而所謂的雙重主要上市是指兩個資本市場均爲第一上市地,假若在其中一個上市地退市,也不會影響到另一個上市地的上市地位。對於陸金所來說,已在美股上市的情況下,在香港按當地市場規則發行上市,其須遵守的規則與在香港首次公开發行股份的公司要求完全一致。

這種方式的劣勢在於需滿足兩地監管要求,上市流程更復雜,也就需要消耗更多時間和成本;其優點在於和本地上市沒有太大區別,完全滿足兩地監管要求,因此也更容易被國際投資者接受,提升全球市場的影響力,且易於被納入港股通。

陸金所也在招股書中表示,(美股和港股)兩個市場吸引不同背景的投資者,這有助於擴大公司的投資者基礎及增加股份的流動性。在港交所及紐交所兩地擁有雙重上市地位,使公司可以接觸更廣泛的私人及機構投資者並從中受益。同時,在港交所上市可配合公司在國內的業務重心,對公司的增長及長期战略發展至關重要。

陸金所的“質地”如何?

其實在2022年內,陸金所曾多次釋放正在研究香港上市路徑的消息,投資者也多有猜測,如今終於確定。投資者關心的另一個問題則是該公司的“質地”如何?

據了解,背靠平安集團的陸金所是中國領先的小微企業主金融服務賦能機構,爲小微企業主及其他優質借款人提供量身定制的融資產品。在這一過程中,該公司與中國超過550家金融機構建立了合作關系,爲其賦能的貸款提供資金和增信服務。

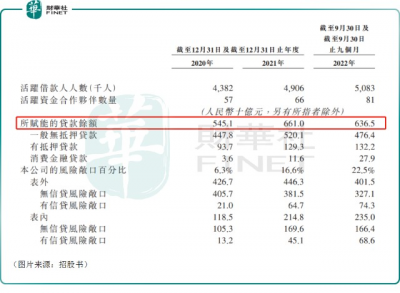

自成立以來,截至2022年9月30日,陸金所已爲中國合計約660萬名小微企業主提供服務。截至同日,該公司賦能的零售信貸余額達人民幣6365億元。另外,截至2022年6月30日,按普惠型小微企業貸款的貸款余額計,陸金所在服務小微企業主的中國非傳統金融服務提供商中排名第二。

在陸金所核心的零售信貸賦能業務模式下,借款人就貸款支付費用,包括貸款人的利息、擔保人或保險公司的擔保或保險費以及賦能方的賦能服務費。(若貸款人承擔全部信貸風險,則不另外收取擔保或保險費。)

而陸金所賺取的收入取決於貸款結構的確定形式。若貸款人爲該公司合並的信托,則陸金所賺取借款人所付費用總額(包括利息、擔保費和賦能服務費)與支付予信托投資人利息的差額作爲採用實際利率法的淨利息收入。如果貸款人不是該公司並表的信托或貸款人爲銀行,貸款人賺取利息,而陸金所賺取賦能服務費作爲零售信貸賦能服務費收入,以及(倘陸金所提供擔保)擔保費作爲擔保收入。

除核心的零售信貸賦能業務模式外,該公司就其通過陸金通向銀行合作夥伴提供轉介服務賺取平台服務轉介收入,就分銷金融機構的產品產生的服務費賺取其他技術平台收入,就旗下的消費金融子公司提供的貸款賺取淨利息收入,並賺取账戶管理服務費、罰金及其他服務費等其他收入。

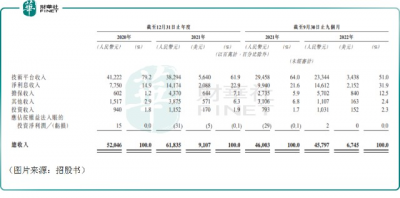

總的來說,陸金所的收入來源分爲技術平台收入、淨利息收入、擔保收入、其他收入、投資收入。其中,最核心的技術平台收入又包括零售信貸賦能服務費(貸款賦能服務費、貸後服務費、平台服務轉介收入)、其他技術平台收入。

招股書顯示,2020年、2021年間,陸金所的活躍借款人人數、活躍資金合作夥伴數量、所賦能的貸款余額、增貸款規模等指標都獲得了增長。

與此同時,該公司的總收入也從2020年的520億元增至2021年的618億元;淨利潤則同步由123億元增至了167億元。

不過,相較於2021年前三季度,陸金所在2022年前三季度的多項指標出現了同比下滑的情況。

招股書顯示,2022年前三季度,該公司新增貸款總額爲4176億元,上年同期爲4968億元;期內的總收入爲458億元,相較上年同期460億元有小幅下降;淨利潤則從上年同期的138億元降至2022年前三季度的96億元,降幅超過30%。

相應的,陸金所的淨利潤率也從2021年的27%降至了2022年前三季度的20.9%。

而從各項收入在總收入中的佔比的變化來看,最核心的技術平台收入佔該公司總收入的比例由2020年的79.2%降至2022年前九個月的51%,原因是同期的淨利息收入佔比由14.9%增至31.9%,擔保收入佔比由1.2%增至12.5%。

陸金所也表示,總收入結構發生變動主要是由於公司逐漸承擔了更多信貸風險,令業務模式發生了改變。這也導致其風險敞口百分比從2020年的6.3%增至了2022年前三季度的22.5%。

與此同時,陸金所控股的信用減值損失(限於其由該公司核心的零售信貸賦能業務模式運營所造成)也在不斷擴大,2020年、2021年和2022年前三季度分別爲30億元、66億元及103億元,分別佔期內收入的5.8%、10.7%及22.5%。

除了以上關鍵數據外,截至2022年9月30日,陸金所的淨資產爲951億元,銀行存款爲458億元。

另外,在具有重要地位的消費金融子公司方面,數據顯示,截至2020、2021全年及2022年前9個月,陸金所發放的個人消費貸款中逾期60天以上的不良貸款率分別爲2%、2.2%及1.7%。

但其消費金融子公司在上述各期的資本充足率分別爲118.6%、35.6%及20.1%,在持續下滑。

綜合而言,雖然在一些指標上有些瑕疵,但陸金所的整體表現還不錯。

結語

值得一提的是,最近兩年來,有越來越多的中概股選擇在香港再度上市,陸金所也只是“大潮”中的一員。而該公司的“質地”不錯,此次回港對於公司、港交所來說或許算得上是一個雙贏。

作者:燕十四

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:擬赴港雙重主要上市!陸金所控股(LU.US)成色如何?

地址:https://www.breakthing.com/post/44477.html