最近聊了下越南股市,大家還蠻感興趣,這不,加班加點出了一篇詳細分析。

內容上堪稱研報級別,不過肯定比研報有趣好玩的多,算是市場上罕有的對越南市場進行詳細分析的文章。

注,基本所有數據均來自wind,就不重復說了。

還有,別問我是不是ChatGPT寫的,我倒是希望可以省事點,可它支楞不起來啊(手動狗頭)。

1、越南背景

先說下越南這個市場的特點吧,越南呢,它在體制上和咱們國內類似,都是社會主義好同志。

一黨制,核心以國有經濟主導,可以說從它的歷史發展軌跡看,一直有些摸着咱們的石頭過河的味道。

但某種程度來說,又不完全相似,比如越南在黨內三權分立的結構,又有點類似老美,對多方權力進行了相互制衡。

最直接的體現,就是早幾年越南興建高鐵政策,被國會給否絕了...

但總的來說,自從南北越統一之後,越南總體上政權倒是一直非常穩定,沒有發生什么特別大的幺蛾子事件。

經濟上,越南從1986年开始推動經濟改革,全面對外开放。

憑借着超低的勞動力成本,再加上優越的地理位置,內地連接中國、老撾、柬埔寨等國家,外臨海港口衆多,對外貿易非常活躍。

所以在經濟全球化的過程中,也逐步承接了世界代工廠的角色。

低端制造產業鏈比如作爲蘋果、三星的代工廠;以及服裝、輕工制造、家電等制造行業都在加速流入越南。

尤其是韓國和日本,早些年大量投資,在越南新建工廠,也推動了越南的經濟發展。

比如越南三星,便是越南當地最大的公司之一,生產了全球50%的三星手機。

而最近幾年,隨着蘋果制造鏈也开始往越南遷移,近期還宣布將在越南生產MacBook,可以說越南的代工業發展潛力依舊巨大。

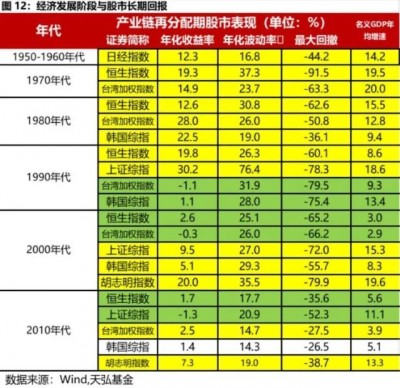

這是我從基金公司扒來的圖,歷史上來看,一個產業鏈再分配過程中,受益的一方在股市往往都會有不錯的表現。

比如1950-1960年代美國制造向日本制造轉移,日本股市起飛。

而1970-1980,德國、日本制造向香港、台灣轉移,台灣、香港股市起飛。

還有1990-2010,全球向中國轉移,A股起飛。

而目前2000-至今,越南則是在全球產業鏈當中相對受益的,期間越南股市表現驚人,越南核心股指在00-08年期間上漲10倍 ~

2、經濟支柱

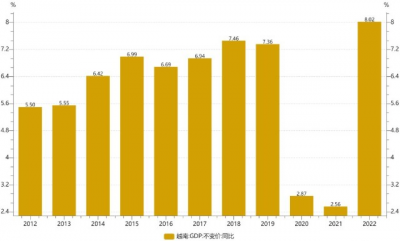

經濟方面,在2022年全年,越南的GDP增速達到了8.0%,而過去十年越南的GDP增速同樣保持在6-7%之間,領先於亞洲大多數國家。

但在越南的經濟增長中,和其他大多數東南亞國家一樣,有很大一部分是依賴進出口的。

在2022年,越南進出口額7300億美元,接近越南GDP的兩倍,但是呢,貿易順差(賺別人的)卻僅僅爲112億美元。

作爲對比,咱們國內在2022年進出口總額接近6萬億美元,只有GDP的30%左右,貿易順差則高達8776億美元。

可見越南是一個十分依賴外貿經濟的國家。

和我們自給自足體系完全不同,越南受海外市場的需求影響很大,其中對美國尤其依賴,整個2021年有28.5%的出口都是湧向美國。

所以如果美國在加息過程中陷入經濟衰退,那么也會影響到越南的出口,從而影響到越南的經濟,這算是個潛在的投資風險點。

3、人口薪資

目前越南的數據如下:

出生率1.6%,人口增長率1%,生育率2.1,平均年齡32.9歲

而作爲對比:

中國:出生率0.7%,人口增長率-0.6%,生育率1.3,平均年齡38.8歲

印度:出生率1.8%,人口增長率1.1%,生育率2.3,平均年齡28.4歲

再看下工資的對比。

越南:折合人民幣2300元/月左右

印度:折合人民幣3000元/月左右

中國:非私營單位8903元/月,私營單位5240元/月

顯然,越南人口結構非常年輕,也就比印度年齡稍微大點兒,而且人口也保持健康增長的趨勢~

另外由於人均工資基數低,大概也就中國的1/3-1/2,所以在人力成本上相比國內要便宜不少。

總之,人力成本低,政權穩定,這也是能持續吸引外資來越投資的基礎邏輯。

4、越南股市,曾經的大A...

接下來我們說說越南股市的一些特點~

首先越南股市,算是比較开放了,普通老百姓要想投資越南,直接去越南當地开個戶就行,當然也可以借助基金來進行投資。

而越南股市的外資持股佔比也非常高,達到了驚人的20%+,相比之下,中國A股的外資持有佔比只有4.4%左右。

由於越南當地並沒有發展出大型的金融投資機構,所以越南的內資,主要是以散戶爲主,指望國家隊救市啥的,就別想

而且由於外資不會頻繁交易,因此越南散戶貢獻了市場成交額的90%,這點就和90年代咱們一樣,主要是韭菜在裏邊博弈。

這也導致越南股市時常會犯病~

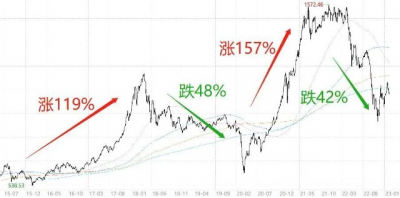

比如胡志明指數,從16年從底部的538點,一路漲到18年時的1178點,然後又跌到2020年最低的611點。

然後在去年最高位時,又漲回1572點,但隨後又最低暴跌到905點。

可見越南股市是相當刺激,這得益於散戶貢獻的力量,而外資實際上對市場的影響非常有限。

因爲越南股市沒法做空,加上散戶主導市場,所以它就沒有辦法實現完全市場化定價。

這么聽下來,是不是和大A股某些方面很像?

不,在我大A面前還是班門弄斧了,我們早期是外資都很少,完全由散戶主導,在蹦迪和ICU之間自由切換,翻倍腰斬都是常有的事

所以越南股市呢,除了外資佔比較高,比A股波動小點兒之外,總體上有點類似於2000年-2010年的A股階段。

但越南市場的發展非常快,隨着這幾年越南股市持續上漲,吸引了大量的散戶進場。

有數據統計,越南股市證券账戶开戶數在19年國內不到200萬,截止22年4月就已經有500萬账戶了。

但看總比值的話,越南有接近1億人口,也就是目前散戶开戶人數佔比還不到5%,而中國14億人,有足足2億股民,佔比14%。

可見越南還有大量散戶有待开發哈~

此外,目前的越南股市和A股還有一個高度相似點,就是以金融地產爲絕對核心,當前越南的權重股可以說基本全都是金融地產,就和早年四大行獨霸A股有點兒類似。

但如果復刻A股或者其他一些市場的走勢,以後金融地產往後看肯定是會逐漸往消費、科技方向去過渡了。

5、越南股指,解剖

越南股市長什么樣?

越南有兩個交易所,分別是胡志明和河內證券交易所,分別成立於1998年和2005年,放在A股相當於一個是上交所,一個是深交所~

其中有四大主要股指,胡志明指數、越南VN30指數、越南河內指數(越南HNX指數)、越南河內30指數。

以越南核心股指胡志明指數爲例,它相當於我們的上證指數,近十年折算美元漲幅爲107.5%,折合年化7.5%。

當然,在這波大跌之前,年化數據一度去到12%,總體表現還是不錯的。

此外越南還有一個核心指數,越南VN30。

它就類似於我們的上證50,指數篩選了胡志明交易所流通市值前30名的股票。

國內唯一一只越南基金跟蹤的就是它,所以後續我會重點講講這個指數~

Ps:至於河內交易所,目前暫時沒有基金跟蹤,所以河內市場就不多分析了。

接下來我主要分析一下越南VN30的成分股:

VN30主要就是房地產和銀行爲主,像生物醫藥、科技類行業佔比基本沒有,這跟A股前些年非常相似(2000-2010年)。

我匯總了一份它的成份股及行業分布,按照市值排名如下:

越南VN30裏邊,有11家銀行,6家房地產,5家消費類公司。

銀行地產是越南經濟的命脈,前十大裏面市值佔比達70%。

其中銀行股的平均市盈率是7.8倍,對比早期咱們大A的銀行股,2000-2010年期間銀行普遍在15-20倍,目前階段越南銀行股估值確實不算高。

具體成分股,我們列舉幾個典型來分析一下:

1、越南外貿股份商業銀行:

第一大權重股,越南四大國有控股銀行之一,簡稱VCB,是越南最大外貿商業銀行,也是越南壞账率最低,經營效果最好的銀行。

它近一年漲幅是4%,三年漲幅35.5%,目前市盈率14.8倍。

這幾年業績在飛速增長中,三年營收增長了62%,營收增長快於漲幅,倒也基本能匹配。

ps:06年招行的估值是20倍左右~

2、越南石油天然氣股份有限公司

也是國有石油化工企業,近幾年受益原油暴漲,這家公司業績也不錯,近三年淨利潤增長了24%,收入增長了34%,股價近一年下跌1.3%,三年上漲24%。

目前市盈率爲13.9倍。

3、Vinhomes

這是一家房地產公司,主營是开發代售房地產,簡單講就是圈地→开發→銷售/出租→物業管理,有點像萬科的味道,主打胡志明、河內等一线城市。

它近三年淨利潤增長,收入增長21%,利潤增長31.6%,股價近一年跌幅42%,三年下跌31.1%。

目前的市盈率估值6.9倍,在地產裏算是挺便宜的,另外它的股息率也達到了4.3%。

目前萬科06年時估值也是9倍,這家公司估值比萬科還低些~

4、VingroupC

這是越南最大的私人企業,簡稱VIC,老板潘日望是越南首富,有點類似韓國三星,是越南的支柱企業。

不過VIC也是房地產業務起家,目前已經滲透到包括教育、醫院、超市、汽車、智能手機、農業、醫藥等多個領域,做全產業鏈布局。

目前它的市盈率估值達23倍,因爲投資了太多新興產業,導致估值不低,VIC三年營收下跌-22%,利潤增長10.6%。

不過VIC受加息影響,近一年下跌了37.4%,三年下跌了47.2%。

5、Vinamilk

它是越南最大乳制品企業,在越南地位相當於中國的蒙牛和伊利,全球前50強的乳制品企業,出口和內銷業績都很不錯。

它家有個很出名的產品叫煉奶,是一種牛奶提煉的濃縮物,比如粉狀、膏狀等,在中國廣東等地很暢銷,也是打开中國市場的一個敲門磚。

這家公司近三年營收增長6.4%,利潤下滑19.6%,近一年漲幅-5.4%,三年跌幅13.8%,市盈率20.7倍,不過這家公司股息率高達7%,可以說分紅還是挺闊氣的。

但疫情對這家乳制品公司影響不小,而且這家公司連續幾年營收都沒有太大起色了~

對標伊利蒙牛,也都是預測20倍左右的估值,整體也較爲接近。

6、指數估值分析

由於WIND不顯示越南VN30的估值,所以這裏我主要用胡志明指數(類似於咱們的上證指數)來分析當前越南市場的估值。

首先胡志明指數,目前市盈率爲10.5倍,自2006年以來至今,中位市盈率爲14.7,同期分位點爲10%;

市淨率1.6倍,中位數2.1,同期分位點12.5%;

目前的估值僅比08年金融危機的8.9倍,以及12年的8.6倍略高~

縱向比較滬深300的話,滬深300是11.9倍PE,胡志明指數10.5倍,胡志明指數估值比滬深300還要更低一些。

我們找到歷史上胡志明指數在當前10.5PE左右的位置,有09年、10年、11年、12年、20年。

如果選擇這個時機去买入的話,持有指數三年的平均漲跌幅如下:

平均三年漲幅是42%,年化12%左右,這個數據還行,但不算很驚豔。

而目前滬深300是11.9倍市盈率,在過去類似估值买入後,持有三年的平均收益如下:

只有7.3%,折合年化才2%多點,說明大A股這個位置买入也不是很給力。

不過大A比較特殊,如果用偏股基金指數回測的話,收益會每年多不少。

接着對標標普500:

標普500現在22.7PE,尋找歷史類似節點买入,平均持有三年收益爲36%,年化10.7%。

可見同位置下,越南指數比標普500還要出色一些,表現不俗。

但由於胡志明指數的波動遠高於標普500,所以夏普比率是低於標普500的,但高於滬深300。

7、指數技術面

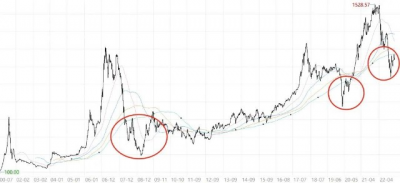

目前胡志明股市指數已經跌破了四年均线,距離最高位回調超30%,歷史上胡志明股市指數跌破四年均线的時機,從2000年以來,只有2次。

一次是08年全球次貸危機,跌破四年均线後馬上又跌了50%,但後來幾個月後又迎來了一次150%的反彈。

一次是20年疫情危機,跌破四年均线後又跌了15%,也是比較慘,不過這次也一樣,隨後一年多反彈了120%。

然後就是22年這次,跌破四年均线後繼續下跌16%,目前已經反彈了12%。

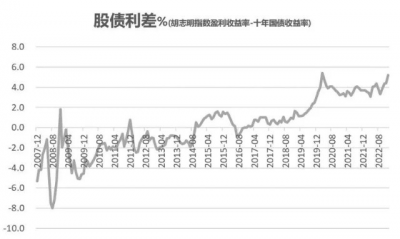

8、股債利差

越南十年國債利率4.33%,胡志明指數盈利收益率-十年國債利率=1/10.5-4.33%=5.2%

這個水平倒是和國內相差不大,處於中上水准~

但從歷史的角度來說,越南市場早期利率很高,很多越南老百姓就喜歡直接存銀行定期,對股市沒啥興趣。

而當時的股債利差一直比較低,基本都是負值。

但最近幾年利率开始下降,加上股市估值越來越低,股債利差开始飆升,尤其是現在,股債利差已經接近歷史最高值,股市性價比也因此去到歷史高位。

9、情緒層面

胡志明指數成分股目前每日的成交額在10萬億越南盾上下,而21年高位時,成交額高達25-30萬億越南盾左右。

由於越南股市的成交量90%都由散戶貢獻,所以你們懂的,現在越南散戶的情緒可以說已經跌落到谷底了。

這個就和我們的滬深成交額每天5、6千億差不多個意思,慘不忍睹~

從數據也能看出,其實去年8月以來,越南的散戶就在不斷拋售股票,而外國投資者則一直在越跌越买。

10、越南布局

在講越南市場基金投資之前,我得先說一個越南的政策~

在越南當地,政府要求外資對一些關鍵產業的股票持股不能超過50%,但越南又是一個外資持股佔比更高的市場。

這就導致了很多金融地產股,其實都已經被外資买到最高持股上限了,目前這部分股票在VN30裏面佔比高達30-40%~

因此很多基金,都已經沒法买入這些外資持股達到上限的股票,所以也就無法完美跟蹤越南的指數。

而且由於選擇標的受到限制,基金只能去买其他越南股票,如果選股能力比較差的話,就可能會出現大幅度跑輸對標指數的情況~

那么目前布局越南主要有幾種途徑:

第一種,布局國內越南市場基金,目前有且僅有一只,天弘越南市場。

這只基金是主動管理型基金,業績對標越南VN30,每年收取1.2%管理費+0.3%托管費。

從2020年1月20日基金成立以來,按照人民幣計價,天弘越南市場跑贏了VN30指數5.1%左右。

由於越南市場算是一個韭菜小散很多的市場,選主動類的基金確實更有可能創造超額收益,所以採取主動結構還是不錯的。

但缺點是,天弘越南市場的規模並不小,有接近40億。

對於越南這種容量的市場,天弘越南就相當於我們國內規模數百億的基金,它的調倉靈活度,選股都會受到很大限制。

所以不能指望天弘越南能相對指數產生太多的超額收益,能實現战勝指數就不錯了。

第二種,美股越南ETF(VNM)和以及南方東英富時越南30ETF(3004)和XTR富時越南(3087)。

其中美股越南ETF(VNM)跟蹤MVIS越南指數。

3004和3087則跟蹤富時越南30指數,這個指數和越南VN30最大的區別在於,其剔除了受外資买入限制的部分權重股,並選取剩余的胡志明交易所最大的30只成分股構成的指數。

顯然相比越南VN30,基金對富時越南30指數會更好跟蹤一些。

哪類基金更好?

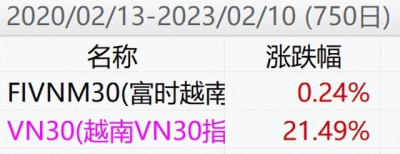

對比3087和VNM,以及天弘越南市場的近三年歷史業績,會發現天弘越南市場跟蹤的VN30指數表現會相對比較優秀不少。

最核心的原因便在於,過去幾年越南VN30指數的業績遠優於富時越南30指數,比如2020.2.13-2023.2.10,越南VN30指數就跑贏了富時越南指數20%多。

邏輯倒也不難理解,這幾年受外資追捧抱團的股票,期間的財務業績表現普遍要更好,更加抗跌。

當然,歷史業績不能說明未來,VN30指數其實在2012-2021期間十年都沒有產生任何超額收益,幾乎全部超額收益都是22年一年跑出了的,也是挺巧的。

總的來說,國內基金目前表現還算可以,雖然沒有多優秀,但至少沒跑輸指數,而且對標的指數業績也不錯。

最後一種方法,就是去越南开個戶,自己炒股玩。

這個方法得先換匯,而且普通人獲得越南的信息渠道非常有限,感覺難度還是蠻高的,除非在越南工作,否則不是很推薦~

11、結論

總的來說,越南市場和我們早期一樣,都是傳統金融地產行業爲主。

目前經過一輪大幅度的調整之後,不管是從基本面,還是從情緒面,技術面,都可能接近或正在底部。

相比美股和A股而言,成長和估值的性價比方面都有一些優勢。

尤其是當前美聯儲加息臨近尾聲,如果後續开啓弱美元周期,那么對越南這種新興市場將會非常有利。

但要注意的是,越南畢竟是一黨制,得面臨政策風險的問題,而且越南作爲一個小國,面對貿易衝突、金融危機,抗風險能力也和中美不是一個量級。

尤其越南還高度依賴外貿經濟,目前美國經濟也存在衰退風險,所以本身不確定性風險更高。

此外,越南胡志明指數的長期表現也並不算非常出色,過去十年作爲越南股市的黃金年,但卻沒能战勝標普500,也就說明越南市場的其實也不是那么明顯。

對比A股,雖然胡志明指數战勝了滬深300,但卻無法打敗國內的偏型型基金指數。

而我們买越南,要想獲得,也就是基金選股的超額收益,目測非常困難,大概率只能喫到,也就是指數的整體收益~

所以我覺得想下手越南的話,考慮到現在的低估值,做分散配置還是可以考慮,但重倉的風險還是有的。

另外大家肯定會關心越南盾的匯率問題。

其實匯率倒也不用那么怕,因爲股市資產受匯率影響相對較小,匯率貶值,股市往往也會對應本幣升值。

另外越南盾的匯率穩定性倒也還不錯,過去十年越南盾僅相對美元貶值了13%,算幣值比較穩定的新興國家了~

那么就說到這。

內容很長很幹,大家覺得有用,務必記得點贊、轉發、收藏,謝謝支持!

$天弘越南市場股票(QDII)A(OTCFUND|008763)$$天弘越南市場股票(QDII)C(OTCFUND|008764)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:全球估值窪地,一文超詳細解讀越南市場!

地址:https://www.breakthing.com/post/47218.html