文|恆心

來源|博望財經

蕉下這個名字大家應該並不陌生,短短十年,從防曬單品到戶外防曬,再到城市戶外,一步步走在消費者心中。

爲了強化品牌認知,今年3月6日蕉下還正式對外官宣了“輕量化戶外”這一概念,在“產品+認知+成本”輕量化的加持下,蕉下讓原本“門檻”很高的戶外運動成爲“說走就走”的輕松化新生活方式。

除了產品推廣外,蕉下也在資本市場發力。2022年10月蕉下向港交所遞交上市申請,擬主板掛牌上市,中金公司、摩根士丹利擔任聯席保薦人。

資料來源:蕉下招股說明書。

事實上,這並非蕉下首次衝刺港交所,此前2022年4月蕉下就向港交所遞交招股說明書,但半年後因招股書失效而“折戟”。若此次成功上市,蕉下將成爲“城市戶外第一股”。

都說好事多磨,但蕉下在衝刺IPO之際,背後更多的是患“爆款”依賴症,“重營銷輕研發”打法也是飽受質疑,因質量參差不齊被頻繁投訴,更是涉嫌收割智商稅。

種種風險之下,蕉下此次IPO成功的概率還剩幾成?

01

老大哥高度依賴爆款,能否持續獲利有待觀察

據公开資料顯示,蕉下以“防曬”出名,2013年憑借首款防曬產品“雙層小黑傘”走在公衆視野,目前搭建了多元化產品組合,主要覆蓋服裝、傘具、帽子、其他配飾、鞋履,爲消費者提供全面產品,已發展爲領先的優質城市戶外品牌。

中國的防曬服飾市場主要包括具有防曬功能的衣服、傘具、帽子、墨鏡、口罩、披肩、袖套及手套等產品。隨着人們越來越多注重健康、活力的生活方式,以及對抗衰老和皮膚保護的意識提高,根據灼識咨詢報告數據,防曬服飾的市場規模由2016年的459億元增至2021年的611億元,年復合增長率爲5.9%,自2021年至2026年預計將以9.4%的年復合增長率增長,2026年市場規模將達到958億元。同期,中國的防曬服飾市場的线上銷售將以13%的年復合增長率增長,2026年將達到428億元。

資料來源:灼識咨詢報告。

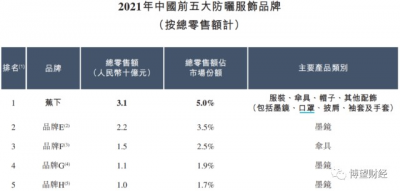

此外,灼識咨詢報告還顯示,以2021年總零售額及线上零售額計,蕉下均爲國內第一大防曬服飾品牌,分別擁有5%及12.9%的市場份額。

資料來源:灼識咨詢報告。

憑借強大的市場規模,蕉下營收快速增長,由2019年的3.85億元增長至2021年的24.07億元,復合增長率高達150.04%。值得一提的是,2022年上半年蕉下營收高達22.11億元,同比大幅增長81.3%。

蕉下營收大幅增長的背後,卻是對“爆款”的高度依賴。據招股說明書顯示,2019年至2021年蕉下對前30款暢銷單品產生的收入依賴度分別爲99.8%、88.6%和74.8%,2022年上半年雖進一步下降至71.6%,但仍舊居高不下。

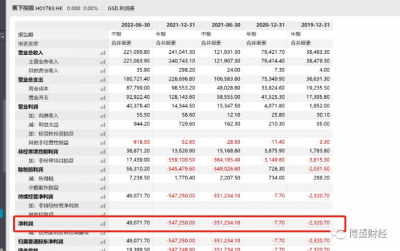

再看盈利能力,根據wind數據顯示,2019年至2021年,蕉下分別錄得淨虧損2320萬元、7.7萬元及54.73億元,直到2022年上半年才首度扭虧爲盈,錄得淨利潤4.91億元,而2021年上半年同期虧損35.12億元。

數據來源:wind

針對2021年巨虧的原因,蕉下解釋稱,“主要是由於估值的增加,導致可轉換可贖回優先股的公允價值增加,但上市後,這部分負債將自動轉換爲普通股,重新分類爲權益”。

蹊蹺的是,雖然2022年上半年蕉下扭虧爲盈,但毛利率卻沒有明顯改善。2019年至2021年蕉下綜合毛利率分別爲50.01%、57.41%和59.06%,2022年上半年進一步增加至60.28%,但較上年同期的60.6%反而有所下滑。

可想而知,並非因毛利率明顯改善而扭虧爲盈的蕉下,能否持續獲利尚不得知。但有一點確定的是,2022年才扭虧爲盈的蕉下,火急火燎的上市,難逃“圈錢”嫌疑。

02

“重營銷輕研發”,被指收割智商稅

不得不說,蕉下有着令人垂涎的高毛利率,近年來持續在60%左右,甚至吊打李寧、安踏等一衆國產頭部服飾品牌。

然而,高毛利的背後,蕉下卻存在另一個弊端,那就是低淨利率。2019年至2021年,蕉下經調整後的淨利率均僅5%左右,與超60%的毛利率相比,這點淨利率屬實不夠看。

事實上,蕉下所表現出的高毛利低淨利是新消費行業的通病,而造成這種情況的原因是採取了“重營銷”的打法。

據招股說明書顯示,2019年至2021年蕉下的銷售費用分別爲1.25億元、3.23億元、11.04億元,復合增長率高達近200%,銷售費用率分別爲32.5%、40.7%和45.9%,同樣處於持續增長態勢。2022年上半年,蕉下的銷售費用爲7.3億元,在營收大幅增長下雖然銷售費用率降至32.8%,但規模仍同比增長37.6%,預計2022年全年將進一步推升。

深扒蕉下的銷售費用,主要由廣告及營銷开支、電商平台服務費等部分組成。其中2019年至2021年蕉下廣告及營銷开支分別爲0.37億元、1.19億元、5.86億元,佔營收的比重分別爲9.6%、15%、24.4%,年復合增長率爲297.97%。

簡單舉個例子,比如2022年上半年消費者100塊錢購买了蕉下雨傘,其中就有約33塊錢(佔比約33%)买的是營銷,而這部分主要就是付給了廣告和KOL。據悉,2022年上半年蕉下合作的KOL數量由2021年的597個大幅增加近2倍至1577個。

但要知道,合作的KOL並不是數量越多就越好。

數據是最好的證明,2019年至2021年單個KOL產生的收入分別爲4.4萬元、24.7萬元、36.2萬元,但2022年上半年驟降至13萬元。合作的KOL數量在大幅增長,但單個KOL產生的收入卻急劇驟降。

俗話說得好,一心不能二用,蕉下高度重視營銷卻輕視研發,即使成名之時被冠以“黑科技”進行宣傳,科技感是其重大賣點。

據招股說明書顯示,2019年至2021年蕉下研發投入分別爲1990萬元、3590萬元及7160萬元,雖然2022年上半年研發投入同比大幅增長152%至6320多萬元,不僅佔營收比重不足3%,而且與同期銷售費用7.3億元相比更是微不足道。

再來看蕉下擁有的專利情況,雖然當前擁有超200項專利,但超七成爲外觀專利,發明專利佔比不足兩成。此外,在這僅少的發明專利中,多數還尚處於“公开”“實質審查”“專利撤回”“專利駁回”的狀態,而僅少數獲得“授權”。

正是在“黑科技”的加持下,讓蕉下的價格普遍高於市場競爭對手。據“和訊股票”報道,在2021年廣東省佛山市消委會曾對20款晴雨傘進行了質量調查,測試項目包括安全性、功能性、工藝性。調查結果顯示,同爲5星級評級的產品中,蕉下雙層小黑傘系列三折傘的售價最高,是五星評級產品平均售價的1.72倍。

在不足3%研發投入下,蕉下時常被指收割智商稅。相對於天堂傘40元的價格,蕉下同樣款式的太陽傘折後還在170元左右。知乎、B站也在探討“蕉下防曬衣、防曬帽是稅嗎”等類似話題,並通過性能測評後聲稱,“實際效果與官方宣傳相差甚遠”。

03

產品質量問題頻現,深陷品牌危機

此外,蕉下還時常被曝出產品質量、虛假宣傳等問題。

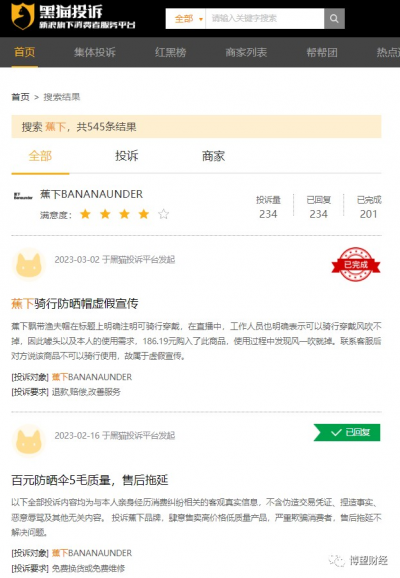

根據黑貓投訴平台顯示,截至目前蕉下涉及的投訴量高達500多條,產品質量、欺詐等成爲重災區。

資料來源:黑貓投訴平台。

有消費者投訴稱,“7月28日籤收成功一副墨鏡,8月初出去遊玩佩戴一次後,便收拾起來,月以後天氣轉冷加口罩原因並未出去遊玩,故眼鏡僅佩戴一次,2023年2月18日收拾東西打开眼鏡發現鏡片中間裂开,類似指甲分層,外部無磕碰痕跡,故找商家協商+商家協商結果是只保障180天而我的眼鏡已籤收215天+,後又聯系天貓客服處理,客服屢次承諾24小時回復,至今未得到任何處理方式。”這位消費者要求,“退貨退款或換新”。

無獨有偶,還有消費者投訴表示,“本人於2021年7月購买了蕉下249元的口袋傘其產品主打晴雨兩用,後續在2023年1月下雨過程中使用發現一根扇骨彎曲,聯系京東自營客服選擇寄修,客服說超過質保不能維修,只能付費80元更換200元以下的傘,本人認爲該條款不合理,首先是產品價值過高其質量與其不匹配,其二是該品牌售後沒有相應的維修服務,存在一次性銷售問題。”

除了產品質量問題,蕉下還多次出現虛假宣傳。據一位消費者投訴表示,“蕉下飄帶漁夫帽在標題上明確注明可騎行穿戴,在直播中,工作人員也明確表示可以騎行穿戴風吹不掉,因此噱頭以及本人的使用需求,186.19元購入了此商品,使用過程中發現風一吹就掉。聯系客服後對方說該商品不可以騎行使用,故屬於虛假宣傳。”

作爲一家消費品公司,蕉下固然需要靠營銷進行宣傳,但品牌的建立更重要的是實力和真誠,如果仍是在安全質量上打擦邊球,未來蕉下的路注定只會越走越窄。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“戶外防曬第一股”蕉下二次衝擊港交所,爲何被扣上“圈錢”?

地址:https://www.breakthing.com/post/47379.html