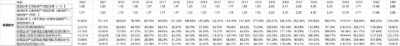

先來看騰訊總體的償債能力分析:

單純從流動比率/速動比率來看,2020年到現在這幾年的比率越來越高,說明管理層在加大流動資產的儲備。

而從營業利潤/流動負債、經營活動產生的現金流/流動負債、經營活動產生的現金流量淨額/負債來看,比例在降低。但從現金比率來看,不會有流動性危機出現。

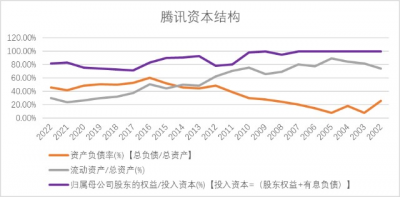

再來看騰訊的資本結構:

資產負債率始終控制在50%以下,流動資產佔比逐漸下降,歸屬母公司的權益和投入資本的比例也是在下降的,近幾年有所擡升。說明管理層在加大資金使用效率,充分利用流動資產。

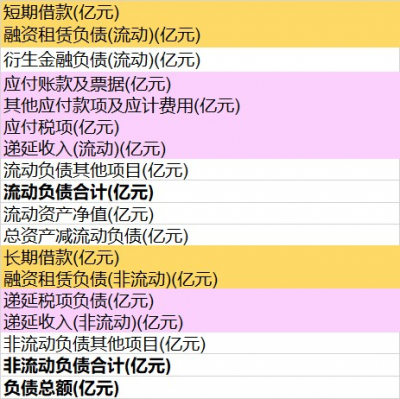

我們再從另一個角度來看騰訊的負債,我們把負債分爲有息負債和經營負債。有息負債要付銀行利息,而經營負債則是0成本。

那我們來具體看看騰訊的有息負債和經營負債的情況:

數據來源:Choice

有息負債和經營負債這幾年的增長速度都非常快,經營負債增長的速度比有息負債都要快。

經營負債,就是在經營過程中欠供應商、客戶和稅務局的錢,當然,這裏不是說部交稅,而是有些稅可以遞延,相當於稅務局無息給公司用了。

下面是資產負債表中負債部分的會計科目:

應付款項及票據(Choice其實是把財報中的應付账款寫成了應付账款及票據,這裏沿用了Chocie,後續作更新時按財報來,因爲應付票據要給利息的)、其他應付款項及應計費用是公司欠供應商的錢。遞延收入,財報中特意解釋是與客戶合同有關的負債列入「遞延收入」,也就是公司欠客戶的錢。應付稅項和遞延稅項負債則是欠稅務局的錢。

經營負債越高,說明公司的核心競爭力越強。每年高達3000億成本爲0的經營負債,看着就讓人眼饞。

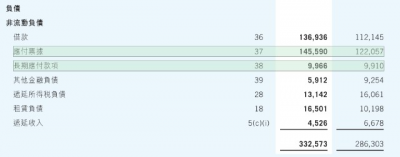

那有息負債呢,利率高不高?我們看2021年的年報。找數據的過程中,忽然又發現Choice給我挖了一個大坑,數據庫導出來的資產負債表中的非流動負債少了2項內容:

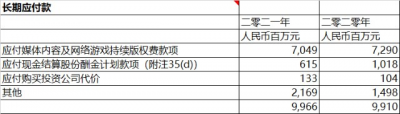

其中,長期應付款:

這一項內容應該加在無息負債中,也就是經營負債2021年和2020年需要在下圖的基礎上加99億元。也就是2021年和2020年的經營負債爲3002億和2780億元。

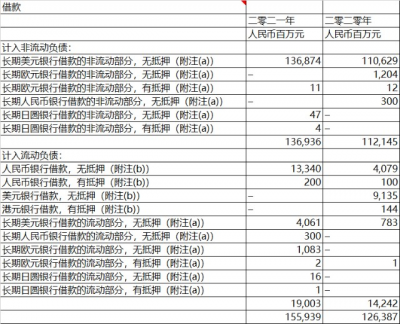

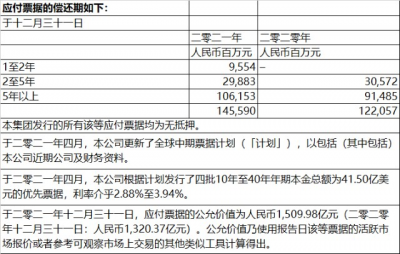

2021年和2020年的有息負債應該在上圖的基礎上,再加上1456億和1221億,也就是3234億和2624億。

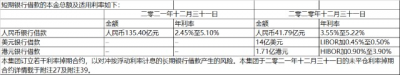

2021年的年報關於長期借款、短期借款和應付票據的原始數據如下:

從前面的數據可以看到,有抵押的借款只佔0.01%,99.99%的借款都是無抵押的。

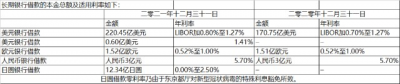

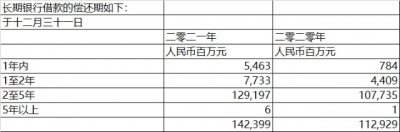

長期銀行借款中,2-5年的借款佔90.72%。其中,歐元和日元利率雖然低,但是佔比也低,人民幣長期借款3億,利率5.7%。美元銀行借款佔比最高,達220.45億美元,利率爲LIBOR加0.80%至1.27%,和我們的LPR一樣,前幾年美國利率幾乎爲0的時候,美元銀行借款按最高的算,也就LIBOR+1.27%,即便LIBOR爲2%,利率也才3.27%,相比5.7%來說,非常劃算了。但美國自去年以來,加息7次,累計提升450個基點,假設原來LIBOR爲2%,那么現在LIBOR就得是4%了,那么利率就到了5.27%,不過即便是這樣,利率還是比人民幣借款利率低。騰訊的借款成本提升會在即將發布的財報中有所體現。

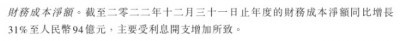

在3月22日發布的2022業績報告中提到:

短期借款只有人民幣135.4億,年利率爲2.45%-5.1%。

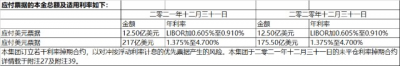

再看應付票據:

應付票據分2種利率,5年以上的佔比73%。利率在5%以下。

下面是長短期借款和應付票據的一個總表:

此外,租賃負債2021年爲219.47億元,2020年爲140.2億元。因此,有息負債=長短期借款+應付票據+應付票據,在2021年爲3234.47億元,2020年爲2624.2億元。

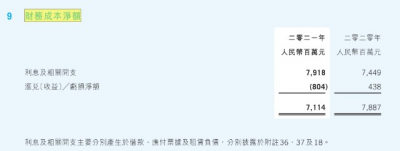

而2021年和2020年的財務成本淨額如下:

因此,2021年和2020年有息負債產生的利息和相關开支分別爲79.18億和74.49億。從而,我們可以得到有息負債2021年和2020年的利率分別爲2.4%和2.8%。

最後,總結一下,騰訊目前大概每年有3000多億成本爲0的經營負債和3000多億的有息負債,有息負債的利率在3%以下。VC的成本堪比伯克希爾呀。

以上,今天的分享就到這兒,歡迎大家捉蟲。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊的負債分析

地址:https://www.breakthing.com/post/49909.html