此前伴隨美股一路高漲的未盈利科技股,其市盈率已達到近乎“瘋狂的高水平”,但是自美聯儲愈發強硬的立場和通脹的擔憂日益加劇,這類資產難以擺脫被重新定價的“噩運”,但此次重新定價發生得如此之快,造成了遠超預期的跌幅。

瑞信首席美股策略師哥洛布(Jonathan Golub)表示,股市近期的低迷是許多公司估值較高的股票被重新定價的結果,而波動性加劇意味着獲得“超額回報”的機會。

Jonathan Golub表示:“它們(meme股及未實現盈利公司的股票)不僅自己表現不佳,還拖累了其他股票。”“換句話說,沒有確鑿的證據表明長期基本面已經改變。”

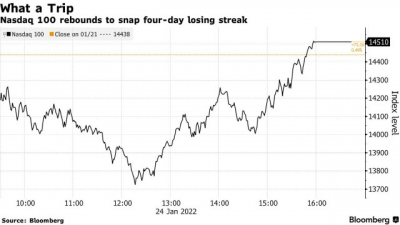

在俄羅斯和烏克蘭緊張局勢加劇以及市場憂慮美聯儲3月或啓動加息步伐對市場投資情緒的打擊下,美股道指周一中段一度急瀉1097點,納指滑落4.9%。但在尾盤時出現了強勢反彈,標普500指數收漲0.3%,納斯達克100指數收漲0.5%。

Jonathan Golub表示:“如果發生了什么事情,例如美聯儲宣布改變政策或企業利潤出現大問題,周一就不會發生急挫後又反彈這樣的情況,而是會一路走低。”“這說明了什么?我從中看到的是,這裏沒有與基本面有關的東西。”

Jonathan Golub以其及時的市場預測而聞名。他表示,有兩件事對市場長期而言很重要:企業利潤和貼現率變化。他認爲,與上年同期相比,第四季度美國企業的收益可能會增長27%,而10年期美債收益率處於2%的歷史低位。“所以,這不是一個長期的市場基本面問題,而是一個波動性問題。”

Jonathan Golub稱,他從客戶那裏收到的最大疑問是,目前的下滑趨勢還會持續多久?對此,他表示:“今天买入是否低點不是問題。問題是,如果我今天买進,當波動率指數(VIX)超過30時,我是否比 VIX 回落至15或20且時一切似乎都很平靜更有可能獲得更好的回報?”

“當波動率指數上升時,是最賺錢的時機,尤其是在沒有特別的催化劑引發波動的情況下。”“在這種環境下,你可以獲得超額回報。”

看多美股的不僅有Jonathan Golub。此次美股上演千點大逆轉,似乎已是雨過天晴。瑞銀全球財富管理高級美股策略師也Nadia Lovell表示,預計市場將企穩,考慮逢低买進。

“市場今年开局震蕩,但感覺可能已經跌完了大部分。標普500指數正接近關鍵支撐位,而且這表明市場接近超賣區域,因此我們預計市場將企穩。考慮逢低买進。”

Nadia Lovell建議投資者關注價值股,尤其是金融股和能源股。瑞銀預計美聯儲將在3月、6月和9月加息以平抑通脹,她認爲這是等待大多數科技股進一步回調的一個原因,因爲科技股通常會在加息時表現不佳。

不過,在Nadia Lovell看來,還是有一些科技公司值得關注,“我們將在長期內利用普跌的機會建立頭寸,特別是人工智能、大數據和網絡安全等領域。商業模式可持續的優質公司存在建倉機會。”

除了瑞銀,投行Truist和高盛也站在看多美股這一邊。

Truist聯席首席投資長Keith Lerner表示,拉長時間軸來看,過去美聯儲多次加息周期中美股歷來表現強勁。他認爲,對收緊貨幣政策或新冠病毒蔓延揮之不去的擔憂不會阻止整體市場迎來又一個積極的一年;2022年美股結局大概率是好於开局,畢竟經濟增長仍能持續支持企業利潤並提振股市。

高盛則表示,2022年至今除了個別小規模的回購之外並沒有任何企業开始回購活動,美國企業將在本周一至周二重返市場,這是他們2022年第一次可以靈活地回購處於疲態的股票。

高盛指出,今年美國企業對股票回購的需求預計將達到9750億美元,預計將創歷史高位,即約2450億美元/季度。也就是說,在下次禁售期开始(3月14日)前,股票回購需求量將達到55億美元/日,這對標普500指數來說有8%的上行空間。因此,高盛認爲,在缺乏流動性的情況下,最新一輪的空頭恐慌,預計將促使他們在股票回購前進行倉位回補,屆時美股將迎來大幅反彈。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:波動性加劇或帶來“超額回報”!瑞信:美股震蕩爲高位回調無關乎長期基本面

地址:https://www.breakthing.com/post/501.html