轉自 東方財富證券公衆號

美國加息進程,可謂是當前市場的核心關注點之一,越來越擾動投資者的情緒。

加息空間幾何?

持續時間多長?

何時觸頂轉向?

本文試圖從這幾個角度展望下美國加息之箭,正在飛向何方?

一、爲什么要關心美國利率變化?

美國是世界上最大的經濟體之一,其貨幣政策對全球經濟和市場都會產生影響,而這種影響會通過經濟基本面、貨幣面、風險層面向新興市場傳導。

一種可能的路徑是,美聯儲加息導致美元升值,其他國家資本外流,新興市場國家的資本市場直接面臨資金流出的壓力;

另一種影響路徑是,美元升值也意味着新興市場國家貨幣貶值,反而有利於促進後者的出口增長,從基本面維度部分緩解了新興市場國家的經濟壓力;

當然,美聯儲加息也並不代表必然會帶來美元的升值,當加息對美國自身經濟產生明顯負面影響時,對經濟衰退的擔憂也可能會引致美元走貶,在這種情況,新興市場國家的流動性反而可能受益。

而當前市場情況已經越來越接近第三種情景,這也就是爲什么美國加息路徑越來越與國內投資者息息相關。

二、美聯儲怎么說?

關於美國加息路徑,我們先來看看美聯儲怎么說。

2023年3月23日,美聯儲宣布最新一期議息會議結果:加息25個基點,使聯邦基金目標利率升至4.75%至5%之間。上一次調整是在今年2月1日,相比前期上調了25個BP,這兩次是2022年2月以來最小幅度的加息。

美聯儲主席鮑威爾在會後的新聞發布會上表示:

金融狀況

似乎已經收緊,可能比傳統指數顯示的更嚴重。

硅谷銀行破產

是一個例外,美國銀行體系不存在廣泛的弱點。過去一周,美國的銀行系統的存款流動已經穩定,銀行系統健康且具有韌性。如果不解決個別的銀行業問題,可能會威脅到銀行系統,將繼續密切監測形勢,准備利用所有工具確保

銀行體系的安全和穩健。

在利率走高的時候,包括銀行在內的各類公司面臨利率風險並不奇怪,危機前美聯儲的監管團隊已經與硅谷銀行合作。但硅谷銀行擠兌的速度與我們過去所見的非常不同,硅谷銀行出現擠兌的速度:表明可能

需要進行監管和監督方面的改變。

當前,勞動力市場仍然非常緊張。就業增長在最近幾個月有所加快,就業崗位每月平均增加35.1萬個。但預計勞動力市場的供需條件將隨着時間的推移而進一步平衡,失業率預測在今年年底升至4.5%,明年年底升至4.6%。

通脹壓力仍然很大,將通貨膨脹降回2%的過程還有很長的路要走,可能會很艱難。但長期通貨膨脹預期似乎仍然保持得很好。官員們致力於將通脹拉回美聯儲2%的目標。

過去兩周銀行系統中發生的事件可能會導致家庭和企業信貸條件趨緊,從而影響經濟結果。尚不能確定這些影響的程度,因此也不能確定貨幣政策應如何應對。所以,我們不再聲明我們預計繼續加息以遏制通脹是合適的。

根據FOMC參與者的預計中位數,聯邦基金利率的適當水平將在今年年底爲5.1%。

整體上,美聯儲淡化了“持續加息”的措辭,表態相對鴿派。

三、通脹走向何方?

控制通脹,是美國加息之目的;自然,通脹走向何方,會關系到美聯儲後續加息之必要性。

先來看看美國當前的通脹表現。

(一)通脹現況

從整體看,截至2023年2月,美國CPI同比增速爲6%,前值爲6.4%,相比上個月進一步走低,創2021年9月以來新低;本輪通脹的高點在2022年6月出現,CPI增速9.1%,此後通脹水平已明顯趨於下行。美國核心PCE指標(除去食品和能源產品的個人消費支出價格指數)和通脹寬度指標(同比漲幅超過 2%央行通脹目標的CPI項目的比例)也有類似表現。

可以看到:一方面從絕對水平出發,目前這個通脹水平距離美聯儲2%的通脹目標,仍有很大差距,且核心CPI尚沒有根本性好轉,表現除了較強的通脹黏性;另一方面從邊際變化出發,前期加息措施正在產生效果,對通脹的擔憂也正在邊際緩和。

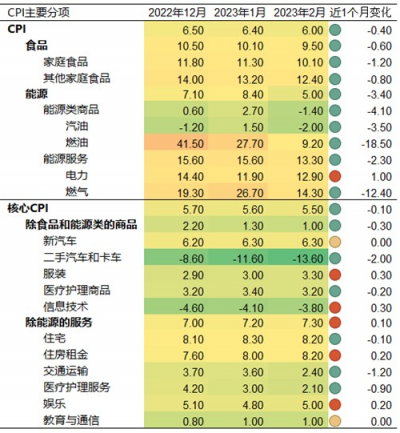

圖1:美國通脹現狀

統計截至:2023年2月28日;數據來源:Choice

從結構看,CPI的科目可拆分爲三大部分:食品、能源和核心CPI(衡量除去食品和能源產品的物價水平),而食品和能源的價格水平已明顯走出下行趨勢,近三個月分別下降了0.6個和3.4個百分點;可見,通脹的走向未來主要取決於核心CPI的演繹。

如果再進一步細分,核心CPI子項中與服務相關的科目更爲關鍵:

商品通脹壓力改善,除食品和能源類的商品CPI同比增速走低。盡管服裝價格近一個月略有上漲,但整體看商品價格壓力仍然相對較低;

其中,新車價格保持平穩,二手車價格持續回落,由於供應鏈持續修復,美國汽車需求已經明顯降溫;

核心服務CPI(除能源的服務)是當前通脹回落的主要阻礙,近三個月同比增速從7.0%走高至7.3%;

其中,租房租金漲幅仍在走高,2月住房租金CPI同比增速爲8.2%,環比增加0.2個百分點,當前,房租仍是推升美國通脹的主要貢獻;

此外,娛樂服務價格也在增加,疫後復蘇邏輯繼續支持消費回暖。

圖2:美國通脹結構

統計截至:2023年2月28日;數據來源:Choice

(二)通脹預判

筆者傾向於認爲:未來6個月,通脹之殤,有望緩解。原因主要有二:

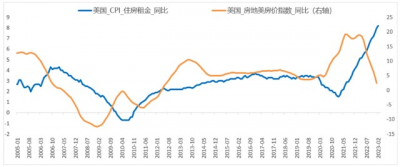

1、住宅價格下行,終將傳導至租金

美聯儲高企的利率,一定程度上會抑制部分家庭新增貸款和償還貸款的能力,房貸利率升高,自然會導致房價的回落,2022年2季度,美國房地美房價指數已掉頭向下。

而經驗上,房價走勢的拐點領先於CPI住房租金約1-1.5年。這可能是因爲隨着房價的回落,部分租住者轉而考慮退租买房,房屋租賃市場的需求隨之下行,最終帶引住房租金價格走低。

圖3:美國住宅和住房租金走勢

統計截至:2023年2月28日;數據來源:Choice

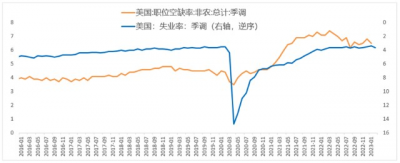

2、市場普遍擔憂的美國就業景氣,並不必然促成“工資-物價”的螺旋上漲

截至2月末,美國失業率爲3.6%,與疫情前2020年2月的3.5%基本相當,且最新披露的1月美國非農職位空缺率亦處於高位6.5%。就業數據超預期可能與疫情結束後的報復性消費密切相關,服務業需求增加,帶動了相關就業。

對此,市場普遍有所擔心,就業的景氣,理論上將帶來薪資的上升,而薪資上升可能進一步推升物價。

但細細推敲,這一邏輯鏈條的演繹仍需要滿足一些條件,比如(1)就業持續改善、(2)就業改善帶來了薪資持續上漲、(3)薪資上漲後居民部門因爲對通脹的擔憂而提前消費從而帶動物價擡升。從當前看,這3個邏輯點都難言成立:

(1)就業改善的速度實際在放緩,進一步改善或現疲態

從下圖可見,雖然美國職位空缺率在高位,但自2022年2季度以來已難以繼續走高,從經驗上,職位空缺率的拐點往往領先於失業率,兩者呈高度負相關關系,由此推斷未來美國失業率的進一步改善將略顯疲態。

圖4:美國就業情況

統計截至:2023年2月28日;數據來源:Choice

(2)薪資上漲或已現拐點,難言持續

從薪資和CPI(除能源之外的服務)的關系上看,兩者確實呈現高相關關系,也即,如果薪資持續上漲,會推動CPI服務子項的上行。但2022年3季度以來,亞特蘭大聯儲薪資增長指數掉頭向下,薪資上漲或已現下行拐點,這部分推升CPI的動能實際也在趨弱。

圖5:美國薪資走勢

統計截至:2023年2月28日;數據來源:Choice

(3)消費意愿並沒有因爲通脹高企而超前提前消費

當市場普遍形成對未來通脹惡化的預期時,居民部門爲了保護手中儲蓄的購买力,可能會採取提前消費的措施來應對,繼而對物價形成支撐力量;可見,工資-通脹螺旋攀升是工資通脹傳導的一種極端表現,這個邏輯鏈條的成立以消費意愿提前爲基礎。而目前,美國個人消費支出相比收入的佔比這一指標,呈現築頂下滑趨勢,也即消費意愿角度並沒有出現超前提前消費的跡象。

圖6:美國消費意愿

統計截至:2023年2月28日;數據來源:Choice

結論:

綜上,我們可以看到,美國的加息政策已經出現階段性成效,通脹水平已經呈現回落趨勢;且通過對CPI各個子項的觀察和預判,推斷未來6個月,通脹大概率延續回落態勢。

也正因爲此,美聯儲提升加息目標以抗通脹的必要性便也隨之降低,所以進一步加息的空間應該不大了;而在通脹水平仍遠高於目標值的背景下,此時也難言觸頂轉向;未來6個月更可能出現的是,美聯儲步入加息後半程,將利率水平維持在高位,緩步小幅增加。

基於上述推斷,A股市場的外圍環境相比去年邊際利好,但在國內國外流動性並沒有出現明顯寬松的背景下,也很難期待一波指數級別的“水牛”,更可能是結構性行情。

【風險提示】

1、本頁面觀點數據是基於已公开信息整理形成,無法保證該等信息的准確性或完整性,僅供參考,不構成對任何人的投資建議,東方財富證券不對因使用本頁面信息而導致的損失承擔任何責任;

2、投資者參與基金投顧業務,存在本金虧損的風險;

3、基金投資組合策略的風險特徵與單只基金產品的風險特徵存在差異;

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國加息之箭飛向何方?

地址:https://www.breakthing.com/post/50199.html