$華潤啤酒(HK|00291)$

文:向善財經 作者:劉能

近日,華潤啤酒發布了2022年財報。報告顯示,2022年華潤啤酒的綜合營業額爲人民幣352.63億元,較2021年增長5.6%。過去一年线下渠道受阻,華潤啤酒還能實現5.6%的增長,有點出乎意料。

對此,市場的反饋很有意思。財報發布後,港股華潤啤酒(00291)先是走高,股價來到64.4港元的高點,在經過25、26日的回落後,27日股價又漲到64港元附近。

走勢回轉之處,可能說明市場疑慮尚存。

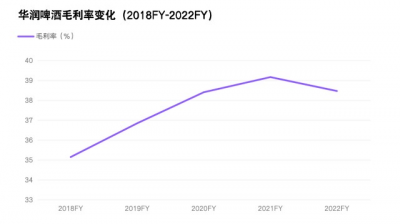

單從收入業績來看,公司過去一年營收微增,毛利也比2021年增加了約5億,來到135.61億元。雖不能說增勢喜人,但至少保住了增長勢頭。

細看之後,原因可能在於淨利潤有所下滑。從財報來看,相比營業額的增長,公司在淨利潤表現上,似乎多少有點差強人意。數據顯示,公司全年經營溢利約爲55.9億,同比下降10%。

那么,華潤啤酒交出的這份答卷質量究竟怎樣?啤酒賽道的增長究竟穩不穩?我們不妨窺探一二。

利潤下滑還是增長?揭开華潤啤酒財報“迷霧”

淨利潤有所下滑,可能是這份財報表現出的利空因素之一。至於究竟是不是“利空”,還需要深究。

數據顯示,2022年公司股東應佔溢利43.44億元,同比減少約5.3%,除稅前溢利55.28億元同比減少約11%。

爲什么毛利同比增加了,但淨利潤卻下滑了?

首先是成本高。

2022年,公司營收374億,銷售成本就要來到217億,同比來看,2022年營收比2021年增長1.37%,而銷售成本卻增長了6.8%。

毛利率更能體現這一點,2022年華潤啤酒的毛利率爲38.46%,比2021年39%的毛利率,有所下降。

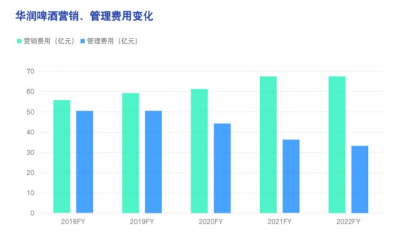

三費方面,營銷和分銷开支似乎沒有明顯變化。

2021年營銷費用爲67.43億,2022年爲67.50億,基本持平。這說明公司並沒有加大營銷方面的支出。如果考慮到快消品行業中,營收增長對營銷的依賴強度,這說明在市場策略上,公司還是更偏保守一些。

由此來看,營收同比微增1.37%,也就有了解釋。

行政費用方面,同比下降了8%,而且,連續三年都有下降,這說明公司的降本策略起到了實際的效果。

從費用變化來看,雖然有下降,但整體表現比較穩健,尤其是降本增效的策略起到了實在的效果,而且2022年,公司也沒有盲目去加大營銷投入,整體經營穩健。

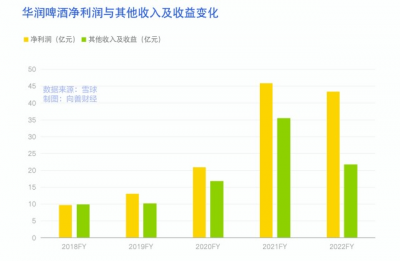

影響公司收益的因素,可能在於其他收入和折舊的影響。

從報表來看,其他收入和收益下滑的幅度很大,同比下滑了38.5%,來到21.8億,對比2021年的35.54億下滑明顯。

另外,折舊方面,雖然同比有所下降,折舊及攤銷費用仍然高達15.62億。

雖然往年也有16億到17億左右的正常的折舊和攤銷費用,但公司往年的其他收入以及收益是在增長的,這部分增長也能彌補一些影響。

2022年不同的點在於,其他收入下滑之後,折舊的影響也可能被放大了。

那么,其他收入究竟是什么?

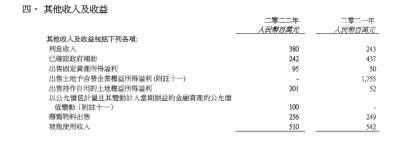

財報顯示,包括利息收入、政府補助、出售固定資產所得以及出售土地所得等項目。

從數額上來看,影響最大的是“出售土地予合營企業權益所得溢利”,2021年財報顯示,僅這一項的收益就達到了17.55億。

經計算,剔除2021年財報中17.55億收益的影響之後,那么2022年的未計息稅利潤會比2021年增加約23%左右。

換句話來說,如果剔除這一項的影響來看,華潤啤酒利潤增長其實可能比財報數字增長看起來要好一些。

其實,從財報整體來看,華潤啤酒的問題其實不在於利潤的問題,因爲行業地位穩定,毛利率也基本穩定,營收也還穩健。

真正的挑战可能還是未來的成長性問題。

接下來,如果深耕啤酒行業,毛利成長的空間其實已經不大,再加上同行競品帶來的壓力,未來成長性受限,所以,如何找到第二曲线,可能才是管理層更需要去回答的問題。

左手高端化、右手白酒,華潤啤酒的故事美好嗎?

華潤啤酒也是上市多年的老酒企,天眼查APP顯示,這家企業已經IPO多年。對於這樣的企業來說,業務增長動能煥新是一個非常重要的選擇。

從財報回到業務層面來看,對於華潤啤酒當下及未來的經營方向,可以用CEO侯孝海提出的兩個目標,即“做啤酒新世界的領導者”和“做酒類新世界的探索者”予以概括。

前者對應的是啤酒高端化,後者目前來看是被外界視爲“第二增長曲线”的白酒。

一方面關於啤酒高端化,相信大家並不陌生,畢竟這是當前啤酒行業在進入存量市場以來共同探索出的增長破局點,具體玩法是從“噸量”到“噸價”競爭的產品高端化結構升級。

比如在此次財報中,華潤啤酒的啤酒總銷量同比僅增長了0.4%,但是其營收卻實現了5.62%的超額增長。原因就是在華潤啤酒的總產品銷量結構中,次高檔及以上啤酒銷量增長了12.6%,並且受部分產品價格調整影響,2022年華潤啤酒的整體平均售價上升了5.2%。

再比如其老對手青島啤酒,同樣是在啤酒總銷量微增的情況下,靠着產品高端化結構升級,營收規模實現了約6.7%的同比增長。

至此,對於當前啤酒的高端化路徑也是啤酒股股價再度衝高的邏輯,用公式可以簡單地總結爲“產品升級提價=高端化”。

可以發現,在這個公式中,啤酒提價似乎只與產品力掛鉤,並不涉及品牌本身的價值溢價。那么這是否意味着,現在的啤酒高端化更像是產品的高端化,而非品牌的高端化?

而要知道,產品力的高端化升級提價是有盡頭的,這個盡頭不僅僅是指啤酒工藝、品質的極限,更是指消費市場所能認可的價格上限。

因爲啤酒再怎么高端化,也難改其快消品本質,同時也很難賦予消費者更高的品牌精神價值滿足。這既與啤酒講究新鮮度、保質期短和崇尚大口暢飲等產品特性有關,也與啤酒屬於舶來品缺乏文化沉澱和此前品牌啤酒長期的低價定位有關。

最典型的例子便是近年兩年來誕生的定價爲999元的華潤啤酒“醴”系列和1399元/瓶的青島啤酒“一世傳奇”等超高端啤酒,一經問世便遭到了諸多網友們的群嘲,甚至被戲稱爲有“茅病”。

很明顯,高端化對於啤酒行業在短期的增長是有效的,但從長遠來看,高端化的結構紅利似乎並不足以支撐啤酒行業未來的增長後勁。

或許正因如此,另一方面,華潤啤酒才在近年來頻頻加碼白酒賽道,提前布局第二增長曲线。

事實上,如果僅從業務協同性和資本投資的角度看,華潤啤酒選擇的“啤酒+白酒”的確要比青島啤酒們選擇的“啤酒+軟飲”的模式玩法更具市場想象力。

比如白酒的淨利率普遍較高,能在很大程度上彌補啤酒業務淨利過低的缺陷。而雖然參考“飲用水巨頭”農夫山泉的業績數據,飲用水或飲料業務的淨利率似乎同樣頗爲可觀。比如近三年以來,農夫山泉的淨利率都超過了20%,去年上半年甚至達到了27.76%。

但問題是,農夫山泉的高淨利很大程度上得益於其成熟穩定的渠道份額和無與倫比的品牌統治力帶來市場議價權,而這卻是青島啤酒等後來者們在短時間內所難以追趕上的市場優勢。

除此之外,從提振資本股價的角度看,在近年來白酒熱、醬酒熱的刺激下,白酒市場表現異常堅挺,甚至一度到了“染醬必漲”的地步,這幾乎是軟飲所不能帶來的投資附加價值。

不過需要冷靜的是,和啤酒一樣,白酒賽道也早已進入了存量競爭時代,市場格局趨於飽和穩定。靠收購闖進來的“野蠻人”華潤啤酒想要依此开闢出第二增長曲线似乎並不容易。

因爲從目前來看,華潤系資本入局的白酒企業包括山西汾酒、金沙窖酒、景芝白酒和金種子酒。其中,山西汾酒屬於清香型白酒,金沙窖酒是醬香型白酒,景芝白酒是芝麻香型,金種子酒是馥合香型,幾乎算是成功集齊4種白酒香型。

那么面對如此復雜的香型,以及啤酒與白酒業務之間復雜矛盾的整合優化,白酒操盤經驗不足的華潤啤酒、華潤酒業未來又是否會出現貪多嚼不爛甚至是1+1<2的組合管理難題?畢竟收購多品牌磨合失敗的相關案例,我們在消費領域並不少見。

不過從客觀來看,即便是華潤啤酒的白酒業務未能在短時間內做大做強,但一瓶低端白酒的價格也要比大多數中高端啤酒的價格要高,至於軟飲價格更是拍馬難及,所以進軍白酒未嘗不能看做是另一種意義上的啤酒產品結構高端化升級。

而且更重要的是,與啤酒產品的高端化不同的是,白酒的高端化是產品升級提價品牌高端化升級……

很明顯,白酒高端化提價的重心是爲了品牌高端化,而品牌力的提升和溢價是沒有止境的。

僅憑這一點,華潤啤酒未來可想象的市場增長規模可能都要比青島啤酒們更勝一籌……

免責聲明:本文基於公司法定披露內容和已公开的資料信息,展开評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,僅供以文會友,行業交流。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:華潤啤酒2022年報:利潤微降經營穩健,第二曲线會是白酒嗎?

地址:https://www.breakthing.com/post/50260.html