飛鶴於3月28日晚間發布2022年財報,全年收入213.11億元,同比下滑6.43%;歸母淨利潤49.42億元,同比下滑28.07%,淨利潤增速創下近九年以來的最大跌幅。 在財報發布之前,飛鶴的市值就已經持續下跌兩年,從2021年1月最高2263億元縮水到現在的500多億。 飛鶴的主要問題在財報中其實也有介紹,一是,出生率下降;二是,之前庫存壓的太多亟需清庫存;三是,競爭不斷加劇。

飛鶴於3月28日晚間發布2022年財報,全年收入213.11億元,同比下滑6.43%;歸母淨利潤49.42億元,同比下滑28.07%,淨利潤增速創下近九年以來的最大跌幅。 在財報發布之前,飛鶴的市值就已經持續下跌兩年,從2021年1月最高2263億元縮水到現在的500多億。 飛鶴的主要問題在財報中其實也有介紹,一是,出生率下降;二是,之前庫存壓的太多亟需清庫存;三是,競爭不斷加劇。 01.毛利率整體下滑

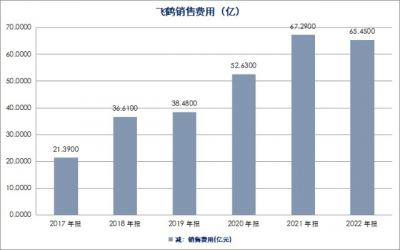

出生率本質上是需求端問題,根據飛鶴在財報中披露的數字(財報第19頁),中國出生率已從2016年的12.95‰跌至2022年的6.77‰,新生兒數量下降到2022年的960萬人;財報中也引用了弗若斯特沙利文的數據,0-3歲兒童的數量從2016年的5090萬人下降到2022年的3200萬人,年復合增長率爲-7.4%。 既然是存量市場,那未來的唯一看點就是消費升級,因爲人口紅利確實已經到了瓶頸,而奶粉的價格本身又高於普通液態奶。 飛鶴財報中披露,公司2022年綜合毛利率,從2021年的70.28%下滑至65.46%,其中嬰幼兒配方奶粉的毛利率,從72.4%下滑至68.8%;其他乳制品毛利率,從28.4%下滑至12.4%,營養補充劑的毛利率,從51%下滑至41.9%。 利潤率方面飛鶴確實一直比較領先,這得益於其品牌價值,以及差異化的營銷模式。2022年飛鶴一共舉辦了超過100萬場的研討會,共獲取客戶超過300萬人,銷售費用支出了65.45億元,佔總營收佔比超過30%,所以飛鶴乳制品中有超過83%的收入來自线下。  數據來源:ifind

數據來源:ifind

但隨着互聯網的滲透率不斷提升,行業競爭持續加劇,飛鶴的高毛利很難長期持續。因爲消費者通過线上獲取的信息更便利,如果有一天,大家發現頭部大廠的質量都比較安全的話,那這樣的價格體系也就很難維系下去。 飛鶴在產品多元化方面也在努力,只是其他業務的佔比目前還比較低,到2022年來自奶粉的收入佔比是93.5%,其他乳制品的收入是11.53億,佔比是5.4%,營養補充劑的收入是2.25億,佔比爲1.1%。

02.競爭會更加激烈

乳制品其實是個超過6千億的大生意,根據歐睿數據統計,國內2022年乳制品行業的規模已經接近6000億,但是行業的增速已經趨緩,2022年國內乳制品產量僅增長2.8%至3117.7萬噸,行業已經形成常溫奶雙寡頭以及低溫奶區域品牌林立的競爭格局,而奶粉領域是各大頭部公司業務多元化的重點。 從飛鶴的營收結構中也能看到,公司的其他乳制品業務規模並不大,而且毛利率出現了較大幅度的下滑,原因是頭部雙寡頭在除奶粉以外的領域已經佔據了絕對的市場份額,想要從這些領域撕开增長點比較困難。 營養補充劑領域的競爭也非常激烈,而且行業的集中度比較低,頭部的湯臣市佔率也就10.3%左右。 對於飛鶴來說,之前靠线下差異化的營銷建立起的競爭壁壘並不能長久,因爲消費者總會發現,奶源和研發才是決定了產品品質的核心。 數據來源:浦銀國際

從奶源分布的情況來看,國內奶源主要集中在六大黃金奶源帶,分別是內蒙人年港股奶源帶、新疆奶源帶、河北奶源帶、東北奶源帶、四川奶源帶以及濟南奶源帶,其中內蒙古、新疆、河北及東北奶源佔據了全國大部分市場份額,頭部企業這些年也一直在通過並購來穩固奶源。

伊利蒙牛已經通過股權投資的方式佔據了國內大部分大型原奶企和規模牧場,特別是伊利並購澳優後又增加了海外牧場,在高端奶源方面基本沒啥競爭對手。

盡管渠道拓展能力是奶粉行業發展的重要核心之一,但優質的奶源和好的產品口碑也是關鍵,並不是說飛鶴的奶源不夠優質,而是頭部企業掌握的原奶資源可能更好,包括伊利整合澳優後,线下高端渠道就此打开,接下來的競爭會更加激烈。

03.未來預期

乳制品行業本身沒有太多的故事可講,對於頭部來說並沒有太高的技術門檻,相反頭部兩大廠商在奶源、人力、財力上,都具備了較強的競爭優勢,相比常溫奶,奶粉的利潤率又明顯更高,這就意味着競爭會更加激烈,高毛利很難長期持續。 頭部乳企在常溫奶基本盤穩固的情況下朝着冷飲、奶酪以及奶粉領域橫向發展,不斷鞏固第二增長曲线,而對於飛鶴來說收入結構還是太單一了些。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:飛鶴的壓力

地址:https://www.breakthing.com/post/51002.html