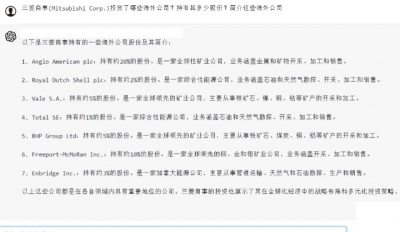

近日,伯克希爾哈撒韋公司首席執行官巴菲特接受採訪時表示,該公司把對《五家主要日本貿易公司》的持股比例分別提高到了7.4%。伯克希爾哈撒韋公司持有三菱商事(Mitsubishi Corp.)、三井物產(Mitsui & Co.)、住友商事(Sumitomo Corp.)、伊藤忠商事(Itochu Corp.)和丸紅株式會社(Marubeni Corp.)的股份。

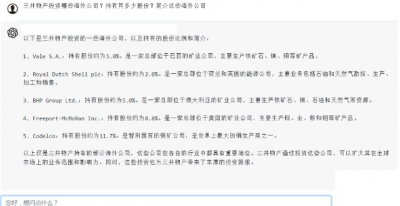

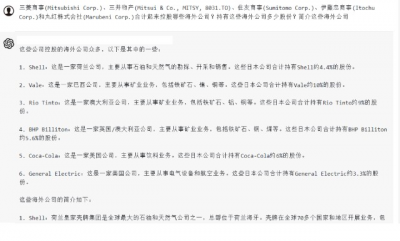

各位,我們與時俱進,利用AI問下這些日本公司在海外持有哪些公司股權?而這些海外公司的主營業務又是什么?如下展示:

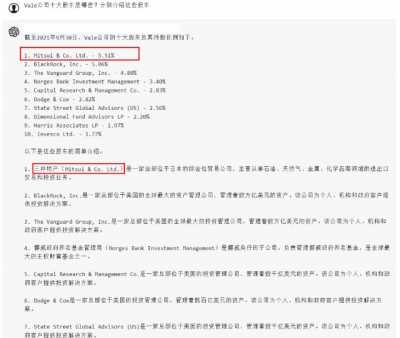

我們找個公司如Vale(巴西淡水河谷),看下非AI下的公司股權結構資料,如下,數據有些許出入,但整體上結果顯示還是相對可信的。

本號整個下午都在玩AI對話,玩得有點醉了,文章也沒有心思寫了!AI在找資料方面也太智能了!各位,以後沒有AI功能的瀏覽器可能都要被淘汰掉!科技真的是第一生產力!對AI有何看法,請移步留言區進一步探討!

說回來,巴菲特此舉到底在买什么?那就是买油、买礦、《买上遊資源品》,聽直播和長期跟蹤本號內容的朋友應該知道下一個階段的這條邏輯,可能又到我們應該認真做功課的時候了!AI最不能淘汰的一個行業可能就是金融投資交易,因爲有人的地方就有江湖,大家各憑本事拿到認知範圍內的報酬。我們一定要避免頻繁交易,你我的人生其實只需要抓住少數的趨勢性機會就可以了,巴菲特縱橫江湖多年,必殺技之一是少到令人發指的交易次數。

另外,巴菲特這只老Fox多次發行日元債券,這是有原因的,日本央行長期執行超寬松的貨幣政策。當前,日本是全球僅存的利率“窪地”,發行日元債除了有低成本融資的作用,還能夠對衝外匯風險。通過發行日元債,就不需要將伯克希爾哈撒韋账上的美元換成日元後,再去投資日元資產了,省去跨境資本流動的麻煩,避免了貨幣敞口的增加。

各位,如果我們再聯想到美元不久將來的降息周期,無論是上遊資源品還是日元,都可能《對美元升值》,就不難想象到《巴菲特》的老謀深算了!所以不要一提到巴菲特就局限於二級市場的價值投資,這太片面了。很簡單的一個道理:這些華爾街大鱷能玩一級市場喫信息或者資源的溢價,誰還玩二級市場?

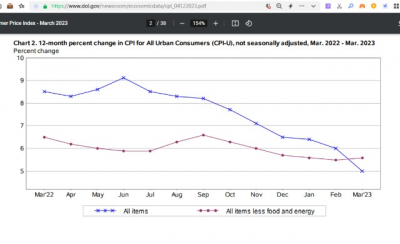

接下來我們看兩個數據,美國公布的新一期的CPI數據:美國3月未季調CPI年率 5%,低於預期5.2%和前值6.0%。

而核心CPI年率 5.6%,符合預期5.6%,但高於前值5.5%,這兩個數據表明整體通脹雖然有所放緩,但是核心通脹依舊非常具有黏性,這個數據結構特點可能還會延續一段時間。至於到底是哪些因素造成此次核心通脹的上漲,我們明天講,不然篇幅太長。

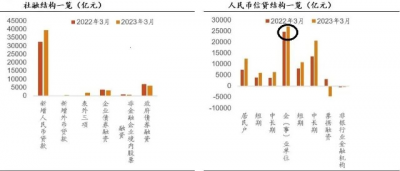

最後再看個我們的數據:中國3月《社會融資規模》 53800億元,好於預期45000億元和前值31600億元,中國3月新增人民幣貸款 38900億元,好於預期32350億元和前值18100億元。中國3月M幣供應年率 12.7%,符合預期12.7%,略低於前值12.90%。中國3月M1貨幣供應年率 5.1%,低於預期6%和前值5.8%。

一般第一季度是重大項目集中开工的時候,企業中長期貸款同比多增很大原因是因爲政策靠前發力帶動基建等大項目快速落地,這幅圖正好完美說明我們正好是投資拉動型的,有什么特點大家可以自行去檢索,相信您會有更多發現。

另外,3月末M2與M1同比增速剪刀差進一步擴大,這表明企業預期和實際投資需求仍有進一步提升空間,實體經濟活躍度仍需政策繼續呵護改善。

這裏解釋下,M0=流通中現金,即銀行體系以外各個單位的庫存現金和居民的手持現金之和;

M1(狹義貨幣)=M0 單位活期存款(單位活期存款具有开票功能);

M2(廣義貨幣)=M1 單位定期存款 個人儲蓄存款 證券公司的客戶保證金;

M2-M1就是(單位定期存款 個人儲蓄存款 證券公司的客戶保證金)=B。

請問出於對實體經濟的什么預期,B這部分單位和個人存款的同比增速會增加?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:巴菲特發日元債,增持日本貿易公司,底下是何算盤?3月社融和CPI怎么看?

地址:https://www.breakthing.com/post/52592.html