出 品 | 異觀財經

作 者 | 鬼神前鬼

在中概股回港上市的浪潮之下,陸金所將於4月14日以介紹上市的方式,正式在港交所主板掛牌上市。

2020年10月30日,陸金所在紐交所上市,發行價13.5美元/ADS,彼時陸金所市值曾超300億美金。然而近三年來,陸金所的股價表現不佳,截至異觀財經發稿前,陸金所股價報1.98美元,總市值45.39億美元,兩年多時間市值蒸發近255億美元。

陸金所在招股書中提到,回港雙重上市,可以讓陸金所接觸更廣泛的私人和機構投資者,那么,回港上市後的陸金所,又是否能夠重獲資本市場投資者的青睞嗎?

營收、淨利雙降,市值兩年蒸發255億美元

陸金所控股有限公司是中國平安集團的聯營公司,前身是平安集團爲發展財富管理業務而成立的上海陸家嘴國際金融資產交易市場股份有限公司(簡稱陸金所),战略重組後成爲陸金所控股,之後收購平安惠普。

2020年10月30日,陸金所登陸美股,發行價13.5美元/ADS,市值最高的時候超300億美金。然而,上市後的陸金所過的並不是那么如意,2022年下半年开始,陸金所的股價持續走低,截至異觀財經發稿前,陸金所股價爲1.98美元,總市值45.39億美元,與最高時候相比,陸金所市值已蒸發255億美元。

股價下跌,市值蒸發背後,與業績衰退有一定的關系。

營收方面,陸金所2022年全年收入爲581.16億元,相比2021年的618億元,下降了6%;2022年第四季度,陸金所營收同比下降22%至123.18億元。

收入減少的原因,陸金所表示是公司的新增貸款規模由2021年的6,484億元減至2022年的4,954億元,收緊信貸標准以關注更高質量的客戶。

淨利潤方面,陸金所2022年全年淨利潤爲87.75億元,同比下降47.5%;2022年第四季度,淨虧損8.06億元,同比下降128%。

同時,陸金所控股2022年的信用減值損失爲166億元,與2021年的66億元相比增長152%,其主要原因是信貸指標的惡化以及信貸風險敞口增加。

此外,陸金所逾期率也在惡化,需要引起注意。數據顯示,陸金所控股30天以上逾期率由截至2021年末的2.2%增至2022年底的4.6%,增長2.4個百分點;90天以上逾期率亦由1.2%增至2.6%,增長1.4個百分點。

招股書顯示,由於陸金所控股選擇縮減新增貸款量,這已經導致並將繼續導致未來幾個季度的收入下降;及小微企業業務復蘇的滯後效應,預計這將使公司的逾期率和信用減值損失保持較高水平,對公司未來幾個季度的短期盈利能力造成影響,公司預期2023年的淨利潤將大幅降低。

陸金所回港後能重獲投資者青睞嗎?

中概股回港是大勢所趨。同爲平安系的金融壹账通已完成回港上市,接下來就輪到陸金所了,金融壹账通對平安系的依賴程度有增無減,同樣背靠平安集團的陸金所,回港後能否重新獲得二級市場投資者的青睞嗎?

招股書顯示,陸金所是國內領先的小微企業主金融服務賦能機構。不難看出,小微企業主是其主要服務用戶。那么,小微企業主的群體和市場規模如何呢?

根據國家統計局和國家市場監督管理局的數據,截至2021年底,中國有143.5百萬家小微企業,其中包括40.3百萬家法人實體及103.2百萬名個體工商戶。隨着中國經濟的快速發展,小微企業在國民經濟中的地位越來越重要。2021年,小微企業貢獻了中國60%以上的GDP,80%以上的就業機會,並佔出口總額的約60%。

然而,小微企業及其企業主在融資及運營方面面臨着諸多困難。特別是在資金需求量大、資金周轉周期短的情況,小微企業及企業主面臨融資渠道有限、因缺乏良好信用狀況及財務記錄面臨融資難、客戶及合作夥伴獲取渠道有限等困難。

灼識咨詢報告顯示,2021年,中國小微企業貸款余額合計50.3萬億元,2017年至2021年按12.7%的復合年增長率增長,預計到2026年達到84.9萬億元,復合年增長率爲11%。因此,小微企業金融服務市場具有巨大的潛力和發展前景。

在小微企業金融服務市場中,陸金所面臨着來自多個方面的競爭。

首先,傳統金融機構也在積極探索小微企業金融服務市場,提供更加全面、優質的金融服務。

其次,非傳統金融服務商,如網商銀行、微衆銀行、度小滿、京東科技等也在積極探索小微企業金融服務市場,以上幾家公司無論是從股東背景、獲客渠道、還是技術實力等多方面,實力不容小覷,從不同維度來看,都可以說是陸金所需要面對的強大競爭對手。

招股書披露,截至2022年12月31日,陸金所已爲中國合計約660萬名小微企業主提供服務。截至同日,公司賦能的貸款余額達人民幣5,765億元。截至2022年12月31日,按普惠型小微企業貸款的貸款余額計,公司在服務小微企業主的中國非傳統金融服務提供商中排名第二,市場份額爲17.6%。

此外,一些新興的金融科技公司也在積極探索小微企業金融服務市場,同時在消費金融業務方面也與陸金所形成競爭。比如已經上市金融科技公司奇富科技(原360數科)、樂信、信也科技等。

面對這些競爭,陸金所需要不斷加強自身的競爭優勢,提高自身的市場佔有率。同時,陸金所也需要積極探索新的業務模式和服務方式,以滿足用戶的多樣化需求。

最後,我們再回到陸金所本身。對於陸金所,其是“金融”公司,還是“科技”公司?這個直接與陸金所的估值掛鉤。

這裏先下結論,陸金所的金融屬性大於科技屬性。我們可以從兩方面來論證上面的觀點。

首先,從收入結構上看,陸金所更像傳統金融機構。

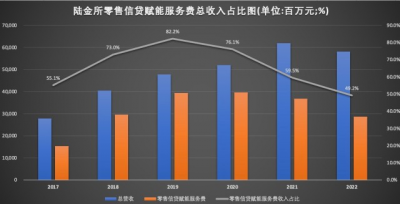

從收入來看,技術平台收入是陸金所最大的收入來源,其中包含零售信貸賦能服務費和其他技術平台收入。其中零售信貸賦能服務費是由貸款便利服務費用、貸後服務費、平台服務轉介收入構成。這裏我們可以通俗地理解爲“放貸”。

2020年、2021年和2022年,零售信貸賦能服務費收入在總營收中的佔比分別爲76.1%、59.5%和49.2%,整體呈現下降的趨勢,但依舊貢獻了近五成的營收。

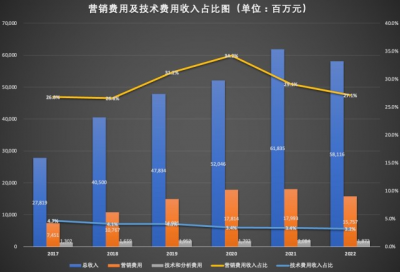

其次,費用構成來看,相比技術研發而言,陸金所更注重營銷。

2017年—2022年,陸金所技術和分析費用支出分別爲13.02億元、16.59億元、19.52億元、17.92億元、20.84億元和18.72億元,總收入佔比分別在4.7%、4.1%、4.1%、3.4%、3.4%和3.2%,2022年的技術費用率創最近六年的新低。

那么營銷費用又如何呢?

2017年—2022年,陸金所營銷費用支出分別爲74.51億元、107.67億元、149.31億元、178.14億元、17993.億元和157.57億元,營銷費用率分別在26.8%、26.6%、31.2%、34。2%、29.1%和27.1%。在“降本增效”战略下,陸金所在營銷方面費用投入在減少,但營銷費用率依舊遠超技術費用率。

金融需要強監管,陸金所的金融屬性超過科技屬性,這就意味着,在強勢的金融監管下,陸金所的融資渠道不斷收縮。據報道,2022年,陸金所旗下的平安普惠依監管要求對旗下多張網絡小額牌照進行了整合清理,要求3家小額貸款子公司停止發放新貸款。

最後,還要看公司團隊的穩定性。

有信息顯示,最近兩年,陸金所公司內部高管和人事安排比較動蕩。

2021年2月,陸金所董事長李仁傑退休,原聯席董事長冀光恆出任董事長。當時,趙容奭和計葵生被任命爲陸金所聯席CEO,分別負責零售信貸與財富管理板塊。

2022年6月,陸金所CFO鄭錫貴退休,此後加盟樂信任CFO。

2022年8月,陸金所宣布平安集團副總經理冀光恆不再兼任陸金所控股董事長一職,趙容奭接任董事長職務並兼任CEO,計葵生仍爲陸金所聯席CEO。

陸金所還任命原平安普惠總經理陳東起爲陸金所控股總經理。普惠財務總監David Siu Kam Choy已被任命爲陸金所CFO。Jian Yang卸任陸金所首席風險官職務,林允貞女士獲委任爲公司首席風險官。

陸金所明日將正式登陸港股,能否重獲投資者青睞,讓我們拭目以待。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:陸金所回港雙重上市,能否重獲資本市場青睞?

地址:https://www.breakthing.com/post/52724.html