國內消費電子一哥是誰?

相信大部分人的答案會集中在這三家公司:$立訊精密(SZ002475)$、$歌爾股份(SZ002241)$、藍思科技。

那五年前呢?

答案大概率只有一個:$瑞聲科技(HK|02018)$。

巔峰時刻,聲學器件供應商瑞聲科技在港股的市值高達2000億港元,接近立訊、歌爾、藍思三家企業的總和。

然而,在巔峰的2017年過後,瑞聲科技就开啓了持續的回調。

五年的時間裏,瑞聲科技的市值一路下跌90%至不足200億港元,在資本市場幾乎銷聲匿跡。

4月12日,沉寂許久的瑞聲突然又登上了熱搜,重新引起了資本市場的注意。

在消費電子板塊當日表現較爲強勢的背景下,瑞聲科技卻暴跌近15%。

那么,瑞聲科技到底怎么了?

一、股價閃崩

此次瑞聲科技的大跌,源於天風國際證券分析師郭明錤的一則推文。

4月12日,天風國際證券知名分析師郭明錤發布推文稱,由於量產前無法克服技術問題,蘋果兩款高端iPhone 15機型Pro和Pro Max將取消市場高度關注的固態按鍵設計(類似iPhone 7/8/SE2/SE3上的Home鍵設計),改回原本的實體按鍵設計。此變化特別不利供應商Cirrus Logic(獨家Controller IC供應商)與瑞聲科技(Taptic Engine供應商)。

據悉,Taptic Engine 是蘋果的震動模塊,最早出現在Apple Watch智能手表設備中,Taptic Engine能夠在短時間內使設備達到震動的最佳狀態。對iPhone來說,Taptic Engine主要是爲了使虛擬按鍵可以有效模擬物理按鍵的觸覺反饋效果。

而震動模塊對瑞聲科技的影響,我們則可以參考今年1月郭明錤在社交平台上觀點。當時他認爲,高端iPhone 15機型將採用固態按鍵設計,並將配備額外的Taptic Engine(震動模塊)來模擬物理按鈕的力反饋感覺。

由於這一設計變更,每部iPhone使用的Taptic Engine數量將從目前的一個增至三個。作爲Taptic Engine馬達第一供應商立訊精密和第二供應商瑞聲科技將成爲重要受益者。

根據以上觀點,綜合來看,此次蘋果固態按鍵事件對瑞聲科技的影響我們可以歸納爲:由於蘋果iPhone 15機型的固態按鍵設計會額外增加兩個Taptic Engine用量,而瑞聲科技作爲蘋果Taptic Engine馬達的供應商,受益於單機馬達價值量的提升,其與馬達相關的精密結構件分部的營收有望呈現新的增量,從而帶動整體營收和利潤的擴張。而此次蘋果取消了固態按鍵設計,使得此前市場對瑞聲科技這一增量營收預期落空,從而引發了市場情緒面的悲觀預期,在部分機構下調評級的推波助瀾下,最終演變成了瑞聲科技股價的劇烈波動。

二、沒落的果鏈龍頭

那么,固態按鍵事件真的足以掀動市場的軒然大波嗎?

我們通過簡單測算固態按鍵給瑞聲科技帶來的業績增量空間來一探究竟。

根據券商研報數據,橫向线性馬達的單價在10美元左右,新增兩顆线性馬達帶來的單機價值量增量大概在120元左右,假設瑞聲科技在蘋果线性馬達的供應佔比爲40%,那么瑞聲科技线性馬達單機價值量的業績增量大約爲48元。

根據IDC的預測,2023年全球智能手機的出貨量約爲11.9億台,參照2022年蘋果的市佔率以及iPhone14 Pro和Pro Max系列的佔比簡單測算,預測2023年iPhone15 Pro和Pro Max的出貨量約爲3400萬台左右。

合計來看,瑞聲科技由蘋果固態按鍵帶來的橫向线性馬達增量收入約爲16億,佔2022年瑞聲科技總收入的8%左右。

綜合來看,固態按鍵給瑞聲科技帶來的影響似乎並不足以撼動其市場地位。那么,市場的擔心究竟是什么?

事實上,2017年後,瑞聲科技的股價已經長期處在下行通道之中,目前股價相比巔峰時期已經下跌了90%。

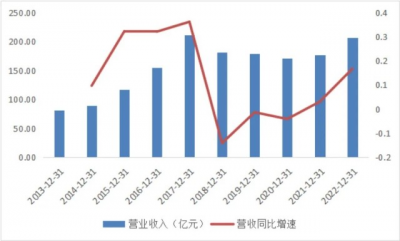

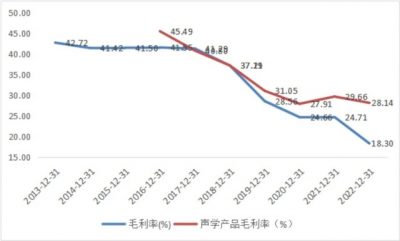

與股價一路走低相伴的是其成長性和盈利能力的持續變差。財報數據顯示,成長性方面,2017年之前,瑞聲科技的營收增速一直維持在35%以上的較高水平,是當之無愧的成長股,但從2018年开始,其營收增速斷崖式下跌至-14.1%,並在隨後的2019和2020年連續兩年維持負增長,直到2021年營收增速才开始慢慢轉正;盈利能力方面,其毛利率在2017年前一直維持在41%附近,展現出較強的獲利能力,而2018年开始則一路下跌,到目前已經不足20%。

瑞聲科技的巨大轉變背後雖然有全球智能手機進入存量市場後新增銷量連年下滑的行業因素,但2018年立訊精密作爲蘋果聲學部件的第三大供應商开始蠶食瑞聲科技和歌爾股份的市場空間,則是導致瑞聲科技基本面持續變差的直接原因。

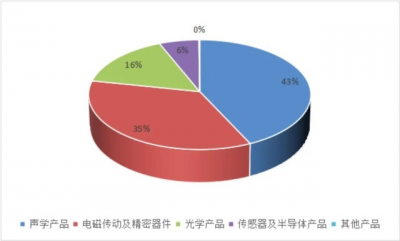

聲學部件作爲瑞聲科技的主要業務,幾乎佔到了公司總營收的50%左右。2018年後,在立訊精密的入局的影響下,瑞聲科技的聲學業務收入增速從此前的20%左右直接落入負增長區間,近兩年雖已轉正但仍然維持在個位數水平;而同期瑞聲科技的聲學毛利率也從近40%降至目前不足30%的水平。可以說,聲學部件收入和利潤的走弱是壓制公司整體業績表現的重要因素。

除了搶佔瑞聲科技的聲學業務外,立訊精密同時也在分食其线性馬達業務。最終,隨着立訊精密的不斷壯大,瑞聲科技原本引以爲傲的聲學和電磁傳動及精密器件業務雙雙遭受重創。

立訊精密之所以會給瑞聲科技帶來如此大的影響,本質上還是因爲其在業務上過分依賴蘋果。與其他果鏈供應商類似,瑞聲科技也採取了深度綁定蘋果的大客戶战略。這種战略雖然可以充分享受蘋果產品周期內帶來的營收和利潤擴張,但同時也會因爲對蘋果的過度依賴,導致企業的自主可控性降低,加大其業績的波動性。

而財務穩定性偏差也一直是市場對果鏈公司的主要詬病。無論是此前歐菲光被踢出果鏈後的一蹶不振還是去年歌爾股份遭遇砍單後股價大跌,本質的原因都在於這些果鏈公司在業績上過分依賴蘋果。

回到瑞聲科技,蘋果作爲其第一大客戶,蘋果業務的營收佔到了其總營收的一半左右,這相當於瑞聲科技將自己的財務狀況押注給蘋果,如果蘋果的訂單好,他的財務表現就會突飛猛進;一旦蘋果的訂單下滑,其就會遭遇業績的滑鐵盧,可以說蘋果的微小動作都會帶來瑞聲科技業績的大震動。

衆所周知,蘋果對供應鏈的战略從來都不是從一而終。爲了避免某一家供應商在細分領域一家獨大,掌握較大的話語權,蘋果一直在不斷培養新的供應商,並借新的供應商來制衡舊的供應商,從而不斷削弱供應商在產業鏈中的話語權。

這種战略最終的結果就是,供應鏈公司在內部競爭中利潤率不斷下滑、話語權不斷喪失,徹底淪陷爲蘋果的代工廠,整體呈現出增收不增利的情況;而反觀蘋果,一方面,受益於在整個產業鏈中超強的話語權,其產品品質的穩定性始終在线,從而帶來了產品售價和品牌價值的持續提升;另一方面,通過不斷擠壓供應商的利潤空間,其各種零部件成本持續下降,最終蘋果作爲產業鏈唯一的贏家,獲得了其他手機廠商非常豔羨的利潤空間,而他超高利潤的背後則正是無數果鏈供應商的血淚史。

三、爲大佬扛庫存、背資產

除了營收和利潤的直接影響外,果鏈企業在運營方面也要受到蘋果的擺布。

其中比較經典的是,果鏈企業要替蘋果公司承擔庫存壓力和資本支出壓力。

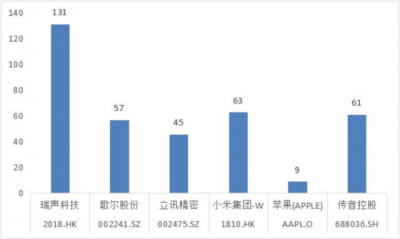

庫存方面,2021年蘋果公司的存貨周轉天數僅約9天,國內手機廠商小米、傳音控股的存貨周轉天數則約爲63、61天。

蘋果公司能夠維持超低庫存背後,則是果鏈企業們在負重前行。

例如,老大哥立訊精密2021的存貨周轉天數爲45天,歌爾股份的存貨周轉天數爲57天,而瑞聲科技的存貨周轉天數則達到131天。

數據來源:wind,36氪整理

也就是說,蘋果公司自身不囤貨,但會要求供應鏈維持比較高的庫存量,以實現隨取隨用的效果。通過這種方式,蘋果公司不僅提高了資金利用效率,也避免了存貨減值的風險。

但是,上遊的供應商就沒這么好運。回到瑞聲科技,消費電子行業本來就存在更新換代快的特點,公司的高存貨無疑讓其時刻面臨着減值的風險。

既然要維持高庫存滿足蘋果的要求,那么果鏈企業自然就需要先擴充產能。對以制造業爲主的企業而言,這又意味着高額的資本支出。

2017-2021年5年的時間裏,瑞聲科技累計的資本支出超過200億元。盡管公司在2022年降低了資本开支,但相關的現金支出仍達到18億元。最終,瑞聲科技固定資產的账面價值也達到近200億元,佔總資產比例約爲50%,固定資產周轉率僅約1左右。

毫無疑問,瑞聲科技在產能擴張方面已經下了血本,但回報卻令不少投資者大跌眼鏡。

如前文所述,2017-2022的幾年裏,在蘋果扶持立訊精密的影響下,瑞聲科技的營業收入甚至略有下滑,這使得公司前期大量的資本开支打了水漂,而與此同時,在較低產能利用率下,重資產帶來的高額折舊也不斷擠壓着瑞聲科技的毛利率。2017年,瑞聲科技的綜合毛利率高達41%,但2022年僅有18.31%。

公司綜合毛利率大幅下降,其中固然有行業競爭趨烈和大宗商品價格上升的原因,但重資產帶來的盈利負擔也絕對不容忽視。

此外,瑞聲科技庫存明顯偏高,實際上也有故意增加產量攤薄折舊等制造費用的嫌疑。

四、迷茫的未來

近年來,隨着智能手機保有量的不斷提升,手機行業從增量時代步入存量時代。告別了喫肉喝湯的行業紅利後,伴隨着行業增速的大幅下滑,果鏈公司的問題不斷被市場放大。

作爲果鏈的重要成員,瑞聲科技也陷入兩難境地。

一方面,爲了能維持業績的穩定性,瑞聲科技不得不拼命守住蘋果的相關業務,並不斷試圖向果鏈的其他板塊拓展;另一方面,像其他果鏈成員一樣,瑞聲科技又在試圖擺脫對蘋果的重度依賴,近年來开始積極探索其他業務領域以打破僵局,尋求新的業績增長極。

目前來看,瑞聲將寶押在了近幾年大熱的新能源汽車賽道,試圖將過去30年在消費電子領域積累的經驗復制到新賽道,並借此再造一個瑞聲。

從大趨勢上看,隨着滲透率的不斷提升,新能源車市場是典型的高成長賽道,同時,隨着智能汽車競爭愈演愈烈,單車配置不斷提升,車載聲學、車載光學等相關領域的單車價值量也在持續提升,這個角度來看,車載市場確實是智能手機細分市場後爲數不多的好賽道。

以車載聲學爲例,目前市面上的主流中高端車型的車載音響會配備8-15顆揚聲器,我們以12顆揚聲器的方案爲例,車載音響單車價值量預計在1500元左右,假設未來新能源車的銷量可以達到1億量,那么車載音響的市場規模將達到1500億元。

但好的賽道並不預示着可以躺贏。相比消費電子,車載業務的競爭更爲激烈。

以車載聲學爲例,目前已知的競爭者至少分爲四類,以上聲電子爲代表的車載揚聲器公司;以哈曼爲代表的車載品牌音響企業;以德賽西威爲代表的汽車電子公司;以及以歌爾、瑞聲爲代表的消費電子聲學零部件公司。

且不說相比老牌玩家上聲電子、哈曼等,瑞聲作爲後入者面臨的破局困境;就是相比老對手歌爾股份,瑞聲的動作還是略顯遲緩。早在2014年歌爾股份就收購了車載品牌丹拿,近年來憑借丹拿已成功切入比亞迪等高端新能源車的車載聲學市場。

而反觀瑞聲科技,其車載業務在2018年才开始布局,到2021年正式推進,22年陸續獲取了定點項目,隨着搭載其車載音響方案的新能源車哪吒S上市,標志着其車載聲學才進入量產階段。

從另一個角度來看,在車載這個足夠卷的賽道中,龍頭上聲電子的市值也僅有60多億,這種背景下,瑞聲科技未來僅僅想要借助車載業務重回估值巔峰,似乎並不容易。

五、小結

綜合來看,此次瑞聲科技的暴跌,表面上是市場對固態按鍵取消後瑞聲科技短期業績增量預期無法兌現的激烈反應,而實質上還是市場對其長期業績穩定性的悲觀看法。

畢竟當一家公司在營收端失去成長性,盈利端和運營端又無法維持穩定,而新業務的拓展又舉步維艱遲遲看不見希望時,資本市場的情緒本就高度緊張,這個窗口,利空稍有發酵,投資者選擇“用腳投票”也就不再意外。

從短期來看,隨着情緒引導的暴跌告一段落,以目前的估值和業績體量來看,瑞聲科技存在錯殺的可能;但從長期而言,相比此次暴跌,或許我們更應該關心這個曾經的聲學巨頭未來將如何在更卷的賽道中重生。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2000億到200億,暴跌90%的前果鏈一哥瑞聲科技怎么了?

地址:https://www.breakthing.com/post/53438.html