2023年4月,陸金所控股登錄港股,三年內實現了兩地上市。出乎很多人的意料,在2019年以來嚴監管的環境下,中國版的LendingClub依舊實現了華麗轉身,成爲中國最近幾年轉型最成功的金融科技巨頭。

疫情期間,在銀保監會的號召下,響應黨中央、國務院關於穩經濟的決策部署,金融機構應大力支持小微企業、爲個體工商戶紓困,陸金所控股通過積極的業務改革和經營策略調整,大力投入小微金融業務,小微貸款成爲了其核心資產。

截止2022年底,陸金所控股發放給小微企業主的貸款余額從3709億元增至4489億,小微貸款余額佔貸款余額的比例由68.5%增至82.1%。

在2022年上半年,按普惠型小微企業貸款的貸款余額計,陸金所控股在服務小微企業主的中國非傳統金融服務提供商中排名已躍居第二。

在疫情這樣艱難的環境下,陸金所控股憑借深厚的經營能力,平穩度過了三年的嚴峻考驗,也完成了從金融科技,到小微金融先鋒的進階之旅。

抓住小微金融風口,業務佔比超佔八成

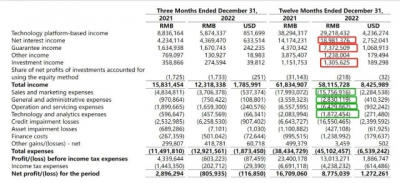

從歷史的業績水平來看,陸金所控股的綜合實力經受住了疫情的嚴峻大考。2020年-2022年間,陸金所控股實現了每年平均650億的營收,每年平均126億的淨利潤。

盡管2022年是疫情影響最大的一年,但和其他上市互金相比,大刀闊斧改造業務、疫情中進軍小微金融業務的陸金所控股能交出這份成績單,已算得上中國金融科技公司的佼佼者。

從2019年开始伴隨監管合規化,陸金所控股开展理財業務轉型,完成小陸金所和大陸金所控股的重構整合,集齊了消費金融、小貸、融擔等一系列金融牌照完成金融持牌化。

到2020年趕在疫情爆發時登錄美股上市,陸金所控股完成了蛻變的第一步。

而在疫情期間,陸金所控股由一個理財、到個貸、小微金融服務的綜合性金融科技平台,漸漸探索出了一條基於科技革新道路下,以小微金融爲主、以消費金融等其他業務爲輔的普惠金融科技集團。

早在2020年的政府工作報告中,就提出過“大型商業銀行普惠性小微企業貸款增速要高於30%”的要求。

2022年6月銀保監管召开小微金融工作專題會議時,對金融機構提出了繼續實現普惠型小微企業貸款“兩增”的目標,要求金融機構聚焦信貸增量供給再發力,改進、優化金融服務。

在中國互聯網金融行業浩浩蕩蕩發展的近十年,已經形成了“金融科技+傳統金融機構“的穩定運行體系。要達到上述目標,無疑需要金融科技登上舞台共同努力。

市場需求的主動擴大和監管政策的主動推進,都意味着小微金融的進一步發展迎來了廣闊的市場環境,同時需要陸金所控股這樣真正具備自營能力的金融科技公司幫助中國小微金融真正從技術上、業務上進行充分的下探、擴張和革新。

據上市文件,2020年底到2022年底,陸金所控股控股累計服務的小微企業主數量從460萬增至660萬,疫情期間實現了超過43%的小微客戶數增長,獲能力可見一斑;同時發放給小微企業主的貸款余額從3709億元增至4489億;陸金所控股控股實現貸款余額分別爲人民幣 5451 億元、人民幣 6610 億元及人民幣 5765 億元(829 億美元),截至去年末,小微貸款余額佔比增至82.1%。

一家真正的小微金融科技服務商在疫情中逆勢誕生了。這樣的逆流而上是任何一個沒有足夠實力做綜合金融服務底氣的金融機構所做不到的。

積極調整經營策略,核心競爭力可見一斑

2022年財報顯示,陸金所控股實現營收692.55億元,實現淨利潤86.99億元。營收較去年基本持平。

受到疫情影響,同時陸金所控股前三年大力拓展普惠小微金融服務投入成本,2022年利潤同比有所下滑,但從陸金所控股的業務改革中,能看到它正在寒冬中內修,以求探索更長遠的經營方向和更大的藍海市場。

在疫情持續爆發的特殊時期重點拓展小微金融服務,不僅考驗實力,更考驗一家金融機構的社會責任感和勇氣。

疫情期間對業務架構的調整,意味着前中後台所有能力面臨的是全新量級的考驗。當業務的重心從理財、消費金融過渡到小微金融,從風險和運營的邏輯上來說,很多底層邏輯和系統架構都要重新構建,這不但考驗了陸金所控股的業務能力,同時對其資金、資源、科技等全方位的條件和歷史沉澱都提出了非常高的要求。

而小微金融既是人心所向,也是大勢所趨。

在業務轉型中,陸金所控股能夠付出一定業務下探的成本,是必要且正確的,只有這樣,才能爲更長遠的經營和廣闊的市場做好鋪墊。

實際上,陸金所控股做了兩手准備,不僅將業務重心調整到了風口上的小微金融,同時在疫情中積極調整經營策略,穩住收入確保造血能力,從財務報表中可以看到更多細節。

陸金所控股對其收入來源做了積極的調整。2022年的收入結構中,可以看到淨利息收入、保證金收入等項目有了明顯提升,其中淨利息收入從2021年的22.2%上升到2023年的32.66%,超過10個百分點。

其次,陸金所控股也對其相關費用進行了調整。銷售費用、運營和服務費、技術及分析費用等都出現了降低,財報中解釋,主要是由於陸金所控股對公司的費用採取了主動的控制措施以及公司運營效率的提升,降低了成本。

實際上,除了側重的小微金融以外,陸金所控股的消費金融業務也得到了快速發展。

2020年底-2022年底,陸金所控股的消費金融貸款余額從36億元人民幣增長至297億元,消費金融借款人數量從16.8萬人增加至130萬人。短短兩年余額增長也超過了260億元,這一增長量在同期也毫無疑問超過了國內絕大部分消費金融公司。

中國的金融科技市場競爭已經進入下半場,但寒冬中修煉了內功的陸金所控股,已經擁有了中國金融科技市場爲數不多的核心競爭力,沉澱了屬於陸金所自己的市場品牌和口碑,它依靠全新的战略方向,得到了市場的認可和反饋,成爲中國金融科技企業中極具代表性的轉型典範。

來源:禾金財經

作者:舒淼

聲明:本文僅作爲知識分享,只爲傳遞更多信息!本文不構成任何投資建議,任何人據此做出投資決策,風險自擔。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:看似難賺錢卻成新風口,陸金所控股All in這項業務

地址:https://www.breakthing.com/post/54004.html