文|恆心

來源|財富獨角獸

$盛京銀行(HK|02066)$

“三長”集體換人,城商行東北老大哥盛京銀行迎來管理層“大換血”。

上周,盛京銀行(2066.HK)發布公告稱,執行董事及行長沈國勇辭任、股東監事及監事長韓力辭任,同時提名了新任執行董事候選人孫進、股東監事候選人劉巖及盛京銀行行長柳旭,待相關程序完成後,孫進將擔任董事長,劉巖將擔任監事長職務。

與恆大“分手”後,盛京銀行熬過至暗時刻,有望迎來昔日高光時刻,但背後的風險同樣不容忽視。

01

管理層大換血,有望成爲真正的國有城商行

據公开資料顯示,盛京銀行前身是成立於1997年的沈陽城市合作銀行股份有限公司,2007年更爲現名,2014年在香港聯交所主板上市,目前已發展爲東北地區規模最大、實力雄厚的總部銀行,並實現跨區域經營。截至2022年底,盛京銀行在北京、上海、天津、長春等中心城市和遼寧省內沈陽、大連、營口、鞍山、本溪、盤錦、葫蘆島、朝陽、撫順等地設立了18家分行,機構網點已達213家。

盛京銀行與恆大的“聯姻”可以追溯到7年前。

2016年,恆大集團(南昌)有限公司(“恆大南昌”,原爲恆大地產集團(南昌)有限公司)完成收購盛京銀行10.02億股內資股事宜,成爲盛京銀行第一大股東,持股比例爲17.28%;2019年盛京銀行以每股人民幣6元發行內資股22億股、每股6.82港元發行H股8億股,合計募集人民幣180億元,其中恆大南昌又認購上述22億股內資股,持股比例進一步提升至36.40%。

但伴隨着房地產行業大地震,恆大暴雷,其在盛京銀行的股份逐步被當地沈陽國資接手。

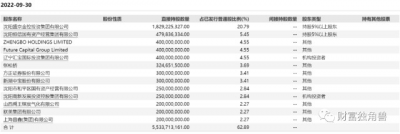

事實上,早在2021年8月,沈陽國資就开始着手接管事項,附屬公司東藥集團和盛京金控以每股6元的價格分別受讓恆大南昌所持盛京銀行1.38億股內資股和0.29億股內資股;次月盛京金控又出資99.93億元受讓恆大南昌所持盛京銀行17.53億股內資股份;直至去年9月底,阿裏司法拍賣平台顯示,包括3家沈陽市當地國資企業和4家民營企業在內的7家公司,合計出資73.07億元購得恆大南昌持有的盛京銀行的12.82億股股份,這標志着恆大徹底退出,目前盛京金控爲第一大股東,持股比例達20.79%。

資料來源:Wind

與逐步轉讓股權的同時,盛京銀行的管理層“換血”也就此拉开了帷幕。今年2月,盛京銀行公告稱,恆大系高管邱火發因年齡原因辭任董事長。之前,恆大系高管恆大人壽董事長朱加麟、恆大財務總監潘大榮、資本市場中心總經理季昆等人也相繼辭任盛京銀行非執行董事。

盛京銀行如今上位的新領導人,從履歷上來看,均有國有體系背景。

具體來看:柳旭自去年5月加入盛京銀行,擔任盛京銀行執行董事和黨委書記,此前曾任建設銀行遼寧省分行公司業務部總經理兼企業年金中心主任、行長助理、建行遼寧省分行副行長以及建行研修中心東北研修院黨委委員、副院長等職位;孫進今年4月加入盛京銀行,擔任黨委書記,此前系中國銀行高管,2012年至2023年先後擔任中國銀行遼寧省分行人力資源部總經理、黨委組織部部長、中國銀行遼寧省分行副行長;劉巖曾擔任沈陽市政府辦公廳祕書、沈陽市大東區委常委、沈陽市瀋河區委副書記、沈陽市政府副祕書長等多個職位,可以說是沈陽市政府的老將。

不難看出,此次盛京銀行高管變動,遼寧省國有大行及政府人員的加入,體現了當前盛京銀行優化股權結構、完善公司治理體系的發展方針。

對此,盛京銀行也表示,“在沈陽市委、市政府和監管部門的堅定支持下,引入了具有更強實力的國有和民營战投,大幅提升了國有股權佔比,真正成爲國有城市商業銀行”。

02

財報數據回暖,但居高不下的不良率仍無法忽視

3月30日,盛京銀行發布了2022年年報,這是其脫離恆大發布的首份成績單。

整體來看,盛京銀行這份答卷喜大於憂。之所以看好未來發展,畢竟這是盛京銀行改頭換面的起點,承載着無限可能。

據財報顯示,2022年盛京銀行實現營業收入161.53億元,同比增長4.4%。其中,實現利息淨收入128.54億元,同比增加3.8%,對營業收入貢獻佔比79.57%;非利息淨收入爲32.99億元,同比增加7.2%,佔比上升至20.43%。

再看盈利能力,2022年盛京銀行實現歸母淨利潤9.80億元,同比大幅增長143.8%,較2021年明顯反彈。

對此,盛京銀行將淨利潤大增的原因歸因於兩個方面:一是加強債券和外匯市場波動趨勢分析,優化交易性金融資產配置及外匯买賣交易策略,公允價值重估損益及匯兌淨收益同比增加;二是計提的資產減值損失下降。

盡管盛京銀行的盈利指標表現相比同行仍處於低位,但對自身來說是個重大轉折。此前2019年至2021年盛京銀行營業收入分別爲210.07億元、162.67億元、154.67億元,同期歸母淨利潤分別爲54.43億元、12.04億元、4.02億元,這兩項指標均連年大跌。

再來看資產質量,截至2022年末盛京銀行資產總額較年初增長7.6%至1.08萬億元,發放貸款和墊款總額較年初增長4.7%至6133.62億元,吸收存款總額較年初增長4.7%至7715.66億元。

值得一提的是,“恆大暴雷”所帶來的的影響仍未完全消化。資本充足率依舊承壓就是最明顯的證明。截至2022年底盛京銀行核心一級資本充足率和一級資本充足率均爲9.86%,資本充足率爲11.52%,相比於2021年這三項指標10.54%、10.54%、12.12%,顯然走出了繼續下滑的趨勢。

而最令盛京銀行頭痛的莫過於居高不下的不良率。

截至2022年底,盛京銀行不良貸款余額197.62億元,不良貸款率3.22%,較上年末下降0.06%;撥備覆蓋率140.30%,較上年末上升9.43%。雖然相較去年有所下滑,但仍遠超行業平均水平1.71%。

其中,盛京銀行的房地產貸款余額佔較大比例,2022年底盛京銀行對房地產業的貸款投放爲791.99億元,佔貸款總額的12.9%,不良率爲1.7%。

如此龐大的規模與恆大入駐密不可分。本想着背靠大樹好乘涼,但沒想到卻被拖入泥潭。在恆大入駐後,盛京銀行個人住房貸款業務騰飛,從2016年僅1.9%的比例爆發式增長至2021年的9.9%,再加上對公房地產貸款,2021年盛京銀行的房地產貸款佔比高達21.7%,逼近22.5%的監管紅线。

對於盛京銀行來說,走出“恆大沼澤”仍需要一段時間。

03

信用卡業務仍有“頑疾”

除了恆大帶來的“後遺症”,盛京銀行龐大的消費投訴量也是潛在“風險”。

根據遼寧銀保監局披露的銀行業投訴情況通報顯示,2022年下半年盛京銀行投訴量高達上千件,同比暴漲1.5倍,佔城商行及民營銀行投訴總量約76%,也遠高於位居其後16家城商行及民營銀行的總和;再加上去年上半年投訴情況,全年盛京銀行投訴量高達1619件,霸居遼寧省銀行業榜首,呈現出“一馬當先”的感覺。

在衆多涉訴類型來看,信用卡業務爲“重災區”。在2022年下半年盛京銀行的上千件投訴中,其中信用卡業務投訴佔比超七成。

事實上,自2020年第二季度以來,信用卡一直都是盛京銀行被投訴的重點領域。就拿2021年上半年來說,遼寧銀保監局共接收並轉送銀行業消費投訴1896件,其中盛京銀行投訴量爲366件,佔比超61%,信用卡業務投訴319件,佔比超八成。

雖然盛京銀行表示要緊緊圍繞“做一家好銀行”的战略愿景,更是在投資者關系一欄中展現了“好銀行”的六個元素,分別是文化好、機制好、發展好、質量好、效益好及口碑好。但消費投訴仍居高不下。

資料來源:盛京銀行官網。

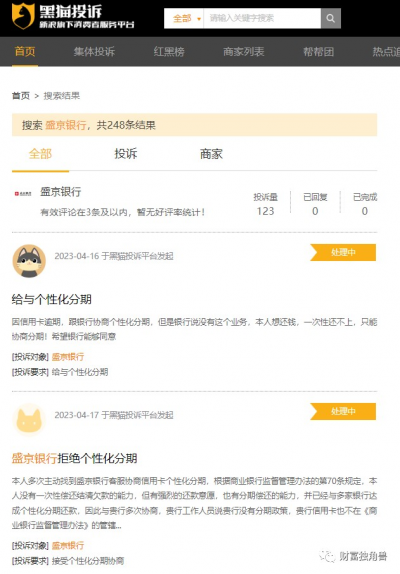

根據黑貓投訴平台顯示,目前盛京銀行累計投訴量123條。其中,涉及信用卡業務投訴的搜索結果共計51條,反映的問題主要涉及虛假宣傳、暴力催收、疫情期間不給辦理個性化分期等。

資料來源:黑貓投訴平台。

在“零售爲王”的時代中,信用卡業務的重要性舉足輕重。能否解決好這一問題也關系到盛京銀行未來的發展。“大換血”後的盛京銀行能否煥然一新,尚需市場給出答案。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:管理層“大換血”,業績向好的盛京銀行能走出“恆大沼澤”嗎?

地址:https://www.breakthing.com/post/54207.html