文|恆心

來源|博望財經

人工智能領域龍頭第四範式又雙叒叕來遞表了。

4月24日,根據港交所官網披露,第四範式再次向港交所主板遞交上市申請,中金公司爲其獨家保薦人。

資料來源:第四範式招股說明書。

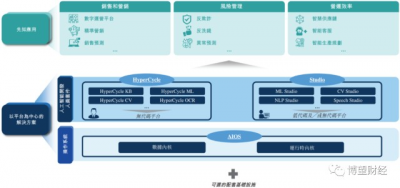

據招股說明書顯示,第四範式擬將此次IPO募集資金用於:加強基礎研究、技術能力和解決方案开發;拓展產品,建立品牌及進入新的行業領域;尋求战略投資和收購機會,從而實施長期增長战略,以开發解決方案及拓展及滲透所涵蓋的垂直行業;以及一般企業用途。

值得一提的是,這已是第四範式第四次提交招股書。2021年8月13日、2022年2月23日、2022年9月5日,第四範式曾“樂此不疲”三次遞交招股書,但遺憾的是,均以“折戟”而告終。

與第三次招股書不同的是,第四範式此次披露了2022年全年業績表現,雖然仍爲決策類人工智能市場“老大哥”,但依舊難逃虧損的魔咒,三年更是累虧42億元。

這或許就是第四範式急需IPO“上岸”的根源所在。

並無重大改善的第四範式,此次IPO勝算又在幾成?

01

群狼環伺,決策類人工智能老大哥壓力真不小

據公开資料顯示,第四範式成立於2014年9月,是企業人工智能的行業先驅者與領導者,提供以平台爲中心的人工智能解決方案,使企業實現人工智能快速規模化轉型落地,發掘數據隱含規律並全面提升企業的決策能力。

資料來源:第四範式招股說明書。

第四範式在先進人工智能技術研究方面一直處於領先地位,並率先將這些技術應用於商業解決方案,涵蓋衆多行業,包括但不限於:金融、零售、制造、能源與電力、電信及醫療保健。據灼識咨詢報告顯示,第四範式自動機器學習算法是世界上最前沿的自動機器學習算法之一,而創始人戴文淵也都是遷移學習領域的領軍人物。

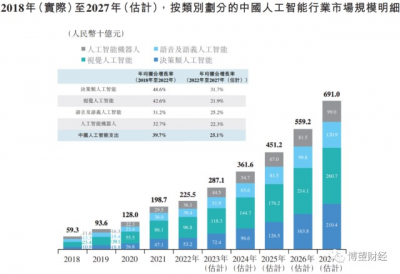

近年來隨着數據量增長、計算及算法基礎設施進步和各行業領域部署人工智能應用意識提升,人工智能行業飛速發展。其中,在應用人工智能的先行者中,中國市場高度活躍,現正以不斷跨越現有邊界和急劇湧現的人工智能創新引領全球人工智能行業的發展。根據灼識咨詢報告顯示,2022年中國人工智能支出2255億元,預計於2027年將增至6910億元,年均復合增長率約25.1%。

中國人工智能行業可按照應用領域分爲四大類別:決策類(第四範式)、視覺(“四小龍”商湯、曠世、依圖、雲從)、語音及語義(科大訊飛)和人工智能機器人(大疆)。其中,決策類人工智能有望成爲增長最快的類別,2022年中國決策類人工智能市場的支出規模爲532億元,預計2027年將增至2104億元,年均復合增長率約31.7%。

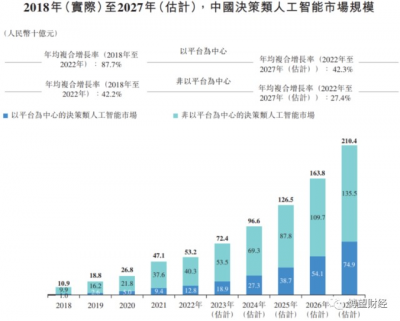

資料來源:灼識咨詢報告。

在決策類人工智能市場中,中國以平台爲中心的決策類人工智能細分市場正不斷擴大,2022年該市場在人工智能支出方面爲128億元,並估計將以42.3%的年均復合增長率於2027年增長至749億元,超越決策類人工智能行業的整體增速。

資料來源:灼識咨詢報告。

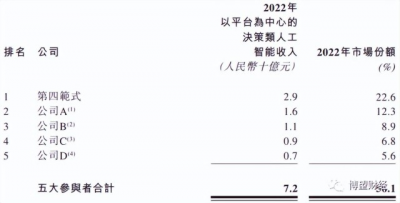

那么問題來了,第四範式在中國決策類人工智能行業份額如何呢?

據灼識咨詢資料顯示,以2022年收入計,第四範式在中國以平台爲中心的決策類人工智能市場佔據22.6%的市場份額,也即最大市場份額,還遠超排在後面的第2~4位。

資料來源:灼識咨詢報告。

值得一提的是,雖然第四範式選擇布局決策類AI賽道,成功地躲开了“四小龍”的圍追堵截,但實際上面對的競爭對手要比“四小龍”還要大。

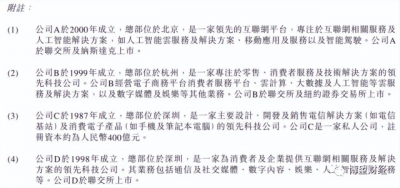

根據第四範式在招股說明書中的附注,與其有競爭關系的A、B、C、D四家公司應該分別爲百度、阿裏、華爲、騰訊。

資料來源:灼識咨詢報告。

而與這些互聯網巨頭在金融業數字化領域競爭,第四範式面臨的壓力可想而知。

02

備受資本青睞,但至今尚未實現盈利

不得不說,第四範式一直都是資本的“寵兒”。

根據招股說明書顯示,第四範式自成立以來已完成了11輪融資,融資總金額超過10億美元,背後不乏有像紅杉中國、創新工場等明星機構,更是首家獲得了工商銀行、農業銀行、中國銀行、建設銀行、交通銀行五大行共同投資的AI企業,飽受資本青睞。

但就業績來看,第四範式恐怕很難支撐起太高的估值。

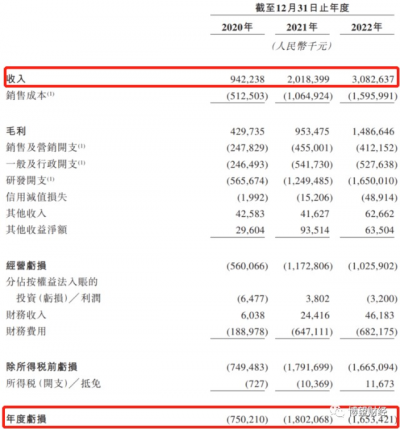

近年來,第四範式搭乘行業東風一路高歌猛進,2020年至2022年收入分別爲9.42億元、20.18億元及30.83億元,主要來自先知平台及產品和應用开發及其他服務兩部分,比重相當。其中,前者主要通過軟件使用許可及人工智能操作系統SageOne銷售提供,而後者則是幫助客戶利用先知平台开發定制化的人工智能應用。

然而可惜的是,第四範式至今尚未實現盈利,2020年至2022年分別產生虧損淨額爲7.5億元、18.02億元及16.53億元,三年累計虧損超42億元。

資料來源:第四範式招股說明書。

對於虧損的原因,第四範式解釋稱,“爲开發及增強公司的解決方案和技術棧而產生的研發开支;爲提高公司的品牌知名度和擴大我們的用戶群而產生的銷售及營銷开支;一般及行政开支,主要來自支付予公司僱員的以股份爲基礎的薪酬;及與授予公司投資者的若幹非經常性優先權有關的贖回負債的利息开支”。

另談及2022年虧幅同比減少,第四範式解釋爲,“主要因以股份爲基礎的薪酬开支減少”。

的確,作爲一家AI企業,第四範式研發投入自然不小,2020年至2022年研發投入分別爲5.7億元、12.5億元、16.5億元,連續多年高於其他兩項行政、營銷的开支的總和,對利潤形成較大侵蝕。

實際上,AI行業虧損早已不是祕密,包括“四小龍”在內的整個AI技術行業也都處於虧損狀態。如何“保現金流”才是當務之急。正如第四範式創始人戴文淵表示的那樣,“新一波AI技術革新帶來市場增速將遠高於第四範式過去的預測。相比虧損,增長才是第一要素,對於公司只要保持良好的現金流就足夠”。

截至2022底,第四範式共有現金及現金等價物爲13.3億元,較上年同期12.9億元有所增長。但照這么虧下去,第四範式都堅持不了1年。

在ChatGPT爆火的當下,即使持續虧損,第四範式也沒放過布局大模型產品,順勢於今年3月推出了自家的SageGPT。

據官方介紹,這是一款面向企業用戶的生成式人工智能產品,具有處理文本、圖片、視頻的多模態能力。因爲這是爲企業而非個人設計的,預訓練所用的數據來源於第四範式的內部數據庫、客戶的業務系統,總體對算力要求不高。

03

標杆用戶收入增加或存“天花板”,還被美國列入“實體清單”

當然,第四範式也在積極改善財務表現,其中重要一點在於吸引及留住用戶。但從結果來看,成效並不顯著。

根據招股說明書顯示,2020年至2022年第四範式分別擁有47名、75名及104名標杆用戶,同期分別獲得21名、33名及36名新標杆用戶。而所謂標杆用戶,是其重要“氪金”用戶,指的是財富世界500強或上市公司的先知平台終端用戶,貢獻了大部分營收。同期第四範式標杆用戶分別貢獻其收入的61%、51%及60%。

雖然近三年第四範式每名標杆用戶的平均收入分別爲1230萬元、1370萬元及1790萬元,在逐年增加,但這種增長或許是有限的,而這與其銷售模式有一定關系。

據悉,第四範式提供的解決方案多爲一次性銷售,而非持續訂閱,以先知平台及產品爲例,該業務主要通過軟件使用許可及SageOne銷售提供,很有可能無法在初次銷售後有效留住用戶,並且無法保證用戶能夠在短時間內再次購买更多算力,或者根本不會再次購买。

“屋漏偏逢連夜雨”,第四範式還被美國列入“實體清單”。

此前3月2日,美國商務部下屬工業和安全局(BIS)將第四範式等28個中國實體和個人列入最新“實體清單”(Entity List)中。

對此,第四範式發布聲明稱,“公司對此強烈反對,而且表示公司所有核心技術全部來自於自主研發,擁有自主知識產權。產品和服務的交付過程中,不依賴於美國進口”,同時還強調,“列入實體清單幾乎不會對公司業務產生影響。”

當然,第四範式並非是首家上市進程中面臨美國出口管制措施的AI公司,此前商湯科技上市時同樣面臨類似情況。

但無論怎么說,增強自身造血能力才是第四範式當務之急。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:決策類人工智能“龍頭”第四範式爲何如此執念上市?

地址:https://www.breakthing.com/post/54942.html