4月19日,歐元區公布3月CPI及核心CPI,以及4月PMI數據,結果有喜有憂:通脹持續走軟,服務業PMI上升,而制造業PMI處於下行通道。全周來看歐洲股指上行。萬得數據顯示,截止4月21日收盤當周,英國富時100指數全周上漲0.54%,法國CAC40指數上漲076%,德國DAX指數上漲0.47%,歐洲STOXX50指數(歐元)收在4408.59點,距2007年12月以來的高點4415.23僅有一步之遙,覆蓋更廣泛的歐洲STOXX600指數(歐元)上周收在469點,來到了年內的新高。

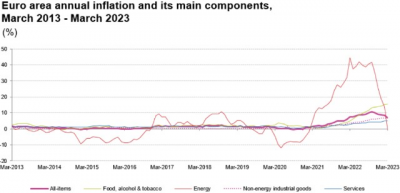

歐元區3月通脹繼續下行

4月19日,歐盟統計局公布3月物價指數相關數據,3月整體CPI同比增長6.9%,符合市場預期,大幅低於前值8.5%,環比上漲0.9%,符合預期,但略高於前值0.8%;3月核心CPI同比增長5.7%,符合市場預期,略高於前值5.6%,環比上漲1.3%,高於預期值1.2%和前值0.8%;分項來看,同比增長15.7%的食品煙酒持續推動通脹。

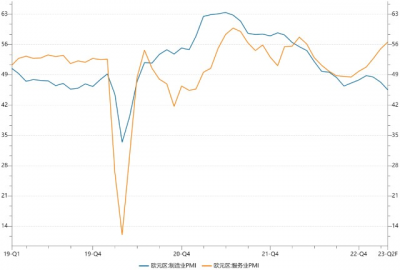

歐洲經濟修復或遇挑战

2022年底以來,歐洲整體經濟復蘇略超預期,主要是受到財政擴張、暖冬效應、能源價格持續下行,以及中國經濟復蘇的影響,但整體結構失衡:服務業的修復明顯好於制造業。4月歐元區制造業PMI初值45.5,低於前值47.3和預期值48,服務業PMI初值56.6,高於前值55及預期值54.5,從年初至今來看,1-4月歐元區服務業PMI均在榮枯线50以上,而制造業PMI今年以來則是逐月下行。 資料來源:Wind資料日期:2023.04.21。

資料來源:Wind資料日期:2023.04.21。 經過一季度的修復,歐洲現正面臨貨幣、財政及信用多方面的壓力。在貨幣政策方面,整體歐洲通脹雖然持續下行,但速度仍然相對緩慢,加上歐洲央行啓動加息較晚,未來歐元區加息的時間或將至少持到今年夏季;英國央行加息較早,目前基礎利率也到達到限制性的水平,但基於較高的通脹水平,高利率或仍是年內的基調,而收緊的貨幣政策或逐漸傳導到英國和歐元區的整體經濟;在財政政策方面,爲了應對疫情及俄烏衝突帶來的負面影響,歐洲各國此前不得不擴大財政槓杆率,致使歐元區各國政府支出升至近10年來的高位,今年財政政策空間相對有限,逐步收斂或是年內的基調;信用方面,瑞信銀行事件雖受到控制,悲觀情緒也基本被消化的比較充分,但未來信用條件收緊是大概率事件,或進一步加大歐洲經濟的壓力。

歐股仍具結構性投資機會

摩根資產管理認爲,近期歐洲股市的表現,顯示市場或已擺脫前期瑞信銀行事件的影響,或是受益於自歐債危機以來,歐洲整體銀行業資產負債表的去槓杆化一直在進行。因此,相較於美國同業,歐洲銀行的放貸更早就轉向更加謹慎;另外,年初至今歐洲STOXX50指數漲幅前五的股票中,主要分布在奢侈品、化妝品、旅遊及體育博彩行業。疫後復蘇帶來消費場景的恢復,消費相關股票漲幅領先在意料之中;奢侈品的市場更全球化,加上消費族群較爲富裕,對經濟環境的變動相對不敏感,使得整體行業出現類似防御型股票的表現,即使未來歐洲經濟成長減緩,衰退機率上升,奢侈品行業受到的影響或相對較小。展望後市,去年四季度以來歐洲主要由價值型股票帶動反彈,STOXX50指數也超盈STOXX600指數,參考前期美股的經驗,未來防御型和成長型股票或迎來更多機會。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:歐元區通脹數據出台,關注防御和成長型標的

地址:https://www.breakthing.com/post/55154.html