|資訊撬動新資本|

強生公司(Johnson & Johnson)近期在一份監管文件中表示,旗下消費者健康公司Kenvue將在今年晚些時候進行首次公开募股(IPO),股價定在20至23美元。

強生公司(Johnson & Johnson)近期在一份監管文件中表示,旗下消費者健康公司Kenvue將在今年晚些時候進行首次公开募股(IPO),股價定在20至23美元。 按照上述股價區間計算,此次分拆的估值約爲400億美元,可能成爲今年以來美國市場低迷時期規模最大的IPO。強生表示,已啓動了逾1.51億股普通股IPO路演。

該文件稱,Kenvue估計此次IPO將產生約315萬美元的淨收益。這些收益和相關債務融資交易的任何利潤將歸強生所有。Kenvue的股票將在紐約證券交易所交易,股票代碼爲KVUE。

該公司在提交給美國證券交易委員會(Securities and Exchange Commission)的初步招股說明書中表示,高盛(Goldman Sachs)、摩根大通(JPMorgan Chase)和美國銀行(Bank of America)是此次IPO的主要承銷商。

據ipoboutique消息,Kenvue預計將於5月5日正式登陸紐交所。

編輯 | Arti 本文僅爲信息交流之用,不構成任何交易建議

*“Kenvue”獲取完整招股書。

強生此前表示,預計將在2023年中後期完成與Kenvue的分離。該公司指出,在首次公开募股後,它將持有17億股Kenvue普通股,佔分拆後公司總股份的91.9%。

去年,強生表示將在今年晚些時候減持其在Kenvue的剩余股份。

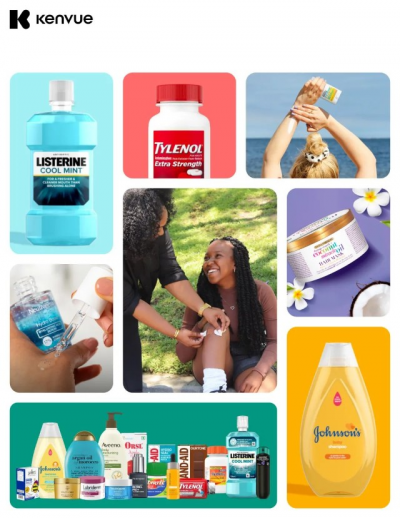

強生的消費者業務生產著名的非處方藥,包括泰諾(Tylenol);創可貼及其他創可貼;嬰兒護理產品,如強生嬰兒洗發水;以及Aveeno和Neutrogena等護膚產品。該業務部門計劃更名爲Kenvue,去年的全球銷售額爲149.5億美元,約佔強生總銷售額的15.7%。

Kenvue將成爲今年迄今美股規模最大的IPO。Dealogic的數據顯示,截至上周五,美國傳統IPO在2023年僅籌集了23億美元,是2009年以來最糟糕的一年开局。去年,在美國上市的公司籌集的資金比至少20年來的任何一年都要少,因爲投資者在面臨通貨膨脹加劇和利率上升的情況下,避开了高增長公司的股票。

由於股市的波動和經濟的不確定性,許多公司都避开了上市。一些私營公司的高管說,他們很難預測未來的收入,這使得向公衆投資者推銷股票變得困難。一些顧問說,英國芯片設計公司Arm和食品雜貨配送公司Instacart等知名公司正准備在今年晚些時候進行IPO, Kenvue等公司的成功上市可能會鼓勵它們推進IPO計劃。

IPO市場上一個罕見的亮點是企業分拆,即利用標准IPO框架從母公司分拆出來的公司。投資者傾向於在困難的市場中更看好這類IPO,因爲它們通常是成熟的企業,有穩定的利潤。Kenvue在2022年創造了21億美元的淨利潤。

例如,英特爾公司將旗下自動駕駛汽車部門分拆出來,Mobileye Global於去年登陸美股。Dealogic的數據顯示,截至上周五,在2021年或2022年通過傳統IPO方式上市的公司中,逾85%的公司股價低於發行價。與此同時,Mobileye的股價較21美元的發行價上漲了一倍多。

強生在2021年公布了剝離消費者部門的計劃,稱該部門已經從制藥和醫療設備部門中分離出來。近年來,消費者部門的銷售增長和利潤率普遍低於其他部門,後者也更依賴於成本高昂且耗時的研發。

消費者部門第一季度收入增速加快至7.4%,原因是感冒和流感季節推動泰諾和其他非處方藥的銷量增加。

預計未來幾年Kenvue的銷售額將出現溫和增長,因爲它將與寶潔(Procter & Gamble)等消費品巨頭、拜耳(Bayer)和賽諾菲(Sanofi)等制藥商旗下的消費保健部門,以及最近從葛蘭素史克(GSK PLC)剝離出來的Haleon等消費品公司展开競爭。據FactSet調查的分析師估計,Kenvue今年的年銷售增長率約爲4%,2024年爲2%,2025年爲3%。

注:本文素材來源於互聯網公开渠道,如有侵權請聯系刪除。內容所述僅代表個人觀點,不作爲指導依據,據此操作風險自擔!

注:本文素材來源於互聯網公开渠道,如有侵權請聯系刪除。內容所述僅代表個人觀點,不作爲指導依據,據此操作風險自擔!

【公司回顧】

好文!別忘點“在看”

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:估值400億美元,今年迄今美股規模最大的IPO,強生旗下消費品公司本周五上市

地址:https://www.breakthing.com/post/55776.html