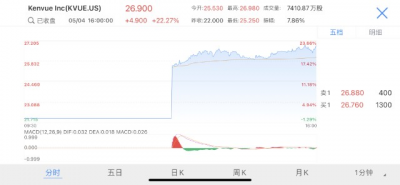

5月4日,強生公司(JNJ.US)旗下子公司Kenvue正式登陸紐交所,股票代碼爲“KVUE”,此次IPO中Kenvue以22美元/股,發行1.73億股,籌資約38億美元,主承銷商爲高盛、摩根大通和美銀。Kenvue的發行市值達410.82億美元,是美股今年最大IPO,也是2021年11月以來18個月美股最大的IPO。

上市首日,Kenvue暴漲22.27%,收盤報26.90美元/股,最新市值爲502億美元。

公司情況

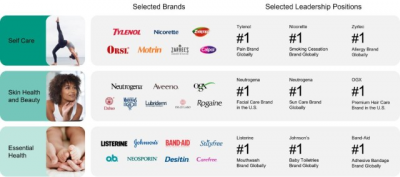

Kenvue是強生公司(JNJ.US)旗下全球最大的純消費者健康公司,公司的品牌包括Tylenol(泰諾)、Neutrogena(露得清)、Listerine(李施德林)、Johnson's、Band-Aid、Aveeno、Zyrtec和Nicorette。

公司的品牌組合得到廣泛認可,10個品牌在2022年的淨銷售額約爲4億美元或更多,目前公司在全球主要類別中佔據七個品牌第一的位置,此外公司在四個地區的本地品牌中佔據許多第一的位置。

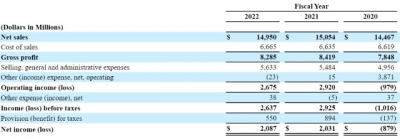

公司2020、2021、2022財年的營收分別爲144.67億美元、150.54億美元和149.50美元,淨利潤分別爲-8.79億美元、20.31億美元和20.87億美元。

分拆上市

2021年11月12日,強生公司宣布拆分其消費者健康業務,2022年2月,Kenvue注冊成立,走上獨立上市之路。

分拆上市,也就是上市公司分離部分資產或業務,建立子公司使其在證券市場上獨立上市。被分拆出來的子公司往往是上市母公司的優質獨立資產,在經濟下行的大環境下,具有相對強確定性的標的往往會受到投資者的青睞。而對於監管相對嚴格的A股市場,香港市場往往成爲上市公司分拆上市的優質選擇。

今年,分拆上市成爲市場焦點,很多互聯網頭部企業紛紛在計劃分拆上市。3月底,繼京東健康、京東物流之後,京東繼續分拆京東產發、京東工業紛紛遞表港交所,赴港上市。

與此同時,阿裏啓動的 “ 1+6+N ” 組織變革,將六大業務集團及業務公司推至台前,讓它們獨立經營、自負盈虧,單獨面對資本市場。“當下互聯網大廠業務拆分蔚然成風,如58同城已拆分出安居客、快狗打車、轉轉、天鵝到家等獨立業務;騰訊旗下有騰訊音樂、閱文集團、騰訊影業等;網易旗下有網易有道、網易雲音樂等。”網經社電子商務研究中心主任曹磊表示,阿裏此次“1+6+N”策略除了六大業務集團,未來不排除還有阿裏生鮮、阿裏跨境等新業務。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:今年美股最大IPO誕生!強生子公司Kenvue登陸紐交所,首日暴漲22.27%

地址:https://www.breakthing.com/post/56993.html