當你喫辣條的時候,你在喫什么?

味道?口感?還是童年的記憶?

近日,衛龍美味全球控股有限公司$衛龍(HK|09985)$(下稱“衛龍”,09985.HK)發布了上市後的首份年報。

衛龍是一家辣味休闲食品的企業,根據招股書披露,2021年,衛龍旗下兩個品類(即調味面制品和蔬菜制品)的年零售額超過10億元。

在招股書中,衛龍援引弗若斯特沙利文報告稱:按2021年零售額計算,其在中國所有辣味休闲食品企業中排名第一,市場份額爲6.2%。

3月24日,衛龍年報公布後的首個交易日,其股價下跌6.19%。截至2023年5月11日港股收盤,衛龍報收8.81港元/股(折合人民幣7.80億元),對應市值207.1億港元(折合人民幣183.38億元)。

「不二研究」據其最新年報發現:去年,衛龍營收46.32億元,同比減少3.50%;同期,淨利潤1.51億元,同比下降81.7%。

在2021-2022年,衛龍產品的價格持續上漲,2021年,衛龍以辣條爲主的調味面制品的平均售價爲15.1元/千克;而2022年,其上漲了3元/千克。但漲價似乎並沒有拉動銷量,其銷量從2021年的19.36萬噸減少4.30萬噸至15.06萬噸。

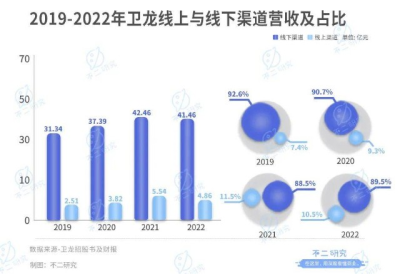

衛龍四年累計營收爲169.37億元,其中,來自辣條的營收爲109.02億元;去年,其近7成營收來自辣條。與此同時,衛龍對於线下渠道的依賴程度較高,线上收入仍需補課。以2022年爲例,其來自线下的收入爲41.46億元,當期營收佔比高達89.5%。

圖源:衛龍財報

去年12月的一篇舊文(《“辣條第一股”首日破發,衛龍跌超10億》)中,我們聚焦於衛龍的一波三折上市路;雖然其成爲“辣條第一股”,但上市即遭破發,且衛龍蔬菜制品的第二曲线尚未長成。

時至今日,在零食新消費的風口之下,“辣條第一股”衛龍撐起“童年神話”的故事還能講多久?由此,「不二研究」更新了12月舊文的部分數據和圖表,以下Enjoy:

2021年5月,衛龍向港交所提交上市申請,正式向“辣條第一股”發起衝擊。

2021年4月1日,衛龍完成5.49億美元Pre-IPO輪融資,包括中信產業基金、高瓴資本、騰訊、雲鋒基金、紅杉資本等多家機構入場。本輪融資每股折合4.48美元,按衛龍總股本20.93億股計算,融資完成後衛龍估值約爲94億美元,折合人民幣超600億元。

經過前後三次衝擊港股,去年12月15日,衛龍正式掛牌港交所,但上市首日即遭破發。

上市首日,衛龍報收10.02港元/股,較發行價下跌5.11%,對應市值235.6億港元(折合人民幣211.0億元),與其Pre-IPO輪融資的600億元高估值相比,已跌去近三分之二。

截至5月10日收盤,零食上市公司良品鋪子(603719.SH)、洽洽食品(002557.SZ)和三只松鼠(300783.SZ)的市值分別爲129.2億、215.5億和83.61億元。

在零食新消費風口下,高利潤的辣條品類也吸引三只松鼠、良品鋪子等品牌入局,衛龍的辣條腹地遭遇圍攻,其傳統“五毛”辣條高端化已勢在必行。

辣條之外,衛龍在零食競爭的下半場才剛剛开始。

9成靠线下的辣條大王

辣條誕生於意外,而衛龍开創了辣條行業。

1998年,洪水造成湖南平江傳統小喫醬幹的原材料短缺,當地採用面粉替代生產,意外受到歡迎。1999年,來自湖南平江的劉衛平與兄弟劉福平一起,北上漯河开起了辣條小作坊。2001年,劉衛平成立平平食品廠;2003年,衛龍品牌正式誕生,並成功佔領了孩子們的小賣部。

從廉價小喫走到IPO,衛龍花了十余年。爲了擺脫負面評價,2004年衛龍就從歐洲採購自動生產线,並不斷從生產、宣發各角度“洗白”,終於使得辣條成爲幹淨衛生的零食品類。

在招股書中,衛龍表示:“我們开創了辣條行業”、“我們的產品陪伴了中國千禧一代人的成長”。

作爲辣條大王,對比零食上市公司,衛龍的營收規模並不算大;招股書顯示,2019-2022年,衛龍的營收分別爲33.85億元、41.20億元、48.00億元和46.32億元,其中,2019-2021年衛龍的營收年復合增長率爲19.1%。

在2022年,三只松鼠、洽洽、良品鋪子營收分別爲72.93億元、68.83億元和94.10億元。

「不二研究」發現,衛龍的淨利潤和淨利潤率都很高:2019-2022年,其淨利潤分別爲6.58億元、8.19億元、8.27億元和1.51億元,淨利率分別爲19.4%、19.9%、17.2%和3.27%。

對比“零食第一股”的年報數據,2022年,三只松鼠、洽洽、良品鋪子淨利潤分別爲1.29億元、9.76億元和3.35億元,淨利率爲1.77%、14.18%、3.55%。

而據弗若斯特沙利文數據,2021年中國休闲食品行業的淨利潤率約爲10%。衛龍的盈利能力說明賣辣條確實“能賺錢”,高估值或與其高毛利率有關。

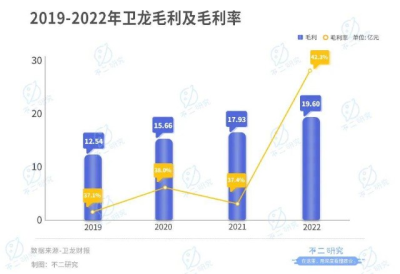

從毛利來看,招股書及最新財報顯示,衛龍2019-2022年分別實現毛利12.54億元、15.66億元、17.93億元和19.60億元,毛利率37.1%、38.0%、37.4%和42.3%。

衛龍的包裝成本也較低。包裝材料成本於2019-2022上半年分別爲4.97億元、5.58億元、6.74億元和2.91億,分別約佔同期總收益的14.7%、13.5%、14.0%及12.9%。

與三只松鼠等品牌不同,衛龍十分依賴线下渠道。招股書及最新財報披露,衛龍9成收入來自线下渠道,其中又以线下經銷商渠道爲主。

2019-2022年,衛龍线下渠道收入分別爲31.34億元、37.39億元和42.46億元和41.46億元,營收佔比高達92.6%、90.7%、88.5%、89.5%。

截至2022年12月31日,衛龍擁有1847名线下經銷商,覆蓋零售終端網點超73.5萬個,其中7成分布在低线城市。

盡管衛龍也在线上持續發力:2019-2022年,线上收益分別爲2.51億元、3.82億元、5.54億元和4.86億元,但營收佔比僅爲7.4%、9.3%、11.5%和10.5%。

相較於堅果、炒貨等品類,辣條因爲成本低廉,因而擁有更高的加工附加值。這給予了衛龍遠高於同行的淨利率,但也暗藏危機:當衆多品牌爭相入局,衛龍憑什么繼續當“辣條大王”?

當前,零食巨頭皆已完成线上布局,其在搶佔高线城市的同時,借力電商物流網絡深入低线城市;而衛龍9成收入來自线下、且7成零售終端網點在低线城市,已然錯失發力线上的最佳時間,留給它的時間已經不多了。

除了辣條還有什么?

盡管衛龍开創了辣條行業,但並不是辣條的唯一代表。

據弗若斯特沙利文按2021年零售額統計, 衛龍在中國辣味休闲食品市場排名第一,但市場份額達6.2%;另一份中泰證券數據顯示,我國辣條行業產值在500-600億元,其中衛龍以10%的市場佔有率位居首位。

由於辣條行業並不具備高門檻,潛力市場吸引到越來越多的入局者。在價格和口味方面,辣條品牌區分度並不強。

據「不二研究」不完全統計,三只松鼠、百草味、麻辣王子等品牌都有辣條產品;且不少地方品牌在不同區域“割據”,享有較高區域影響力,衛龍面臨不小的市場競爭。

門檻低也體現在較低的研發費用上。招股書數據顯示,2019-2022上半年,衛龍的研發投入分別爲57.3萬元、337.6萬元、549.7萬元和693.4萬元,僅佔總收入的0.3%左右。

目前,辣條(調味面制品)仍然是衛龍最主要的營收來源,但佔比正逐步縮減:2019-2022年,衛龍辣條的收入分別爲24.75億元、26.90億元、29.18億元和27.19億元,佔收入比重分別爲73.1%、65.3%、60.8%和58.7%。

想要在資本市場獲取高估值,衛龍需要講出新故事;顯然,僅靠辣條“單腿走路”,並不能支撐其未來擴張。

歷經辣條糉子、自熱辣條火鍋等“黑暗料理”般創新;在辣條之外,衛龍還有什么?

招股書顯示,2021年衛龍年零售額過10億元的品類有兩個,年零售額過5億元的品類有4個。2019-2020年,新產品收入分別佔當年總收入的36.0%和12.7%。

從營收貢獻來看,蔬菜制品佔比正快速增加:2019-2022年,佔比分別爲19.6%、28.3%、34.7%和36.6%。

「不二研究」發現,目前,衛龍淘寶官方旗艦店中銷量top5中,有三個非辣條類產品:魔芋爽、溏心蛋和海帶結,其中魔芋爽和海帶結都屬於蔬菜制品。

在新消費風口下的,蔬菜制品等新品類的產品知名度,更多依賴於线上渠道。“零食第一股”三巨頭在新品類具有先發優勢,衛龍想要突圍並非易事。

此外,衛龍“辣條一哥”的定位,或與新品類並不完全適配:想要綁定“健康”標籤,說易行難。

在正式登陸資本市場前,衛龍需要新的資本故事,其正在從單一辣條產品的轉型、努力尋找第二增長曲线。某種程度而言,在辣條之外,第二增長曲线的成敗將決定其未來成長空間。

童年濾鏡下能否逆襲高端?

某種程度而言,衛龍的用戶忠誠度很大程度上源自“童年濾鏡”。

Z世代逐漸成長,經濟能力已能夠滿足當年“暢享辣條”的愿望,相應的也不僅僅滿足於小賣部品質。在低端面食品牌化後,衛龍的高端化勢在必行。

囿於平價零食的定位,衛龍辣條並沒有進行提價。「不二研究」發現,在電商平台上,依舊可以以0.5元的均價买到衛龍的辣條產品。

2019-2022年,衛龍辣條產品均價分別爲14.3元/KG、15.0元/KG、15.1元/KG和18.1元/KG,因原材料價格波動,辣條售價略有上漲。且進一步影響其銷量,同期,辣條銷量分別達到17.33萬噸、17.95萬噸、19.36萬噸和15.06萬噸。

可見,衛龍的消費者們價格敏感性並不太強。招股書顯示,衛龍超過95%的消費者處於35歲以下,55%的消費者處於25歲以下。

辣條或許還有提價空間;但在高價之外,高品質才是高端化的重要步驟。

2019年,國家市場監管總局針對辣條(調味面制品)發布統一分類及添加劑使用標准,並要求企業改善產品配方,降低辣條中鹽、脂肪、糖含量,提升產品營養健康水平。

在辣條新國標的健康化浪潮下,衛龍在辣條細分市場積累的先發優勢,或與後來者逐漸縮小。

另一方面,起家於低檔調味面制品的傳統辣條,似乎很難卸下重調味的歷史包袱,傳統“五毛“辣條的天花板似乎隱約可見。

盡管衛龍擁有Z世代“童年濾鏡”這張王牌;但於2010後而言,衛龍在他們的童年中或許出場不多,且Z世代开始養生後,衛龍又將如何自處?在抵臨傳統“五毛”辣條行業天花板前,其亟需走通高端化道路。

圖源:衛龍官方旗艦店

童年濾鏡雖好,終有消磨殆盡的一天。衛龍想要伴隨一代人消費升級、實現品牌升級,前路殊爲不易。

辣條不再"一招鮮"

辣條雖然是衛龍的營收支柱,卻遠非堅不可摧的護城河。

如今,衛龍或許面臨着比二十年前更爲激烈的市場競爭。雖是陪伴Z世代成長的品牌,但低門檻的辣條早已不是“一招鮮”,各大零食品牌也紛紛發力辣條品類。

衛龍努力讓“五毛”辣條高端化,推出精品包裝、漲價售賣,但更貴的辣條,是否會變味呢?

衛龍試圖講述一個新故事:零食新消費風口下,擴充零食新品類,網紅零食似乎潛力無限。但與辣味的深度綁定,又使其在新品類的競爭中受限。

IPO只意味着新开始。一級市場與二級市場的估值邏輯不盡相同,若僅依靠越來越多競爭者的辣條、以及尚未長成的第二增長曲线,衛龍或許無法支撐600億的高估值。

本文部分參考資料:

1.《衛龍即將上市,它真的值700億嗎,5毛錢的辣條能否逆襲高端?》,AI財經社

2.《“辣條第一股”,衛龍有憂?》,靈獸

3.《巨頭圍攻辣條,衛龍血战松鼠》,盒飯財經

4.《一年少賣4萬噸辣條,衛龍不香了》,开菠蘿財經

作者 | 藝馨 豆乳拿鐵

排版 | Cathy

監制 | Yoda

出品 | 不二研究

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:衛龍上市後首份財報,一年少賣4萬噸辣條,9成營收來自线上

地址:https://www.breakthing.com/post/57597.html