5月8日,“網紅電商第一股”杭州如涵控股股份有限公司經營狀態由存續變更爲注銷。對此,如涵品牌部一名工作人員回應稱,屬公司股東正常安排。自如涵控股上市以來爭議聲就不斷,首日破發的陰影似乎從上市持續到退市,現在又延續到公司注銷。(詳見網經社專題:“大奕”失荊州 杭州如涵控股注銷 “網紅電商第一股”的掙扎http://www..cn/zt/rhts/)

出品|網經社B2B與跨境電商部

作者|王添蓉

審稿|勇全

一、如涵控股注銷 回應:屬公司股東正常安排

針對杭州如涵控股股份有限公司工商經營狀態由存續變更爲注銷一事,如涵一名工作人員回應稱,2018年底公司籌劃海外上市時,杭州如涵控股股份有限公司就已經無實際經營業務。所有業務均由杭州涵意電子商務、杭州如涵文化傳播等公司經營。本次注銷杭州如涵控股股份有限公司是公司股東正常安排。

據網經社直播電商台(LIVE..CN)獲悉,如涵控股成立於2001年,是國內較早的紅人孵化公司,也是國內有影響力的紅人營銷平台。自2014年成功孵化張大奕,开創“網紅電商”新模式後,如涵控股先後獲得賽富亞洲A輪融資、君聯資本B輪融資、阿裏巴巴C輪融資,並於2019年4月3日登陸美國納斯達克,成爲中國網紅電商第一股。發行價爲12.5美元,但开盤即破發,報11.5美元,截至當日收盤跌37.2%,爲7.78美元,市值6.49億美元。

2020年4月22日,如涵控股宣布,已經完成私有化交易,公司即日起從納斯達克退市。根據此前宣布的協議和合並方案,如涵控股有限公司與RUNION Mergersub Limited已完成合並。其中,RUNION Mergersub Limited爲RUNION Holding Limited(如涵控股的母公司)的全資子公司。合並之後,如涵控股不再是一家上市公司,成爲母公司的全資子公司。

隨着如涵控股的正式退市,該公司股價將定格在3.4美元。根據協議,买方集團將以每股3.5美元的現金收購剩余所有股份,按照已發行的股份數量來看,买方集團對如涵控股的估值約爲3億美元。

這與其兩年前上市時的估值已是天差地別。2019年4月,如涵在納斯達克敲鐘上市,發行價格爲12.5美元/股,發行量爲1000萬股ADS,總股份8266萬股。照此計算,上市時如涵的市值在10億美元左右,兩年來如涵估值已跌去70%。

網經社電子商務研究中心特約研究員、百聯咨詢創始人莊帥表示,從資本市場的角度來看,如涵控股這一舉動是在公司上市前就已經籌劃好的,而且在上市前就已經確定了公司的業務模式和經營方向,因此這一舉動可以視爲公司正常的業務調整和資本運作。而當前,進行多IP的主播矩陣孵化和多渠道發展,开發自有品牌等都是直播電商MCN機構應對競爭行之有效的措施。

網經社電子商務研究中心網絡零售部主任、高級分析師莫岱青表示,如涵雖然竭力地在培養新的紅人,但是目前仍困於公司超大部分的營收由頭部創造,其他的紅人們創造營收比例還是太少。

二、淨利潤持續虧損 銷售費用率居高不下

財報顯示,2019財年至2020財年,如涵控股營收分別爲10.93億元、12.96億元,但是其淨利潤一直處於虧損狀態。根據如涵控股2021財年第二季度財報,公司當季總營收爲人民幣2.485億元,同比下滑9%,淨利潤爲虧損3120萬元。

早在如涵控股上市首日破發時,就有評論指出,如涵公司本身存在問題:虧損,過度依賴頭部網紅,以及營銷模式沒有驗證成功等。

此外,如涵銷售費用率居高不下,2017-2019年分別爲16.9%、15.4%、18.8%;而毛利率持續走低,2017-2019年分別爲24.8%、21.5%、19.6%,這也導致如涵在市期間一直深陷虧損泥潭。退市前的最後一份財報2020Q3,歸屬母公司的淨虧損爲3120萬元;調整後淨虧損爲2020萬元。

網經社電子商務研究中心主任曹磊表示,如涵控股虧損的原因主要是由於產品銷售和營銷費用、履行費用等項目的支出較多。網紅電商確實如人們通常所說的一樣省去了從淘寶、京東等平台購买流量的成本,但是爲了打造網紅、維持網紅的知名度和熱度需要花費一筆不菲的網紅維護費,其實就是變相的流量購买費用。

三、過度依賴頭部網紅成公司發展瓶頸

過度依賴頭部網紅也是如涵控股的發展瓶頸之一。張大奕在內的3位頭部KOL的GMV貢獻比在2017財年-2019財年分別是60.7%、65.2%、54%。其中,張大奕的收入貢獻佔比逐年提升:2017財年50.8%、2018財年52.4%、2019財年53.5%。

如涵公司成立以來,一直沒有再培養起新的“張大奕”,如涵創始人馮敏未必沒有這樣想過,在2015年他就投入大量資金去打造新的網紅,但沒有人能像“張大奕”一樣。2020年4月,張大奕負面事件曝出,對如涵聲譽、業務和ADS的交易價格均產生不利影響。(更多詳見:http://www..cn/detail--6590926.html)隨後同年11月,如涵宣布公司董事會已收到三位創始人馮敏、孫雷、沈超發出的不具約束力的初步建議書,提議以每股0.68美元的價格將公司私有化。

在這種情況下,如涵控股始終沒有打造出另一個頂流網紅。據如涵控股財報顯示,截至2020年9月30日,公司籤約網紅數量由上一年同期的146個增加至180個,總粉絲數量由上一年同期的1.888億增加至2.953億。頭部網紅數量由上年同期的5個增加至8個,肩部和腰部網紅增加至45個。但平台模式下8位頭部網紅產生的服務收入只佔總服務收入的28%,新增的網紅沒有一位貢獻收入佔比達到10%。

曹磊表示,當前,網紅直播的生存空間逐漸被店播、AI數字人等直播所擠壓。當下直播市場除了網紅直播外,還包括以下三類的主播分類爲:一是明星主播;二是專業主播,包括頭部主播、中腰部主播(達人播)、小主播(素人播);三是店鋪自播,包括:品牌和白牌播;四是AI數字人播。目前企業自播已經成爲衆多品牌的主要銷售場景之一,預計2023年企業自播成交額佔整體直播電商將達到50%。

”此外,隨着的內容領域也衍生出了衆多的平台,諸如抖音、快手以及各類直播平台的快速崛起,瓜分了越來越多的流量,競爭也愈發激烈。平台多也意味着线上維護店鋪運營的成本越來越高。如涵控股的核心業務一方面是網紅的打造與運營,另一方面是品類和供應鏈的管理,如涵控股本質上就是一家爲網紅電商提供基礎服務的公司,類似於淘寶之於電商商家的作用。“曹磊稱。

四、直播電商競爭激烈 未來市場格局將呈多元化發展

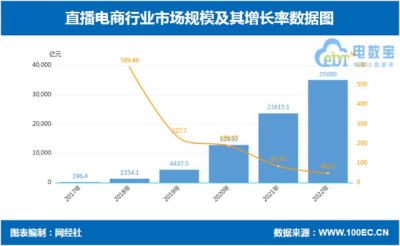

由“一帶一路”TOP10影響力社會智庫——網經社電子商務研究中心聯合網經社直播電商台(LIVE..CN)發布的《2022年度中國直播電商市場數據報告》(報告全文下載:https://www..cn/zt/2022zbdsscbg/)顯示,2022年直播電商交易規模達到35000億元,同比增長48.21%。

用戶規模方面,2022年直播電商用戶規模達4.73億人,同比增長10%,增速下滑。 2018-2021年直播電商的用戶規模分別爲2.2億人、2.5億人、3.72億人、4.3億人,2020年用戶規模增速達到頂峰,爲48.8%,而後兩年增速逐漸放緩。

莊帥表示,如涵的境遇也給其他直播電商提供了一個警示,即要不斷創新和調整業務模式,以適應市場的變化和消費者的需求。未來直播電商市場的格局可能會更加多元化和差異化,因爲不同的企業會根據自身的特點和優勢來开展業務。

莫岱青認爲,李佳琦等主播在競爭上給如涵造成了巨大壓力。當前,電商直播行業競爭激烈。國內主要直播電商MCN機構包括:東方甄選、交個朋友、美腕、辛選、柏瀚文化、微贊直播、影行天下、遙望、謙尋、無憂傳媒等,而如涵在其頭部網紅主播上優勢並不凸顯,並未很快調整好並適應新的直播電商環境。

隨着行業門檻和專業性的不斷提升,以及用戶對直播形式的逐漸免疫,行業开始優勝劣汰。一方面,流量還銷量的形式不再奏效;另一方面,部分沒有核心競爭力的MCN經營危機甚至倒閉,莫岱青表示。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:“大奕”失荊州 杭州如涵控股注銷 “網紅電商第一股”的掙扎

地址:https://www.breakthing.com/post/58525.html