5月11日,美國公布4月CPI及PPI相關數據,結果顯示二者持續走低,有利緩解未來通脹壓力,激勵成長股走勢;但美債上限問題仍未解決,市場承壓;萬得數據顯示,截止5月12日收盤的一周,道瓊斯指數全周下跌1.11%,標普500指數下跌0.29%,納斯達克指數上漲0.4%;英國央行上周再加息25個基點,歐洲STOXX50指數(歐元)收在4317.88點,全周上漲0.2%,美元指數收102.7040。

美4月CPI繼續下行趨勢

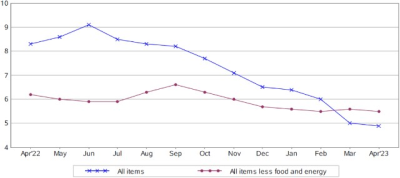

5月10日,美國勞工統計局公布4月消費者物價指數相關數據。此前市場普遍預期4月通脹將相對頑固,大概率出現持平的情況,結果顯示4月整體CPI同比增長4.9%,略低於前值及市場預期值5.0%,連續第10個月下行;環比上漲0.4%,與預期值相同,但高於前值0.1%;4月核心CPI同比增長5.5%,符合市場預期,略低於前值5.6%,環比上漲0.4%,與前值和預期值相同。

資料來源:BLS,資料日期:2023.05.10。

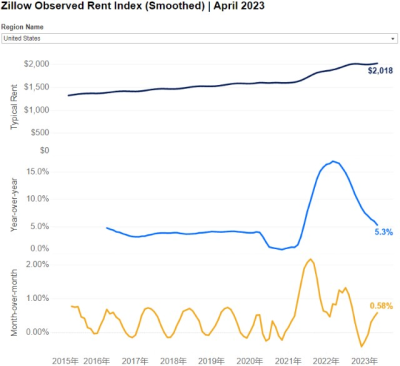

資料來源:BLS,資料日期:2023.05.10。 從分項來看,同比增長8.1%的住房成本,以及同比增長7.7%的食品價格,是推動4月通脹的主要來源,但Zillow Research5月5日發布的美國4月租房報告顯示房租價格同比增長去年2月就已見頂下行,年內住房成本增長或有望走緩,有利減輕通脹的壓力。

4月CPI數據出台後,市場預期美聯儲6月會議加息的概率下降:芝商所FedWatch工具當日數據顯示,市場預期6月加息25個基點的概率由前一日的21.23%下降至4.98%,預期6月不加息的概率則由前日的78.77%上升至95.02%,無人預期6月就會降息。

資料來源:CME FedWatch Tool,資料日期:2023.05.10。

資料來源:CME FedWatch Tool,資料日期:2023.05.10。 5月11日,美國勞工統計局公布4月生產者物價指數相關數據,4月整體PPI同比增長2.3%,略低於前值2.7%,創下2021年1月以來新低;環比上漲0.2%,低於預期值0.3%,但高於前值-0.4%;4月核心PPI同比增長3.3%,低於前值4.3%,環比上漲0.2%,與前值持平。PPI數據的繼續走低,緩解了後續通脹壓力,但也或對未來企業盈利帶來一定的壓力。

英國央行再升息25個基點

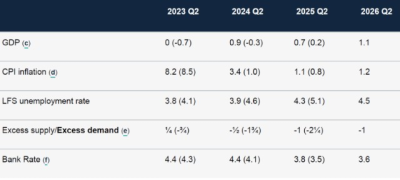

5月11日,英國央行利率決議再加息25個基點,這已是自2021年12月來連續第12次加息。雖然美聯儲5月會議透露出可能暫停加息的信號,但英國通脹更加頑固,3月整體CPI爲10.1%,核心CPI爲6.2%,均遠超美國,因此,英國離加息尾聲更遠,英國央行行長貝利在會後發言也表示,此前低估了食品價格上漲的幅度和持續時間,未來將堅持到底以抑制通脹。決議出台後,當日英國富時100指數小跌,但英磅對美元及歐元均出現上行。不過,英國央行在最新發布的經濟預測中大幅上修了經濟增長的預期:原本英國央行在2月的報告中預測至2024年一季度前,GDP增速均處於負值,本次報告則已將今年及明年2季度的預測值分別調高爲0%及0.9%。

資料來源:BOE,資料日期:2023.05.11。

資料來源:BOE,資料日期:2023.05.11。

關注盈利及美債上限影響

摩根資產管理認爲,美國4月CPI數據雖然下行幅度放緩,但仍略好於市場預期,投資者未來對美股的關注點或從美聯儲政策更多轉至基本面以及美債上限上。

從基本面來看,截至5月12日,彭博數據顯示,標普500指數成分股已有459家公布一季度財報,佔總市值的90.3%,其中77.8%的企業盈利好於預期,顯示上市企業在面臨通脹高企,經濟衰退隱憂下,仍有一定的韌性;在美債上限方面,上周拜登與參、衆兩院重要領袖協商尚無取得共識,又推遲了原定12日的再次協商,危機仍未解除;此外,彭博數據顯示,截至5月12日,美國1年期信用違約互換合約(CDS)利差水平達到178個基點,遠超曾經爆發違約的希臘、巴西、墨西哥等國的水平,顯示近期市場風險意識大幅提升。未來市場在上述兩種因素交織下,或仍呈現波動格局,在投資上宜側重具有防御性,高質量和低估值的品種,以相對謹慎的態度面對或有的風險;另外,基於英國及歐元區升息見頂的時間或較美國更晚,美元年內繼續走弱的概率較高,具有避險功能的黃金年內仍具有一定的配置價值。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國CPI數據十連降,市場關注美債上限

地址:https://www.breakthing.com/post/58703.html