昨晚,伯克希爾公布了2023年第一季度的持股狀況。這個新季度的持股變動似乎暗示着“股神”巴菲特的投資思維正在悄然轉變。

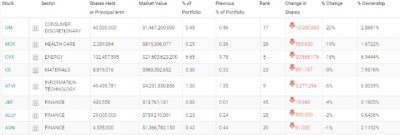

截至2023年第一季度,巴菲特的前十大重倉股分別是蘋果、美國銀行、美國運通、可口可樂、雪佛龍、西方石油、卡夫亨氏、穆迪、動視暴雪和惠普。

在第一季度的前十大持股中,巴菲特增持了蘋果2%,並因爲蘋果股價的大幅反彈,使得蘋果已經佔據了伯克希爾持倉總規模的46%。他還增持了美國銀行2%、西方石油8%,並大幅增持了惠普15%。

此外,巴菲特還增持了電影制作公司派拉蒙、花旗銀行,保險公司Markel,同時小幅建倉了Capital One(美國投資基金公司)、帝亞吉歐(英國知名酒廠)和Vitesse Energy(美國能源投資公司)。

減持方面,巴菲特減持了雪佛龍18%、動視暴雪6%,並且減持了通用汽車。他還清倉了台積電,兩家區域性銀行——Bancorp和紐約梅隆銀行,以及豪華家具零售商RH。

實際上,從股神大筆投資日本,持續加倉西方石油的操作中,我們可以感受到,在過去的兩年裏,股神的投資取向已從自下而上逐漸轉變爲自上而下。

即使一家公司擁有優秀的商業模式和強大的基本面,但在當前的混亂世界中,宏觀地緣政治因素在投資決策中的佔比,已高於巴菲特遵循了幾十年的基本面價值投資理念。

地緣政治的衝突可能會破壞一家公司的發展,甚至可能摧毀一家公司在行業中的地位。地緣政治風險就像是懸掛在優秀公司頭上的達摩克利斯之劍,一旦風險發生,投資者無法避免和逃脫。

台積電即是一個很好的例子。近些年來,除了蘋果以外,似乎沒有哪家公司能得到巴菲特如此之高的評價。

巴菲特表示,“非常喜歡台積電這家公司,擁有優秀的管理人員,優秀的商業模式,在芯片行業中的地位,或許能保持20年、30年、40年以上。但由於地理位置的原因,不得不放棄它。”

值得注意的是,巴菲特兩年前投資了日本五大商社50億美元,目前收益已超2倍,收益已超百億美元。在近期,巴菲特再度加倉日本五大商社以來,日經指數已創下1990年8月以來的最高水平,股神驅動了日本走向了牛市。

在全世界都在追求AI,及此前追求新能源的時候,近百歲的股神仍然在大幅增持傳統能源股。我們認爲,他現在的投資決策考量不僅僅是因爲西方石油有8%的高股息,更是因爲產油國與美國之間的地緣政治摩擦已經升級,導致油價居高不下。

股神加倉美國銀行,減持區域性銀行的操作比較好理解。

在最近結束的奧馬哈朝聖會上,股神表示,他個人比較喜歡美國銀行的管理,所以會繼續持有。而他去年清倉富國銀行和其他區域性銀行的原因則是,銀行管理層的能力存在問題,在加息周期中酝釀了風險。

值得注意的是,在PC行業處逆周期大幅下跌時,股神卻大幅加倉惠普,惠普首次進入前十大持倉股中,股神是如何思考的?增持惠普的操作,讓段永平也覺得意外。

從惠普財報中拆解看,股神可能看中的是惠普歷史悠久的品牌力,及穩健的現金流能力。

近期,惠普給出今年的現金流指引爲32.5億美元,高於分析師預期的30.9億美元。而目前惠普的市值爲291億美元,也即是約9倍的自由現金流。

的確,直接從業務上看,惠普和整個行業的周期仍未反轉,但似乎已近觸底。而惠普做的業務最重要的是打印機或電腦,比其他同行的業務稍微簡單些。自去年11月起,惠普計劃裁員6000人,將大幅削減成本,以渡過逆周期的難關。惠普CEO稱,這正在產生“立竿見影的影響”。

所以在一個公司歷史悠久的消費品牌+行業周期臨近觸底+現金流穩定的情況下,這可能是巴菲特买入的主要原因,也即是巴菲特傳統的價值投資邏輯。

結語

近日,橋水的靈魂人物達利歐退任後的首個季度持倉報告出爐。橋水在一季度的決策,與巴菲特相反。

據13F報告顯示,一季度橋水增持了谷歌、安碩MSCI新興市場、Meta、微軟、艾伯維、強生。

而他們清倉了美國銀行、摩根大通。減持了寶潔、百事可樂、可口可樂、麥當勞、沃爾瑪。並減持了此前達利歐特別看好的黃金ETF。

橋水的新持倉即是減持掉巴菲特最喜歡的可口可樂與美國銀行,轉而投向AI革命的懷抱。這也可以說是新一代投資決策和傳統價值投資派的不同投資觀點的體現。

巴菲特近兩年來的投資決策都在預示着,未來,地緣政治在投資中的重要性將越來越高。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:當巴菲特的投資決策,越來越偏向宏觀時

地址:https://www.breakthing.com/post/58778.html