“中介型”商業模式面臨挑战。

長期以來,盜版是視頻版權行業的痼疾。

Digital TV research報告顯示,2022年,盜版給國內流媒體帶來的損失接近646億人民幣(約合96億美元)。這一數字,相較於六年前的280億人民幣,增長了一倍還多。

盜版難治,其中很大的原因在於,從海量內容中精准“揪出”侵權作品的難度大、成本高。爲此,一些頭部視頻內容平台選擇引入第三方技術服務商,分攤一部分盜版監測與維權服務。

阜博集團是做版權保護與變現的頭部企業。2007年,創立兩年的阜博集團,獲得迪士尼與AT&T投資。同年,旗下版權保護技術VDNA獲得MovieLab視頻內容識別測評第一名。2017年,阜博集團榮獲第69屆技術與工程艾美獎。

2018年,阜博集團在香港聯交所上市。2022年,阜博集團總營收約14.4億港元,同比增長110%,且實現了營收連續3年的翻倍增長。

成立至今,阜博集團幾乎將國外頭部的影視制作公司、電視頻道和社交流媒體平台——華納兄弟、Netflix、Discovery、YouTube、Facebook——盡數收入囊中,客戶留存率高達98.5%,可謂全球視頻版權的“守護神”。

阜博集團的成功毫無疑問,下文也將還原此過程。但通過進一步研究,我們也應看到阜博集團商業模式的隱憂,主要有兩個關鍵詞:全球科技大蕭條,卸磨殺驢。

Part 1

護航版權內容保護與變現

阜博集團的發家致富,離不开核心技術加持。

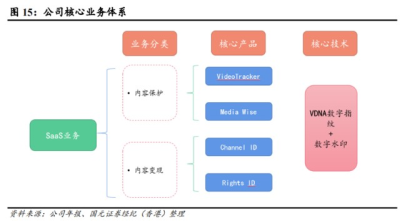

版權保護方面,阜博集團的核心產品有二:主要面向流媒體平台的內容識別和過濾產品——MediaWise,以及主要面向版權所有者的定制化訂閱服務——Videotracker。

這兩個產品,均是反盜版的“利器”,其運行依托的是兩大核心技術——VDNA+數字水印。

VDNA(影視基因技術)是阜博集團自主研發並獲得專利保護的音視頻內容指紋識別技術,可以幫助版權方提取視頻的關鍵特徵,追蹤及管理數字資產。數字水印技術,可以基於版權方的需要,爲版權內容添加水印,實現對侵權行爲的源頭的追蹤和阻截。

基於這兩項技術,阜博集團可以協助版權方收集侵權數據,發放侵權下架通知,並針對相關侵權內容進行大數據分析,爲版權方的版權管理行爲提供參照。

阜博集團2021年年中報顯示,集團已積累了上萬項在管數字資產,並以實現對全球29萬家視頻網站的每日數百萬次的視頻指紋搜索。

2014年之後,阜博集團开始通過一系列的投資並購行爲,拓展內容變現業務,在固定的訂閱費用之外,探索更多的版權分成收益。

2019年,阜博集團收購ZEFR公司的Channel與RightsID業務,並取得YouTube唯一的API接口。這兩塊業務成爲集團內容變現的核心產品。

與早期的版權保護業務相比最大的不同是,針對PUGC平台的盜版內容,版權方通過Rights ID產品,不僅可以精准的追索到未經授權的版權引用並將其下架,也可以保留侵權內容,與PUGC內容方共享對應的版權收益。Channel ID則是通過數據分析的方式,優化版權管理策略,幫助版權方提升內容傳播效果,提高內容的變現率。

此時,PUGC內容方與版權方不再是對立的侵權與被侵權關系,而是共享收益的合作夥伴。阜博集團則充當PUGC內容方與版權方的交易中介,從中收取一定比例的廣告收入分成。

目前,阜博集團在YouTube、Facebook等PUGC平台上均有API接口,幫助版權方獲取廣告分账收入。

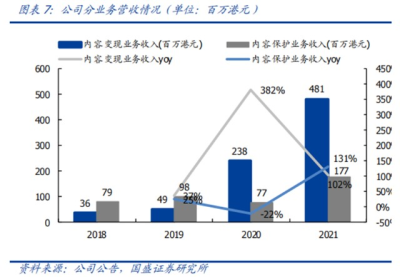

2021年,阜博集團的版權變現業務收入達4.81億港幣,同比增長100%以上。

2022年5月,阜博集團,以8.54億元現金收購粒子文化61.18%股權,後者的業務涵蓋視頻分發、邊緣計算Sass以及內容變現,客戶包括優酷騰訊等內容平台、三大電信運營商、廣電新媒體、有线電視運營商、索尼及派拉蒙等。該收購將幫助阜博集團拓寬數字資產保護與交易領域的業務能力。

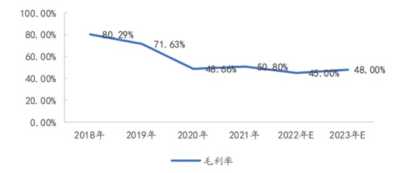

然而,與亮眼的營業收入相對的是,2019年,阜博集團的毛利率從上一年的80.29%下滑至71.63%,跌了將近9個百分點。此後,集團的毛利率一直維持在50%左右。

版權變現的錢似乎更難掙了,不僅是毛利率,宏觀環境的變化,商業模式必然會遭遇的挑战,都爲阜博集團業績增長的隱憂。

Part 2

“中介型”商業模式面臨挑战

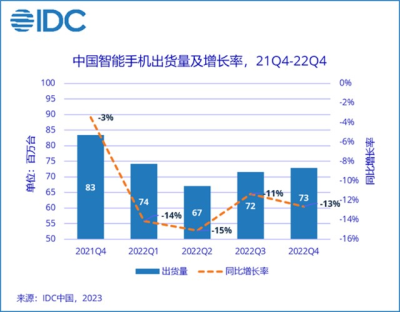

近年來,受到疫情和宏觀經濟周期波動的影響,消費者捂緊錢袋子,降低非必要消費支出。同時,疫情防控也影響了相關產業鏈的生產與運輸。經濟不景氣,以智能手機爲代表的消費電子領域影響較大。

以中國市場爲例,調查顯示,國內消費者的智能手機更換頻率在1年至3年。消費者不愛換手機了,新出的機型也大多是在原有產品上做微小調整,核心功能幾乎沒有差異。創新力不足,對消費者的吸引力有限。

任憑手機廠商如何做營銷,手機不好賣已成事實。

IDC數據顯示,2022年全年中國智能手機市場出貨量約2.86億台,同比下降13.2%,創有史以來最大降幅。

手機賣不動,芯片行業也受到波及。三星公布的財務數據顯示,該公司2022年第四季度營業利潤4.3萬億韓元,同比下滑69%,創8年來最低水平。2023年,三星預期芯片出貨量,從上一年度3億下跌至2.6億。

“皮之不存,毛將焉附”。消費電子行業的不景氣,網民滲透率見頂,阜博集團的客戶——移動互聯網行業的長視頻垂類的生意也愈發難做。

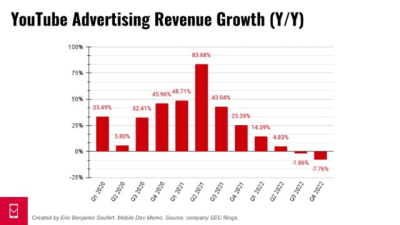

以阜博集團海外內容變現的主要收入源——YouTube爲例。過去一年,YouTube的廣告收入增長出現放緩跡象。

2022年第三季度,Youtube廣告收入70.7億美元,較上一年同期減少約2%。第四季度,YouTube的廣告收入雖較三季度略微上漲達79.6億美元,但較上一年同期的86.3億美元,下跌約8%。

這一年,流媒體巨頭奈飛(Netflix)的營收能力也受到了衝擊。財報數據顯示,2022第四季度,奈飛的淨利潤營收78.52億美元,同比增長3.9%;淨利潤5500萬美元,同比減少91%。

國內市場,直到今年,長視頻行業才逐漸破除了連年虧損的魔咒,但主流平台1.2億左右的付費用戶數也很難有大幅度增長。另一邊,“後起之秀”中短視頻行業也逐漸內卷,獲客成本居高不下。

“金主”需要开源節流,作爲提供增量服務的阜博集團,營收自然受到影響。

並且,隨着平台創新能力與議價權的提升,反盜版以及由此衍生的內容變現的業務,本身可以去掉“中間商”。

2014~2016年間,美國MCN產業多次曝出裁員、倒閉的消息。與YouTube平台相伴而生的MCN走向衰敗,即爲“前車之鑑”。

平台中的創作者與MCN籤約後,由後者統一管理。這在一定程度上,減少了創作者的未經授權搬運他人內容,產生的侵權風險,也幫助中小創作者更好的變現。同時,MCN也從平台抽走15%的廣告收入。

2014年,Youtube推出Google Preferred項目,直接鎖定TOP 5%內容主,與品牌商合作,將資源向優質創作者傾斜。這也在無形之中,抽走了MCN的“底牌”,削弱了MCN的版權變現能力。

依托優質內容創作者,YouTube的廣告變現收益也水漲船高。據報道,YouTube的年收入超過百億美金。有了財力支撐“反盜版”業務,提高審核人效,對於中間商的依賴也自然減少。

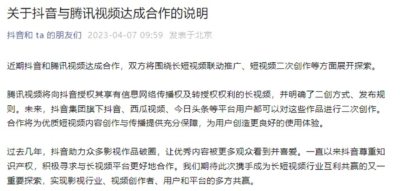

國內市場,騰訊視頻與抖音的“長短之爭”,從訴訟走向和解,爲內容平台合作共贏提供了樣板。

平台的內容創作者不需要擔心侵權問題,版權方也通過授權“二創”,獲得了收益。盜版問題得以解決,自然不需要中間商從中抽成,分走本來就難賺的版權收益。

中介模式的本質在於權利結構,對雙邊的議價權。若雙邊皆爲分散的個人,那么中介的權力是穩固的,例如貝殼之於买房者和賣房者,唯一要考慮的是差異化服務。若雙邊皆爲頭部企業,中介的權力則遭受挑战,因爲你會的它也可以會,尤其是宏觀經濟周期波動時,實在是——地主家也沒有余糧啊。所以,MCN機構的昨天,會不會是阜博集團的今天呢?

(本文僅代表作者觀點,不代表知產力立場) 圖片來源 | 網絡往期熱文

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:視頻版權“守護神”,會被YouTube們“卸磨殺驢”嗎?

地址:https://www.breakthing.com/post/59168.html