本文系基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議。

騰訊的2023年一季度財報如發期布,本文主要談一下亮點和不足,以及未來展望。先簡要說一下主要觀點:

1、 一季度業績略超預期,特別是營收重回兩位數增長,復蘇態勢確立。

2、 遊戲業務逆勢增長,難能可貴,下半年整體行業復蘇可期,業績有望延續高增長。

3、 社交網絡仍處於弱復蘇狀態,縮減虧損,提升盈利是主旋律。

4、 視頻號和小程序助力廣告業務顯著恢復,有望繼續回暖。

5、 金融科技業務逐漸恢復,雲業務調整初現成效,行業競爭加劇。

6、 降本增效效果明顯著,員工人效持續提升。

7、 遊戲、視頻號等高毛利業務佔比提升,疊加降本增效战略,共同驅動2023年業績增長。01 業績全面復蘇,略高於預期

2023年一季度,騰訊公司實現營收1500億元,同比+10%;非國際財務報告准則下,歸母淨利潤325億元,同比+27%。

這是自2022年第三季度以來,騰訊非國際淨利潤連續三個月正向增長,同時也是2021年第三季度以來營收第一次重回兩位數增長。 整體而言,一季度業績比我預期的略高一些,特別是營收重回兩位數增長,利潤省一省就出來了,比如2022年4季度營收同比增0.6%,淨利潤同比增長19.4%,只能說出現復蘇跡象。而營收持續增長指向更明確,說明業務是真的开始恢復增長了。 這也進一步證實了我在去年的分析報告中提到的騰訊業績拐點已至,2023年迎來溫和復蘇的判斷。同時也要注意一季度淨利潤高增長也有去年一季度低基數的影響,全年不宜抱有太高的預期。

02 QQ有望成爲抖音的勁敵

2023年一季度,微信及WeChat的合並月活躍账戶數爲13.19億,同比增長2%,環比增長0.5%;而QQ的移動終端月活躍账戶數爲5.72億,同比增長6%,環比增長4%。  這裏要注意的是QQ煥發第二春,重拾增長的趨勢越發明顯。

這裏要注意的是QQ煥發第二春,重拾增長的趨勢越發明顯。

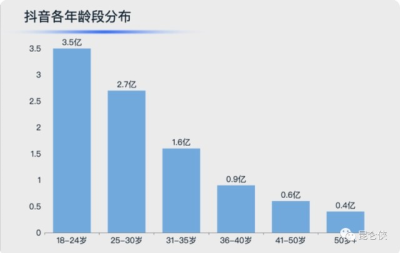

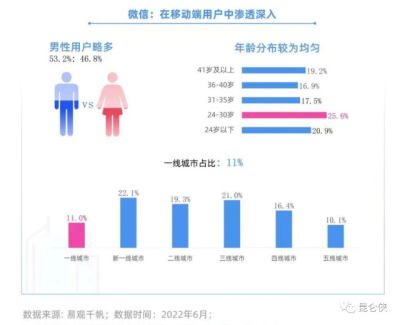

而微信用戶群體各年齡段分布較爲均勻,中老年用戶居多。而QQ的主要用戶群體與抖音類似,都是以15-25歲之間的年輕人爲主。基本軌跡是:初高中或大學之前用QQ(或用QQ比較多),畢業走向工作後就逐漸用微信(或用微信用的比較多了)。

而微信用戶群體各年齡段分布較爲均勻,中老年用戶居多。而QQ的主要用戶群體與抖音類似,都是以15-25歲之間的年輕人爲主。基本軌跡是:初高中或大學之前用QQ(或用QQ比較多),畢業走向工作後就逐漸用微信(或用微信用的比較多了)。  而從功能定位方面:微信的核心是滿足成年人高效溝通的需求,這就要求微信在功能和界面上盡量簡潔。 QQ的核心用戶是青少年,所以其產品設計推崇個性化、娛樂化、互動性,這些設計迎合了青少年人群對於張揚自我、個性表達等需求。這點上是和抖音非常類似的。只是抖音的載體是短視頻,而QQ以圖文和遊戲爲主。 實際上QQ在從2022年开始了一系列重大變革,首先在底部一級根目錄引入了類似抖音的短視頻模塊,取名"小世界", 集合了年輕人喜歡的二次元動漫,遊戲,音樂等娛樂視頻,全面對標抖音。 同時,推出了融合遊戲和社交的試水產品【超級QQ秀】,在青少年用戶群體中反響非常不錯。 此外QQ還在开發了【QQ頻道】模塊,類似於PC時代的天涯,豆瓣等BBS興趣論壇,但又融合了語音、視頻,直播等新一代移動互聯網的功能。 目前最熱門的頻道是遊戲社區,類似國外的Discord軟件,方便喜歡某類遊戲的玩家一起聊天,語音开黑等,估計以後也就沒有YY語音,還有一些遊戲社區啥事了。

而從功能定位方面:微信的核心是滿足成年人高效溝通的需求,這就要求微信在功能和界面上盡量簡潔。 QQ的核心用戶是青少年,所以其產品設計推崇個性化、娛樂化、互動性,這些設計迎合了青少年人群對於張揚自我、個性表達等需求。這點上是和抖音非常類似的。只是抖音的載體是短視頻,而QQ以圖文和遊戲爲主。 實際上QQ在從2022年开始了一系列重大變革,首先在底部一級根目錄引入了類似抖音的短視頻模塊,取名"小世界", 集合了年輕人喜歡的二次元動漫,遊戲,音樂等娛樂視頻,全面對標抖音。 同時,推出了融合遊戲和社交的試水產品【超級QQ秀】,在青少年用戶群體中反響非常不錯。 此外QQ還在开發了【QQ頻道】模塊,類似於PC時代的天涯,豆瓣等BBS興趣論壇,但又融合了語音、視頻,直播等新一代移動互聯網的功能。 目前最熱門的頻道是遊戲社區,類似國外的Discord軟件,方便喜歡某類遊戲的玩家一起聊天,語音开黑等,估計以後也就沒有YY語音,還有一些遊戲社區啥事了。  此外【QQ頻道】中另一個火熱的頻道就是AI作畫,去年就有QQ官方出品的異次元AI作畫意外在全球走紅,本周更是有全球最頂尖AI畫圖軟件之一的Midjourney官方中文版入駐QQ頻道。 國內的朋友以後不用翻牆,同時使用中文也能玩AI繪畫了。本期內容封面就是筆者用AI繪制的。

此外【QQ頻道】中另一個火熱的頻道就是AI作畫,去年就有QQ官方出品的異次元AI作畫意外在全球走紅,本周更是有全球最頂尖AI畫圖軟件之一的Midjourney官方中文版入駐QQ頻道。 國內的朋友以後不用翻牆,同時使用中文也能玩AI繪畫了。本期內容封面就是筆者用AI繪制的。  因此,我認爲未來QQ通過發力短視頻以及融合各種智能AI工具,創新娛樂玩法,將成爲騰訊滿足年輕人娛樂需求,對抗抖音的一張王牌,目前從數據來看QQ的這一改變已經取得一定的成效,正在從抖音快手等短視頻友商手中慢慢奪回年輕用戶的娛樂時間。 QQ面向青少年用戶,微信面向中老年用戶,通過微信和QQ的搭配組合,騰訊鞏固了全年齡段社交霸主的地位,護城河變得更加寬廣。

因此,我認爲未來QQ通過發力短視頻以及融合各種智能AI工具,創新娛樂玩法,將成爲騰訊滿足年輕人娛樂需求,對抗抖音的一張王牌,目前從數據來看QQ的這一改變已經取得一定的成效,正在從抖音快手等短視頻友商手中慢慢奪回年輕用戶的娛樂時間。 QQ面向青少年用戶,微信面向中老年用戶,通過微信和QQ的搭配組合,騰訊鞏固了全年齡段社交霸主的地位,護城河變得更加寬廣。

03 遊戲逆勢增長,有望加速恢復

2023年一季度騰訊遊戲業務營收483億元,同比增長11%,其中海外遊戲132億,同比大增25%(剔除匯率影響後爲18%),表現非常優異。而本土遊戲收入351億元,同比增長6%,也是超出了筆者的預期。

因爲根據第三方機構伽馬數據近日發布的《2023年1-3月遊戲產業報告》,2023年1—3月,中國遊戲市場實際銷售收入675.09億元,同比下降15.06%。騰訊能夠逆勢增長6%顯得尤爲可貴。 而能取得如此優秀的成績,海外市場主要歸功於去年跑出來的兩批黑馬,主打美少女战士的二次元新遊《勝利女神:妮姬》及三消類休闲遊戲《Triple Match 3D》的強勁表現以及拳頭公司《VALORANT》的穩健增長。 而本土市場逆勢增長主要源於老遊戲《王者榮耀》、《DnF》及《穿越火线》的收入增加,以及去年發布的新遊《暗區突圍》帶來的增量收入。 而展望今年剩余三個季度,騰訊遊戲的增長後勁依然十足。一方面截止3月底騰訊的遞延收入高達1006億,環比2022年四季度大增150億。這其中大部分都是遊戲收入,也爲以後幾個季度的遊戲增長提供了保障。 此外,在供給側,遊戲版號審批已經正常化,並且審核要求有所放寬,審核速度大幅提升,3月同時發放國產、進口兩批次版號的情況十分罕見。 而在5月15日舉辦的騰訊一年一度的遊戲發布會上,騰訊總共拿出了35款遊戲產品及創新內容,其中有20余款遊戲新品,涵蓋了二次元、MMO、FPS等多個賽道,可以以看出今年騰訊的彈藥非常充足。 其中,除了《王者榮耀》《和平精英》《英雄聯盟》等老遊戲推出創新內容外,值得重點關注的是被國內玩家捧爲“MMO最後榮光”的《命運方舟》。 《命運方舟》的國際服由亞馬遜代理,2022年全年收入可能高達達10億美元量級,堪稱去年端遊的爆款。其過硬品質已得到更加挑剔的海外MMO市場認可。 目前《命運方舟》國服此前的首輪內測評價不錯,官宣今年夏天將全面开放測試。同時由於《魔獸世界》在國內市場的下线,也給了同類型的《命運方舟》一個很好的吸納老用戶的機會。

而能取得如此優秀的成績,海外市場主要歸功於去年跑出來的兩批黑馬,主打美少女战士的二次元新遊《勝利女神:妮姬》及三消類休闲遊戲《Triple Match 3D》的強勁表現以及拳頭公司《VALORANT》的穩健增長。 而本土市場逆勢增長主要源於老遊戲《王者榮耀》、《DnF》及《穿越火线》的收入增加,以及去年發布的新遊《暗區突圍》帶來的增量收入。 而展望今年剩余三個季度,騰訊遊戲的增長後勁依然十足。一方面截止3月底騰訊的遞延收入高達1006億,環比2022年四季度大增150億。這其中大部分都是遊戲收入,也爲以後幾個季度的遊戲增長提供了保障。 此外,在供給側,遊戲版號審批已經正常化,並且審核要求有所放寬,審核速度大幅提升,3月同時發放國產、進口兩批次版號的情況十分罕見。 而在5月15日舉辦的騰訊一年一度的遊戲發布會上,騰訊總共拿出了35款遊戲產品及創新內容,其中有20余款遊戲新品,涵蓋了二次元、MMO、FPS等多個賽道,可以以看出今年騰訊的彈藥非常充足。 其中,除了《王者榮耀》《和平精英》《英雄聯盟》等老遊戲推出創新內容外,值得重點關注的是被國內玩家捧爲“MMO最後榮光”的《命運方舟》。 《命運方舟》的國際服由亞馬遜代理,2022年全年收入可能高達達10億美元量級,堪稱去年端遊的爆款。其過硬品質已得到更加挑剔的海外MMO市場認可。 目前《命運方舟》國服此前的首輪內測評價不錯,官宣今年夏天將全面开放測試。同時由於《魔獸世界》在國內市場的下线,也給了同類型的《命運方舟》一個很好的吸納老用戶的機會。  而在騰訊遊戲發布會上作爲壓軸出場的《無畏契約》,同樣是一款海外表現優異的5V5英雄战術射擊,由拳頭遊戲研發,中國大陸地區由騰訊代理發行。也是繼《英雄聯盟》之後拳頭又一款大DAU的產品。 《無畏契約》國服首輪內測已於5月15日結束,評價超預期,更大規模、更多遊戲內容的內測將於6 月8日正式开啓,或爲上线前的最後一輪測試。

而在騰訊遊戲發布會上作爲壓軸出場的《無畏契約》,同樣是一款海外表現優異的5V5英雄战術射擊,由拳頭遊戲研發,中國大陸地區由騰訊代理發行。也是繼《英雄聯盟》之後拳頭又一款大DAU的產品。 《無畏契約》國服首輪內測已於5月15日結束,評價超預期,更大規模、更多遊戲內容的內測將於6 月8日正式开啓,或爲上线前的最後一輪測試。  此外,在騰訊遊戲發布會上,騰訊依然還在死磕二次元,發布了《白夜極光》、《二之國:交錯世界》、《七人傳奇:光與暗之交战》、《白荊回廊》等多款實力二次元新遊。唯一遺憾的是,去年最大全球爆款《勝利女神:NIKKI》暫時無法在國內上线。 而在今年年9月底10月初,亞運會將在杭州舉辦,屆時遊戲產業有望迎來一波高峰。特別是本屆亞運會首次將王者榮耀、和平精英、英雄聯盟在內的電子競技首次列爲正式比賽項目,騰訊由於有多款遊戲入選,屆時將成爲最大的贏家。 綜合而言我認爲騰訊2023年手握多款潛力新遊產品,隨着遊戲行業整體轉暖,騰訊遊戲業務也將於2023年上半年緩慢復蘇,下半年將會加速恢復。

此外,在騰訊遊戲發布會上,騰訊依然還在死磕二次元,發布了《白夜極光》、《二之國:交錯世界》、《七人傳奇:光與暗之交战》、《白荊回廊》等多款實力二次元新遊。唯一遺憾的是,去年最大全球爆款《勝利女神:NIKKI》暫時無法在國內上线。 而在今年年9月底10月初,亞運會將在杭州舉辦,屆時遊戲產業有望迎來一波高峰。特別是本屆亞運會首次將王者榮耀、和平精英、英雄聯盟在內的電子競技首次列爲正式比賽項目,騰訊由於有多款遊戲入選,屆時將成爲最大的贏家。 綜合而言我認爲騰訊2023年手握多款潛力新遊產品,隨着遊戲行業整體轉暖,騰訊遊戲業務也將於2023年上半年緩慢復蘇,下半年將會加速恢復。

04 騰訊視頻表現掙扎

騰訊的社交網絡一季度收入增長6%至310億元,付費會員數量爲2.26億,環比下降3.34%;其中騰訊視頻付費會員數同比下降9%至1.13億,訂閱收入同比下降了6%,表現依然很掙扎。

而提前一天發布財報的愛奇藝一季度收入和淨利潤均實現兩位數的增長。一季度由於狂飆的熱播,一季度付費會員1.29億,同比增長超20%,再次力壓騰訊視頻。 而騰訊視頻過年期間播出的《三體》劇版深受好評,以及四月播出的《漫長的季節》成爲過去五年來豆瓣評分最高的本土電視劇,也算稍微挽回一些顏面。 而在業績承壓的大背景下,我們也就更加容易理解之前的分析文章中提到的騰訊視頻主動和抖音達成和解,雙方將圍繞長、短視頻聯動推廣及短視頻二次創作等方面展开合作的背後動機了。 騰訊向短視頻平台售賣版權,可以帶來一部分穩定的增量新收入,並且可以減少和抖音大量訴訟牽涉到的人力和精力,專心賺錢。 騰訊音樂方面,由於單獨在美股上市,所以我們可以了解到一些更詳細的數據。一季度營收70億元,同比增加5.42%,時隔一年後重現正增長。 其中,在线音樂訂閱收入26.0億元,同比增長30.4%;在线音樂付費用戶數達到9440萬,同比增長17.7%,表現不俗,遠遠領先網易雲音樂。 而社交娛樂收入35億元,同比下降13%。這塊業務主要是全民K歌裏面的直播打賞。這一業務,受到抖音和快手等短視頻平台衝擊嚴重。 總體而言,騰訊的數字內容板塊並未出現顯著增長,只能說出現止跌企穩的跡象,特別是佔大頭的騰訊視頻表現依然掙扎,而騰訊音樂情況稍微好一些,雖然娛樂部分仍然處在下降通道,短期難言好轉,但是音樂基本盤十分穩健,降本增效效果顯著。

05 化敵爲友,騰訊廣告迎來重量級客戶

公司一季度廣告業務實現收入210億元,同比增長17%。在視頻號廣告、小程序廣告的雙輪驅動下,增長迅速。

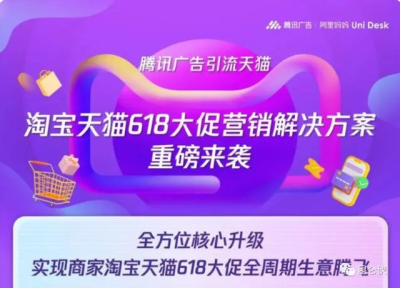

財報提到視頻號吸引了新的廣告主及現有廣告主的新增預算,並且視頻號的平均eCPM高於其他短視頻平台,反映了視頻號引流、小程序交易,企業微信沉澱客戶的全鏈路私域運營模式得到衆多廣告主的認可,騰訊的廣告生態系統閉環已然形成。 有意思的一點是在業績說明會上騰訊管理層認爲騰訊廣告在電商領域將取得更多份額,一個重要原因是一些電商公司過去認爲我們是生態系統的競爭對手,所以選擇不在騰訊平台做廣告,但是隨着時間的推移,他們可能已經重新評估了這一觀點。 這說的不就是騰訊和阿裏這對曾經的中國互聯網雙雄嗎? 就在上一周,騰訊宣布將與阿裏強強聯手,備战618年中大促銷。微信歷史性的开放了朋友圈,實現了朋友圈廣告一跳直達淘寶APP站。同時,騰訊方面還开放了視頻號信息流資源,幫助商家實現一站式種草轉化。 這次雙方的合作,真是令人唏噓,騰訊目前的頭號競爭對手早已不是了阿裏,而阿裏的主要挑战者也早已不是騰訊,這也再次印證了一句真理:沒有永恆的敵人,只有永恆的利益。 本次財報並未披露太多視頻號的運營數據,之前我們提到視頻號自身存在的問題也很明顯,一個就是平台內容創作者多爲腰部以下的藝人,尚未培養出現象級的視頻號達人。 而近日,騰訊也开始有了大動作,騰訊產業投資基金的全資子公司林芝騰訊入股了東方甄選的全資母公司北京新東方迅程網絡科技股份有限公司,持股比例9.99%,而其中並未看到抖音的身影。雙方的利益綁定已經完成,未來時機成熟,東方甄選大概率會轉战微信視頻號。

本次財報並未披露太多視頻號的運營數據,之前我們提到視頻號自身存在的問題也很明顯,一個就是平台內容創作者多爲腰部以下的藝人,尚未培養出現象級的視頻號達人。 而近日,騰訊也开始有了大動作,騰訊產業投資基金的全資子公司林芝騰訊入股了東方甄選的全資母公司北京新東方迅程網絡科技股份有限公司,持股比例9.99%,而其中並未看到抖音的身影。雙方的利益綁定已經完成,未來時機成熟,東方甄選大概率會轉战微信視頻號。  需求端方面,2023年隨着國內宏觀經濟的持續回暖,廣告主投放需求有望進一步恢復;供給端,隨着前述的視頻號廣告的進一步放量,疊加AI算法的持續迭代下轉化率提升,流量價格也有望增長。總體而言我仍然保持年前作出的2023年廣告業務實現15%-20%的增長的預測。

需求端方面,2023年隨着國內宏觀經濟的持續回暖,廣告主投放需求有望進一步恢復;供給端,隨着前述的視頻號廣告的進一步放量,疊加AI算法的持續迭代下轉化率提升,流量價格也有望增長。總體而言我仍然保持年前作出的2023年廣告業務實現15%-20%的增長的預測。

06 金融科技恢復增長,雲業務有望實現盈利

金融科技和企業服務板塊一季度的收入同比增長14%至487億元,其中商業支付貢獻了大頭。

隨着疫情管控解除,线下商業支付活動出現顯著反彈也在意料之中,支付寶和微信支付的雙寡頭格局很難撼動。 其實在上次年報的業績會議上,管理層就曾披露,隨着消費復蘇,在2022年一季度高基數的基礎上,日均商業支付金額在2023一季度恢復了雙位數的同比增長率。 曾經被寄予厚望的雲計算方面,在經歷了一年多的調整後,營收增速終於由負轉正,且利潤率得到明顯提升,一季度金融和雲業務的毛利率達到 34.5%,同比提升 2.9個百分點。 前不久阿裏雲宣布核心產品價格全线下調15%至50%,掀起雲產品價格战。而騰訊雲近期也迅速跟進,宣布多款核心雲產品降價,部分產品價格下調10%-40%。這也爲騰訊雲今年的業績增長蒙上一層陰影。 由於騰訊已經多年不再單獨公布雲計算業務營收情況,而在本次業績說明會上,管理層披露雲計算僅佔總收入的個位數百分比,雲業務的降價對騰訊整體的影響並不顯著。 也就是說今年一季度營收1500億,雲計算業務按10%上限計算就是150億,佔金融科技和企業服務板塊487億元營收的31%。實際數字肯定會略低於上限。 同時管理層還解釋,降價只適用於基礎設施服務,並且也只適用於中小型企業籤訂的長期預付費合同。 並且管理層還指出雲業務是一個隨着時間的推移,服務器和帶寬等的投入成本普遍下降的行業。該行業的廠商可以將不斷下降的成本轉化爲不斷下降的定價,讓更廣泛的客戶受益。 總體而言,該板塊一季度業績符合筆者之前做出的判斷:“2023年上半年騰訊雲業務預計將恢復到低速正增長,而業務虧損則將大幅縮窄,2023年下半年有望恢復到兩位數的高增長,並有望實現首度盈利。”

07 降本增效成果顯著

2023年一季度銷售費用同比下降13%至70億元,而管理費用同比下降8%至246億元,主要由於僱員成本的減少,其中股份酬金58.44億,相較去年同期81.36億元大幅下降28%。

2023年一季度末騰訊僱員10.6萬人,相較去年底繼續減少2000余人,相較2022年一季度減少1萬人。如果考慮到考慮到還有入職的新員工,那么實際優化人數還要更多一些。 當然由此帶來的好處也是顯而易見,從筆者統計的數字中可以發現,雖然2023年人均工資有所上升,但是員工人效也隨之再度提高到142萬元每人,並且連續四個季度都在提升,也就是說員工人均爲公司創造的收入實際上在持續提升。這也是降本增效的實質,不能只降本不增效。 同時公司一季度的整體毛利率45.5%,同比環比都有所提升,這主要源於公司的遊戲、視頻號等高毛利業務佔比提升,雲計算,數字內容利潤率提升。疊加費用端的降本增效,淨利潤增速顯著快於營收增速。(作者:昆侖俠)

同時公司一季度的整體毛利率45.5%,同比環比都有所提升,這主要源於公司的遊戲、視頻號等高毛利業務佔比提升,雲計算,數字內容利潤率提升。疊加費用端的降本增效,淨利潤增速顯著快於營收增速。(作者:昆侖俠)

往 期 推 薦

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:騰訊一季報,比我預期的略高一些

地址:https://www.breakthing.com/post/59379.html