完美日記難“長紅”,也是其他網紅品牌的宿命?

鯨商(ID:bizwhale)原創 作者 | 三輪

消費者的口罩雖已摘下,但“國貨美妝第一股”完美日記母公司逸仙電商似乎並不好過。

近日,逸仙電商發布的2023年第一季度財報顯示,其於第一季度實現營收7.65億元,同比下跌14.1%,而這已是逸仙電商連續第五個季度出現營收下滑。

與此同時,像花西子、橘朵、珂拉琪、花知曉、girlcult等彩妝品牌還在不斷內卷。逸仙電商收購的科蘭黎、DR.WU、EVE LOM等護膚品牌,也面臨國內華熙生物、貝泰妮的擠壓。

完美日記走過前幾年的紅利期,如今流量成本上漲,競爭加劇,靠營銷突圍成爲難事。靠護膚品講新故事,轉變战略方向,能否讓完美日記重回巔峰?

完美日記爲何爲何“逆生長”?

回顧2020年,是逸仙電商的高光時刻。其用4年時間,就登陸了美國紐交所,股價更是一度高達25美元,市值超千億。在受到資本市場的熱捧後,逸仙電商還收購了科蘭黎、DR.WU、EVE LOM等品牌。

完美日記的成功主要歸結於成功的營銷,以及大牌平替的概念。然而在2020年初,疫情爆發,人們戴上口罩、減少化妝。同年間,逸仙電商的營收增長也开始放緩,甚至出現負增長;淨利潤更是持續虧損,再沒有盈利過。

到了今年一季度,逸仙電商的毛利潤爲5.687億元,較2022年同期的6.145億元下滑7.5%;毛利率爲74.3%,較2022年同期毛利率69%提升了5.3%。淨利潤爲5070萬元,較2022年第一季度淨虧損1.536億元收窄83.2%。

營收下滑幅度雖超過之前提供的指導,但可以看出,完美日記仍在开啓自救模式,把目光瞄向護膚品牌。

報告期內,護膚業務成爲逸仙電商最主要的增長引擎,營收同比大漲34.2%至2.45億元,佔總營收的比例達32%,連續四個季度保持在總營收30%以上的水平。

護膚品產品的研發費用通常要高於彩妝產品。逸仙電商在財報中特別表示,期內集團加快了新品研發速度,研發費用爲2420萬元,佔比爲3.2%,高於行業2%至3%的平均水平。受益於此,集團旗下三大中高端護膚品牌Galenic、EVE LOM和DR.WU均延續積極態勢,營收同比增長59%。

面對疲軟的彩妝業務,逸仙電商沒有在財報中給出具體業績數據,但據相關負責人透露,完美日記最新推出的單品藍色散粉第一季度累計銷售20.4萬件,小奧汀與Pink Bear第一季度抖音渠道銷售額同比增長超100%。

一番操作後,逸仙電商2023年第一季度運營虧損爲720萬元,較2022年同期運營虧損3.080億元收窄97.7%;不按美國通用會計准則(Non-GAAP),運營虧損6240萬元,與2022年同期的運營虧損1.701億元相比收窄63.3%。

不過,相較於國內其他美妝集團,逸仙電商仍處於尷尬境地。在彩妝領域,2022年,完美日記的營業收入約爲37億元,大概是毛戈平的2倍。然而,正在申請IPO的毛戈平,去年收入大漲近38%至15.38億元,淨利潤爲3.49億元,賺錢能力在完美日記之上。

今年一季度丸美股份旗下美妝品牌戀火线上銷售額實現三位數的強勁增長,推動集團整體收入大漲近25%至4.77億元,淨利潤也大漲20.15%至7867萬元。

還有完美日記的老對手花西子,早在2020年天貓618時,已在銷量上超過完美日記。花西子雖未上市,但在去年完成了54億元的GMV,也高於逸仙電商的37.1億元。

在護膚品領域,華熙生物、上海家化和貝泰妮資歷都比逸仙電商老,用戶普及度更高。2022年上半年,華熙生物營收爲29.35億元、珀萊雅營收爲26.26億元、貝泰妮營收爲20.5億元,都高於逸仙電商的 18.43億元。此外,歐萊雅、雅詩蘭黛、資生堂等美妝巨頭也在不斷加碼中國市場。

而在去年,逸仙電商曾因股價長期徘徊在1美元以下而被紐交所警告,若六個月內不能回升到1美元以上,將會面臨退市風險。

百般周折後,逸仙電商股價回到了1美元以上,風險暫時解除。但今年4月下旬以來,逸仙電商的股價又再度跌回到1美元以下,再次接近退市邊緣。

承壓之下,留給完美日記的時間不多了。

國貨美妝加劇“內卷”

具體而言,品牌之間的價格战、營銷战、研發战,都在加劇。

據中信證券發布的《美妝及商業行業跟蹤報告》顯示,2021年,國際美妝大牌的價格战越打越熱,明星單品折扣力度進一步加大。比如小棕瓶、紅腰子精華、神仙水和雅頓金膠的單價相比2020年分別再降3.1%、5.3%、9.1%和4%。

其實,爲了賣貨、清庫存,並實現現金回流,雅詩蘭黛的經典產品小棕瓶走向平民化,100ml的精華,幾年前的代購賣價700多元,現在代購售價已跌到400元左右。蘭蔻的小黑瓶眼霜,代購價格也從幾年前的500元左右,降到如今的250元左右。

這番降價突襲,對國貨來說非常致命,是在倒逼國貨再陷入“價格战”。

早年間,國貨美妝品牌雖然贈品也很多,但不太有买正裝送正裝的優惠。即使在李佳琦直播間,薇諾娜特護霜、防曬乳、珀萊雅的源動力精華、紅寶石精華等爆款產品,也都是贈送小樣和面膜。

花西子、橘朵、酵色等國產彩妝品牌的贈品,則多爲口紅小樣、化妝棉、粉撲等產品,折扣也大多在6~9折之間。

現在,珀萊雅、丸美、華熙生物的折扣力度有所上漲。但也有像完美日記這樣,即使給出低折扣和豐厚贈品,銷售額仍難續輝煌的狀況。

2021年618期間,完美日記的名片脣釉和銀翼原石小細跟在李佳琦直播間的折扣達到了5.7折和4.6折,還分別贈送500ml卸妝水和許愿星限定版口紅。

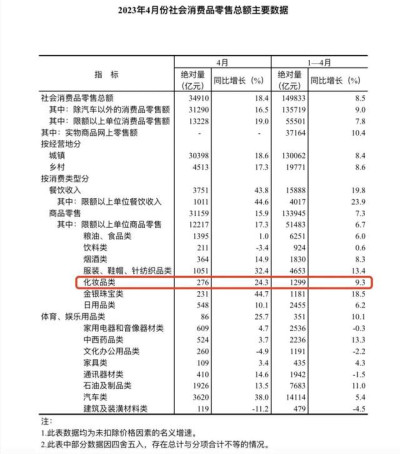

盡管消費者口罩已經摘下,從今年前4個月的社會零售消費品總額來看,化妝品類目有9.3%的明顯增長,但完美日記似乎並沒喫到這一波“市場反彈”紅利。

據魔鏡市場情報統計,截至2022年6月3日,美妝榜單中的前五名都是國際品牌,第六名花西子成交額爲6600萬元,Colorkey第八,成交額爲5575萬元,完美日記第十,銷售額4767萬元。正是此次“战役”,讓外界認爲完美日記开始走下坡路。

除了價格內卷,在營銷層面,完美日記的小紅書營銷法則也效果漸微。

因爲在完美日記之後,花西子、谷雨、colorkey等品牌都學會了完美日記的營銷打法,迅速通過大批小紅書優質KOL帶貨。物以希爲貴,當完美日記的起勢經驗不再具有獨特獨特性,消費者就會審美疲勞。並且,隨着彩妝產品在越來越相似,完美日記更是無法得到消費者“專寵”。

更值得注意的是,完美日記的第二增長曲线——護膚品牌,也面臨着其它國貨的價格战打壓。

像頭部品牌華熙生物、上海家化和貝泰妮資歷都比逸仙電商老,用戶認知度更高。2022年,華熙生物的研發投入爲13.88億元,佔營收比重的6.10%;貝泰妮全年投入研發費用爲2.55億元,研發費率達到 5.08%。他們都高於同年間逸仙電商的1.3億元。

因此,逸仙電商旗下的護膚品品牌,想要挑起業績增長重擔,仍有較大的進步空間。前瞻產業研究院的統計顯示,中國護膚品行業的CR4爲31.1%,CR8則達到44.6%,市場集中度不斷上升,“馬太效應”正進一步加強。

逸仙電商想要虎口奪食,還需進一步提高品牌知名度。

網紅品牌爲何難“長紅”?

創始人黃錦峰曾表示,完美日記早期偏流量形式的打法對品牌造成了傷害。因此,如今的完美日記在對待護膚品業務上,選擇拋棄流量,從長計議。

畢竟,完美日記早年的打法無法建立清晰的品牌理念,只能靠低價和新鮮感吸引消費者。

當然,遇到困境的不止完美日記一家,橘朵、酵色、colorkey等國貨彩妝品牌,在面對越來越挑剔的消費者時,都顯得有些喫力。

簡言之,國貨彩妝品牌通過追趕潮流風向的營銷策略,靠不斷推出新品才能吸引消費者。不少消費者在社交平台吐槽,完美日記、橘朵、酵色、colorkey等國貨彩妝品牌“”,新品大都是換個包裝和噱頭,並沒有一款能夠代表品牌的產品,讓消費者形成有效的品牌記憶。

另一方面,完美日記的營銷費用一直居高不下。比如,當初完美日記請周迅代言細跟口紅,因爲周迅在影視界有較好的作品傍身,知名度高,經常和國際大牌掛鉤,完美日記想通過與周迅合作提升品牌調性。

只是效果不如預期。完美日記的細跟口紅除了包裝有所變化,既沒有抓眼球的色號,也沒有加大口紅克重,竟然還漲價了,讓很多消費者不滿。所以一直以來,完美日記一直處於虧損,且停不了營銷費用,也提不上價格的尷尬境地。

如今,开始謹慎、小步快跑的逸仙電商,或許能對資本市場講出新故事。但美妝市場日新月異,完美日記想要成爲“中國的歐萊雅”,還需要打好護膚品品牌的基礎,加大科技投入,形成品牌記憶點,才能提升行業競爭力。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:完美日記連續五季營收下滑,爲何卷不動了?

地址:https://www.breakthing.com/post/61838.html