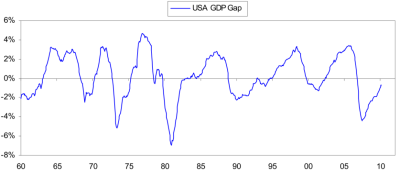

各位,我們最後講下短期債務周期,整個框架也就講完了。短期債務周期,也稱爲《商業周期》,主要由央行的政策控制,這些政策A)當通脹過高和/或令人不安地上升時收緊,因爲經濟中沒有太多闲置產能[反映在GDP缺口、產能利用率和失業率中],信貸增長強勁;以及B)當《反向條件存在時放松》。美國自1960年以來的周期如下所示。

不同的人對這些周期的描述可能會有所不同,但都差不多。它們通常發生在六個階段——四個在擴張期,兩個在衰退期。【這和美林時鐘形式上稍有差異,但本質相同】

循環的擴展階段:

“早期周期”(通常持續約五或六個季度),通常始於對利率敏感項目(如《住房》和汽車)的需求,以及零售銷售因低利率和大量可用信貸而上升。它還受到先前庫存清算停止和庫存重建开始的支持。這種需求的增加和生產的增長拉動了平均每周工作時間和就業率的上升【這裏就出現了我們經常提到的經濟指標:《平均每周工作時間》】。信貸增長通常較快,經濟增長強勁[即超過4%],通貨膨脹率較低,消費增長強勁,庫存積累率正在增加,此時美國股市通常是最佳投資[因爲增長較快,利率沒有上升,通貨膨脹率沒有上升],通貨膨脹對衝資產和商品是表現最差的資產。

接下來通常是我所說的“中期周期”[平均持續三到四個季度],此時經濟增長大幅放緩[即降至2%左右],通脹保持低位,消費增長放緩,庫存積累速度下降,利率下降,股市增長率逐漸下降,通脹對衝資產的下降速度放緩。

接下來是“晚期周期”[通常在擴張後兩年左右开始,取決於上一次衰退低谷時經濟有多蕭條]。在這一點上,經濟增長以溫和的速度加快[即3.5-4%左右],產能約束出現,但信貸和需求增長仍然強勁。因此,通脹开始走高,消費增長上升,庫存通常會增加,利率上升,股市迎來最後一波上漲,《通脹對衝資產》成爲表現最佳的投資。

這之後通常是擴張的收緊階段。在這一階段,實際或預期的通脹加速促使美聯儲轉向限制性政策,表現爲流動性減少、利率上升以及收益率曲线變平或反轉。這反過來導致《貨幣供應和信貸增長下降》,股市在經濟下滑之前下跌。

經濟周期的衰退階段分兩部分進行:

在衰退的早期,由於美聯儲保持緊縮,經濟收縮,回報疲軟[以GDP差距,產能利用率和失業率衡量],股票,大宗商品和通脹對衝資產下降,通脹下降。

在衰退後期,隨着通脹擔憂的消退和衰退擔憂的加劇,央行放松了貨幣政策。因此,利率下降,較低的利率導致股價上漲(盡管經濟尚未好轉),而大宗商品價格和通脹對衝資產繼續疲軟。較低的利率和較高的股價爲本輪周期的擴張階段的开始奠定了基礎。

雖然我提到了周期中每個階段之間的平均時滯,但正如從一开始就提到的,重要的是要關注事件的順序,而不是具體的時間线。例如,鑑於之前描述的聯系,通貨膨脹通常不會升溫,直到經濟疲軟基本消除,美聯儲通常不會轉向限制,直到通貨膨脹上升。在深度衰退後开始的擴張[即產生大量闲置產能的衰退]必然會比在產能過剩較少時开始的擴張持續更長時間。類似地,當循環按照剛才描述的順序通過其各個階段時,其進展的速率將是驅動其進展的影響的力度的函數。例如,與刺激性較小的貨幣政策相比,伴隨着積極刺激的央行的擴張可能會更強勁,發展更快。此外,外部影響,战爭和自然災害可以改變這些周期的進展。我所提供的是一個經典模板的描述,並不是所有的都像描述的那樣顯化。

這《三種力量》的相互作用

盡管經濟比這個模板所顯示的要復雜得多,但將商業周期置於“長波”周期之上,然後將兩者置於人均GDP增長趨勢线之上,這爲理解資本主義體系、看清我們現在所處的位置和未來可能的發展方向提供了一個相當好的路线圖。爲了簡潔起見,我們不會離題去做一個完整的解釋。但是我們會舉一個例子。

01

02

03

04

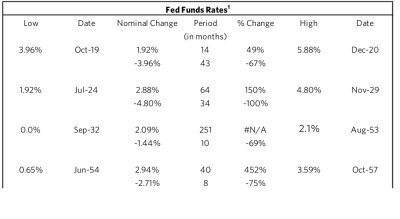

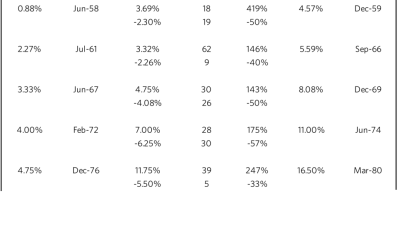

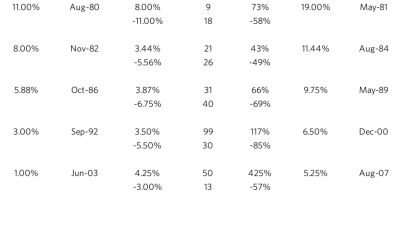

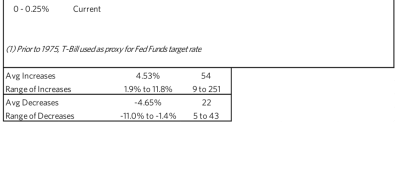

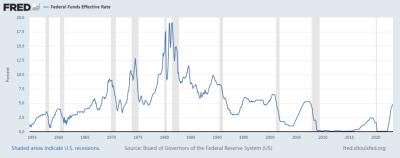

上面這些圖表顯示了自1919年以來,聯邦基金利率的每一個周期性波峰和波谷,它們發生的時間,向上變化的幅度和向下變化的幅度[以基點和百分比的形式]。這些是導致過去90年所有衰退和擴張的利率變化。該表顯示了15次周期性增加和15次周期性減少。

這些波動圍繞着一個大的上升趨勢和一個大的下降趨勢。具體來說,從1932年9月的低點[0%]到1981年5月的高點[19%],每一個周期性的利率低點都高於前一個周期性的低點,每一個周期性的高點都高於前一個周期性的高點——即所有的周期性上升和下降都圍繞着50年的上升趨勢。

從1981年5月聯邦基金利率的高點[19%]到2009年3月聯邦基金利率的低點[0%],聯邦基金利率的每一個周期性低點都低於前一個低點,利率的每一個周期性高點都低於前一個周期性高點——即所有的周期性上升和所有的周期性下降都在27年的下降趨勢附近。

【看下面這張圖就明白了:歷史上分爲兩段,以1981年5月的高點爲分界

左邊聯邦基金利率呈現上升趨勢,右邊利率呈現下降趨勢,灰色段爲衰退期】

利率的每一次周期性下降都會逐漸減少償債支出,降低賒購商品的實際購买價格,使其更加實惠,並將資產價值提升一個檔次[產生積極的財富效應]。因此,債務相對於收入和貨幣繼續上升,償債支出的趨勢基本持平,直到利率達到0%,這種情況無法再持續下去,此時政府不得不印刷和支出大量貨幣,以彌補私營部門信貸創造和支出的減少。

同樣,爲了簡潔起見,我們不會在這裏深入討論這三種力量的相互作用。正如开頭所提到的,我寫這篇文章只是爲了給你一個簡單明了的解釋,說明我認爲《經濟機器是如何在基本層面上運行的》,以便你可以自己評估它。

至此講完,下次我們开始講哈耶克的小論文《知識在社會中的運用》,這篇論文還是比較有用的,就是有些晦澀了,盡量探討。哈耶克是奧地利經濟學派的代表人物,他曾經在公共場合說凱恩斯不懂經濟,凱恩斯就不需要多解釋了,他就是提出國家宏觀調控、投資刺激總需求那一套的先驅!從此可想而知哈耶克的主張:自由市場。還有哈耶克拿到了諾貝爾經濟學獎,當然凱恩斯也是該拿的,只不過他去世比較早,而諾貝爾獎只頒發給在世的人。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:如何看短債務周期?如何看美聯儲歷史利率趨勢?

地址:https://www.breakthing.com/post/62812.html