23058300

一、後疫情時代餐飲行業變化:集中度提升,結構分化

(一)連鎖化率提升,頭部企業持續拓店

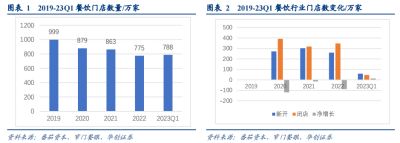

正如我們在之前報告中陳述的觀點,由於從事餐飲行業門檻較低,前期投入也遠小於酒 店等行業,導致行業進出較爲容易,供給收縮並非一直持續,根據番茄資本數據,2020- 2022 年末全國餐飲門店數量分別爲 879/863/775 萬家,同比-12.01%/-1.82%/-10.2%,2023 年 3 月,全行業門店數回升至 788 萬家,相比 2022 年末淨增加 13 萬家,且一季度屬於 餐飲拓店淡季,全行業在較強的復蘇預期下出現連續三年供給收縮後的單季度淨开店, 疊加餐飲門店是有現金流的行業中經營壁壘最低、最適於夫妻店進入的業態。“找營 生”(找現金流)邏輯支撐了小業主开店,而翻牌進入大連鎖,可以獲得知名度、更 好的菜單管理、統一的流量投放,甚至通過品牌方統一與互聯網公司地推談判,在外 賣平台爭取更低的扣點。

國內餐飲連鎖化率持續提升,根據美團數據,我國餐飲連鎖化率由 2018 年的 12% 提升 至 2022 年的 19%,2022 年連鎖化率較高的品類分別是飲品、面包甜點、國際美食、小喫 快餐,而 18-22 年連鎖化率提升較快的品類是飲品、小喫快餐、燒烤,連鎖化率分別提升 15pct /9pct /8pct 至 44%/20%/14%。

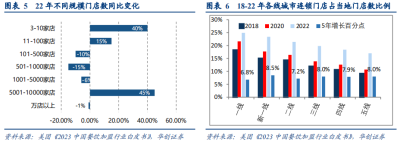

頭部企業持續拓店,22 年規模在 5000-10000 家(基本以加盟模式爲主,經營滷味熟食或 快餐小喫、茶飲等模型較輕門店)的連鎖餐飲門店數同比增長了 45%,11-100 家和 3-10 家規模的餐飲店門店數分別同比增長 15%和 40%,而其他規模餐飲門店數都呈現出收縮 趨勢。

下沉市場連鎖化率提升,從連鎖門店分布來看,一线至二线城市門店分布比例略有收縮, 三线及以下城市連鎖門店分布有所提升,18-22 年,新一线城市、三线及以下城市連鎖化 率提升較爲明顯,分別提升 8.5%/8%/7.9%/8.0%,但下沉市場連鎖化率相比一线、新一线 城市仍有提升空間。

小喫快餐連鎖店在連鎖店總數的佔比超過 51%,其次是飲品店,佔比爲 14.4%,八大菜 系和面包甜點分別佔比爲 7.7%和 6.9%,火鍋佔比爲 5.6%。小喫快餐和飲品品類相對更 容易連鎖化、標准化,不依賴堂食和服務,外賣外帶佔比高,且初始投資額較少,容易通 過加盟擴大規模。復盤 2018 年-2022 年各餐飲門店數漲幅,燒烤品類增長最快,增速達 到 136.6%,其次增速較快的品類分別是自助餐、八大菜系、飲品、特色菜、小喫快餐, 增速分別達到 45.5%/41.3%/38.4%/38.1%/32.7%。

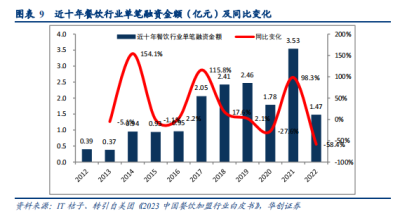

(二)21H 之前一級市場資金催熟餐飲連鎖

從餐飲行業投融資歷史來看,2015-2016 年行業融資數量最多,分別達到 307起和 265 起, 2012 年後平均單筆融資金額有所增加,2021 年平均單筆融資金額達到最高,爲 3.53 億 元,一級市場資金催熟餐飲連鎖。

(三)單品品類爲特色,如酸菜魚,烤魚,牛蛙,小龍蝦等單品品類

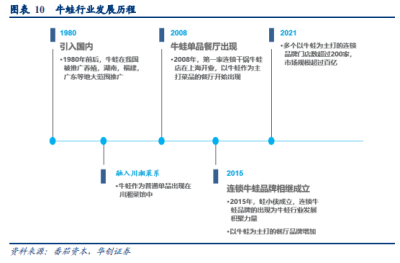

隨着餐飲供應鏈更加成熟,出現更多以某個單品爲特色的餐飲品牌,走大單品+少 sku 路 线,產品口味成癮性強,酸鮮辣+甜成爲創業密碼,核心單品供應鏈的成熟推動了品類的 連鎖化(如牛蛙的綠色養殖),且口味容易通過復合調味料統一調配,門店減少備菜步驟 和後廚面積。 如酸菜魚、烤魚、牛蛙、小龍蝦等單品品類,都屬於類火鍋,口味通過復合調味料統一調 配,也可以與其他配菜搭配滿足一餐葷素需要,品類壯大得益於上遊供應鏈成熟,牛蛙品類在解決了貨源和穩定性後,因爲肉質鮮美,相對高蛋白低脂,符合當下大家對於健 康的追求,行業規模迅速增長,22 年中牛蛙全行業門店數不足萬家,但 23 年 2 月已經增 長至 1.8 萬家,但相比於小龍蝦 6.7 萬家門店的行業規模仍有較大差距。

牛蛙原本屬於較爲小衆品類,1980 年左右引入國內養殖,最初作爲單品出現在川湘菜餐 廳,過去牛蛙養殖問題在於使用抗生素和藥物養殖,存在藥物殘留和廢水污染環境問題, 但是隨着上遊養殖技術成熟,環境污染問題解決,無抗綠色養殖,加上頭部品牌介入上 遊供應鏈,自建養殖基地或與養殖商合作,規模化、規範化養殖,爲行業輸出標准,連鎖 品牌反向推動行業規模增長。

(四)线下开店更加向商圈集中,抖音成爲快餐飲品新渠道

渠道來看,线下开店更加向商圈集中,通過鎖定家庭客/年輕族群控制客單價,线上外賣 佔比持續提升,新渠道比如外賣平台和抖音/小紅書網紅探店模式也在逐步出現。 线上恢復好於线下,根據國家統計局和美團數據統計,2022 年全國餐飲銷售額同比下降6.3%,但在线餐飲銷售額同比增長 2.9%,今年 1-2 月餐飲收入實現 8429 億元,同比增長 9.2%,和 2019 年同期相比增長 16.2%,但在线餐飲相比 2019 年增長 61%。

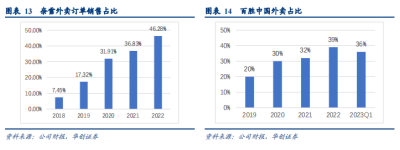

快餐/奶茶的外賣佔比提升明顯,奈雪整體外賣銷售佔比由疫情前的17.32%提升至46.28%, 2023Q1 下降至 40%以內,百勝中國外賣佔比由疫情前 20%提升至目前的 36%。

抖音平台:生態體系逐步完善,直播賣券、達人探店等方式吸引到店,快餐小喫、飲品 等品類布局更完善

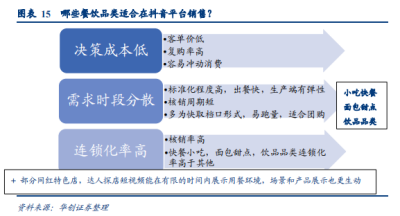

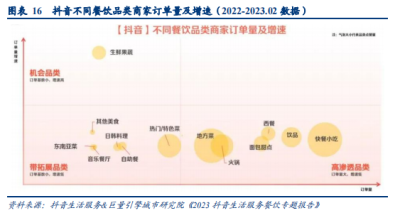

根據抖音發布的 2022-2023.02 之間對不同餐飲品類商家訂單量及增速統計,快餐小喫、 飲品、西餐、面包甜點屬於訂單量較大,同時低增速的高滲透品類。而東南亞菜、音樂餐 廳、日韓料理、自助餐等品類訂單量較小且增速低。 相比美團,抖音快手基於 LBS 和潛在需求推送信息給用戶,通過達人拍攝探店短視頻/直 播話術激發衝動消費,更適合銷售決策成本低(便宜、大衆化),需求時段分散(出餐快, 生產端有彈性,核銷周期短),連鎖化率高(核銷率高)的餐飲品類,如快餐小喫、飲品、 面包甜點,這些品類相對客單價低、復購率高、標准化程度高、出餐快,銷售方式多爲快取檔口形式,容易跑量,以及部分網紅特色店,相比圖文點評,短視頻相對真實度更高, 更能在有限的時間內展示用餐環境,場景和產品展示也更生動。

1、直播賣券:更優惠的套餐價格吸引用戶到店

抖音直播售賣的產品以套餐爲主,限定堂食/非堂食和用餐人數,SKU 有限,部分商家在 抖音平台折扣力度更大,以吸引用戶到店,商家布局較爲完善的是快餐小喫和飲品品類, 肯德基、必勝客、達美樂等快餐品牌通過抖音平台賣券,用戶可以就近選擇門店核銷, 肯德基上线“肯德基食貨局”账號直播賣券,推出多款僅在抖音平台售賣的套餐,且部 分新品售價低於第三方外賣平台和自營小程序,比如深海鱈魚堡 OK 三件套僅在抖音平 台有 19.9 售價,黃金 SPA 雞排堡 OK 三件套套餐在抖音、美團到店、微信小程序平台售 價相同,第三方外賣平台暫時沒有上架這些套餐。

(受篇幅限制,僅爲部分瀏覽) *免責聲明:以上報告均爲通過公开、合法渠道獲得,報告版權歸原撰寫/發布機構所有,如涉侵權,請聯系刪除;本號報告爲推薦閱讀,僅供參考學習,不構成投資建議。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2023年餐飲行業跟蹤報告:後疫情時代餐飲行業變化

地址:https://www.breakthing.com/post/63086.html