如何給能源金屬(鋰)資產定價?

雪球 06-03 22:46 投訴

雪球 06-03 22:46 投訴

閱讀數:28801

2021年9月份,贛鋒的市值達到3000億,去掉400億冶煉市值,它的礦端市值有2600億,那時候才3萬噸的自有率,那么800億/萬噸的估值算不算高呢? 現在他的礦端是10萬噸,而估值只有900億,則算不到100億/萬噸的估值,那有算不算合理呢?

隨着年報和季報披露完畢,車市也逐步復蘇,鋰電新能源市場逐步恢復正常。起起伏伏後,有些人失望而逃,有些人則信念堅定繼續死守,也有新人進來。但有一個問題,始終困擾各類投資者:鋰鹽資產究竟應該如何定價?

雖然有各種各樣的短期純資金博弈炒作,但從中長期看,不管是哪裏的二級市場,都是未來經濟趨勢的有效指示器,股市對未來盈利能力的定價機制,是毋庸置疑的。

那么,鋰鹽的未來盈利能力應該如何建模分析?

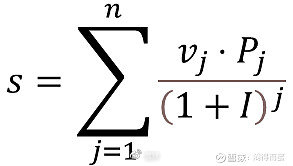

採用DCF模型做嚴格意義上推導,上市公司的內資價值,就是未來n年的利潤折現到當前,可以用下面的公式來描述。

S爲折現後的總利潤。V爲每年的產量,P爲每年的單位淨利潤。I爲錨定金融資產利率。

這個抽象的數學公式,轉換成文學語言,就是三部分:

1、成長空間(產業深度、廣度)

2、成本曲线

3、供需關系

成長空間主要影響V變量,成本曲线和供需關系影響P變量。而I主要有宏觀經濟環境決定。所以,成長空間、成本曲线、供需關系,這三個維度的分析模型,能夠比較科學地論證鋰鹽的盈利能力,有了科學地盈利預測工具,就有多種成熟的工具在二級市場確定價格。

成長空間

2022年全球鋰電市場規模約1100Gwh,中國的落地鋰電產能930Ggwh,中國市場的鋰電池出貨量約680Gwh,工業產值突破1.2萬億元。

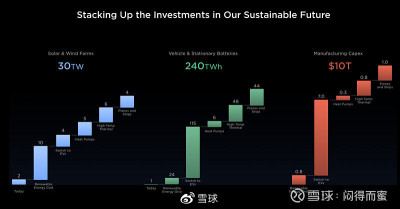

根據投資者日披露的Tesla master plan 3,電化學電池未來的空間有240Twh,而當前不到1Twh,那么至少有240倍的增長空間,可以說是星辰大海。

當然,電化學電池不能簡單地等同於鋰電,尤其是當鋰鹽價格高企的時候,替代性的金屬元素就开始嘗試站位。但不管怎么樣,在未來的動態平衡下,鋰鹽的比例肯定是最大的。

按照Master Plan 3的預測,鋰電池未來的產業規模預計達到240*1000*6=1,440,000億元的總容量。假設達到穩態後,年化10%的更新換代,那么至少有24Twh的需求,如果按照5%的增長率,那么至少有12Twh的新增裝機,總計36Twh的保守需求,對應的產值,至少36*1000*6=216,000億元,對應全球3.6萬億美金的市場規模。

這個測算准不准? 我們換一種維度檢驗一下。2021年全球石油+天然氣市場規模大概5.87萬億市場規模,假設人類能源需求按5%年化增長,10年後是9.56萬億美金,20年後是15.6萬億美金。假設這些化石能源80%要用清潔能源替換,而這些清潔能源的存儲、轉換中,有30%需要電化學儲能來完成,那么就是3.7萬億美金。數字上好像蠻匹配。

這個市場是一個什么量級的規模呢?舉個例子,半導體全球市場約5000億美金。全球汽車市場規模是2.5萬億美金。全球手機市場規模約5000億美金。

對應到上遊的鋰資源,240Twh能量,大約需要1.8億噸碳酸鋰。如果年化鋰電池規模36Twh,大約需要2700萬噸碳酸鋰。目前是80萬噸左右,則有34倍的成長空間。但是,鋰屬於小金屬,越往後,提取成本並非线性,所以,不從實物從資金的角度看,成長空間不止34倍,看到50倍也沒大問題。2700萬噸年化碳酸鋰,產業規模爲13000億美金,大約相當於2022年全球半導體規模的200%體量。

假設只看到2030年,根據業界的保守測算,2030年的鋰電池全球需求量爲6Twh,對應400萬噸年化碳酸鋰消耗量,大約有2000億美金(13000億RMB)的直接商品價值。

在這么龐大的產業規模裏,萬億市值的公司,不需要討論有沒有,而是要討論有多少的問題。全球完成化石能源向可持續能源轉型的過程中,新能源運營商、新能源設備制造(光伏、鋰電)、新能源系統解決方案、上遊鋰礦資源產業群,這幾個板塊,都會產生萬億市值的公司。

成本曲线

成本 = 固定成本 + 直接成本。

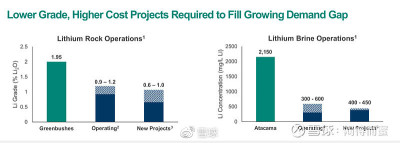

固定成本主要是各類權利的獲取成本(探礦、採礦)+ 礦山基礎設施建設投入等,爲了把礦开採出來而投入的資本开支,並不隨生產的數量而變化。不同的礦山,資本开支有顯著的差異。與此同時,鋰礦與石油开採不同,中東、俄羅斯、美國等石油產地,即使开採五十年後,石油的產量也無明顯變化,中國的大慶油田,开採50年後才开始貧化。而鋰礦呢,由於自然界的品味非常低,隨着开採年限,會快速下降,而品味每下降一半,提煉成本則會增加一倍,最典型的案例是澳大利亞的Cattlin。

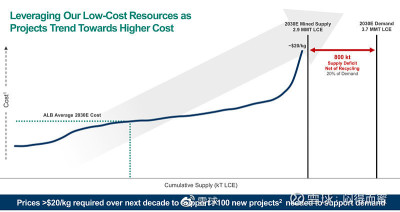

隨着供應量的增加,碳酸鋰的成本一定是增加的,這與一般商品價格量增價減完全不同。

所以,那些佔據CBD地段,具有規模優勢、可持續开採優勢的鋰礦,估值應該明顯比一般的礦要高。

但是呢,當前所有能源金屬上市公司的估值,都是假設未來的鋰礦开採像Greenbush、Atacama這樣容易、這樣低成本、這樣普遍可獲得。顯然,這裏存在巨大的背離。

供需關系

新能源是一個很特殊的產業,本質上講,產業推進的速度,完全取決於人類實現能源轉型的決心,如果要在2030年實現碳達峰、2060年前實現碳中和,那么不管是電動車短期銷售波動,還是全球經濟增速波動,這些都是小小的漣漪。

全人類未來面臨三大共同問題:1、核毀滅;2、溫室效應;3、人工智能和生物科技取代人類。這三個問題都已經火燒眉毛,已經成爲實實在在的威脅,要解決這些問題,首先要有一個團結的全人類社會。但是,與此同時,國家集團間的衝突也達到了較高的層度,給人類解決這三大難題增加很多難度。

這三個問題中,1、3都是通過管控,可以有效避免。而問題二,則像溫水煮青蛙,緩慢而堅定地摧毀人類的前景,也面臨三個和尚沒水喝的困境。

所以,新能源產業的供需,不是簡單的市場經濟,既有可能人爲的極度短缺,也有可能人爲的過剩,取決於政治,而不是經濟。

新能源相對舊能源的經濟性,是另外一個顯著影響供需關系的因素。過去十年,光伏的每瓦成本降低了10倍,鋰電池的成本也降低了十倍。技術並沒有停滯,還在持續前進。不僅僅是環保問題,如果新能源比舊能源更經濟更便利,那就是雙因子驅動,勢必加速能源轉型。從過去10年的發展歷程看。隨着經濟性改善,更多新的需求也會被創造出來。比如,沙特的光照資源在全球首屈一指,他們在西北部的沙漠地區,建設巨大的光伏電場,然後用這些清潔能源將海水抽取上來進行淨化,用淨化的海水澆灌沙漠地區,將以前的沙漠變成富饒的農產品區,使得沙特從農產品進口國,一躍成爲農產品的淨出口國。

那么供給端又是什么情況呢?

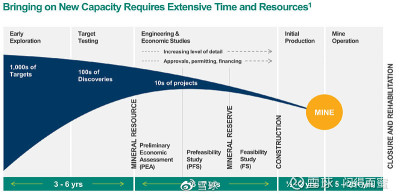

不可否認,2021~2025這四年的供應量從40萬噸,快速達到170萬噸。但是,這130萬噸的增量都來自於2017年新能源大爆發時,巨大的資本开支帶來的結果。這一批投資帶來的產量,在2027年全部投產後,再往後,找新礦越來越難了。即使找到新礦,也需要至少10年的時間來投產。

下圖是美國銀行的2023投資年會的預測,我認爲偏保守。

從圖中可以明顯看到:1、需求的復合增速比供應快;2、2027年後綠地項目非常少,導致增量驟減。根據世界銀行的測算,要滿足2030年的鋰電池需求,全球還要新增开採199個礦,而這些資源在哪裏,至少100個還沒有着落。所以,大部分的海外分析師傾向於認爲從2027年开始,面臨較大的鋰鹽缺口。

總結:

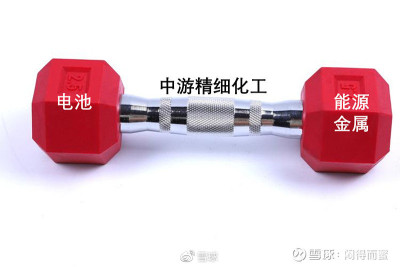

鋰電產業大有可爲,資本市場將演進爲一個啞鈴型的架構:

電池企業龍頭將主導產業的技術創新和產業鏈整合集成(研發投入佔產業鏈的70%),具備較高的門檻,從而獲得穩定的回報和增值。鋰作爲新能源變革必不可少的核心金屬原材料,在未來很長時間內,都將獲得比其它有色金屬更好的定價。

假設开採和冶煉都是自有權益,未來五年,每噸的淨利潤15萬RMB大概率能守住,那么每萬噸就有15個億的淨利潤,10PE就是150億,20PE就是200億。

從資產的角度看,牛市環境下,PB可以樂觀看到6;熊市環境下,PB可以保守看到3.5。

從成長的角度看,資源儲備充裕的龍頭標的,取年化復合增長率30%,假設PEG=0.75,則PE=22.5。

設定 2025年產能爲 A,2027年產能爲B,單位估值爲x

測算公式爲: 估值 = A*x + (B-A)*x*30%。

下表爲各典型企業的無差異化估值(只包含自有權益礦的开採和冶煉的市值,不包含任何其他業務,比如鋰鹽的包銷提煉和回收利用)

根據上述公式,中礦2025年的悲觀市值 = 1700 + 300(稀有金屬) = 2000億。而贛鋒的悲觀市值 = 3700 + 500(代工冶煉)+ 600 (電池) = 4800億。即使在很悲觀的情況下,中礦也有1500億,贛鋒有3800億。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:轉發 如何給能源金屬(鋰)資產定價?

地址:https://www.breakthing.com/post/64629.html