6月初的李蓓,依然“嘴硬”!

主打宏觀策略的半夏投資,最新向持有人匯報運作動態,這封通常由李蓓親自執筆的報告,回應了市場的質疑。

由於半夏投資5月經歷了淨值回撤,市場對其策略有效性、風控水平提出了諸多“疑問”。

李蓓最新回應,既有坦率,也有回懟,甚至帶着些許“誇張”。

坦誠回應

據美港通證券,李蓓的代表產品“半夏宏觀對衝”近一個月淨值跌幅9.60%。

公司介紹

美港通證券{mgt33.com}隸屬於香港隆盛金融公司和美國隆盛金融公司共同出資研發運營的股票线上平台,並持有美國FINCEN MSB牌照( MSB 全稱 Money Services Business 金融商業服務牌照),香港證監會(SFC)頒發的第1、4、9類受規管金融牌照!是一家融合了美股,港股,A股,數字貨幣(現貨交易,3-10倍槓杆)、金融服務、及資產管理的專業機構平台,平台以幫助用戶安全、高效、快捷、便利和快速財富增值爲爲用戶帶來最極致的服務體驗。

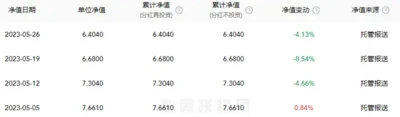

截至5月26日,上述產品2023年年內收益已經落後於滬深300指數5個點。

(如上圖)李蓓管理的另一只產品,在5月更出現單周淨值跌幅超過8個點。

對此,李蓓進行了復盤:

持有的地產股和竣工相關的地產鏈條後端建材家電個股大幅下跌,顯著大於指數跌幅。

持有的商品多倉,雖然自身中期的供需相對健康,但下遊階段性去庫存,另外其成本之一跌幅過大,拖累總成本和總體價格重心下移,商品多倉跌幅遠大於持有的商品空倉的跌幅。

基金資產規模的增大,持倉流動性的下降,使得平倉止損的衝擊成本比較高。

回懟

半夏投資近期的淨值回撤,引來了各方的關注。

李蓓直言:5月份的回撤仍在我們的風險管理框架以內,但是短時間較大幅度的回撤,也引發了我們自己的反思。

她進一步透露了如下風控措施:

5月份在風控框架內持續減倉止損,隨着風險預算的降低,降低組合的風險值,

持有的幾家幾百億市值的國企地產股,日均成交僅三四千萬,減倉認錯止損的過程花了1個多星期,使得淨值的衝擊持續了一段時間。

商品資產下跌速度過快,止損過程淨值滑落也比較多。

“誇張”

半夏投資此次匯報內容中,也不乏一些“誇張”語言。

比如有一段表述:“半夏旗下基金是在上個月底(即4月底)封盤的,我們封盤控制規模是真心地希望保持業績,沒有在封盤前集中營銷擴一波規模,甚至之前都沒有提前通知渠道,默默地封盤了。所以,上個月底並沒有集中進來一批客戶买到高點。”

既然默默封盤,且遇到規模的壓力,半夏投資依然給客戶指出加倉“技巧”。

即“對於希望加倉的老客戶,我們也堅持一貫的做法,建議客戶分批加,避免不小心一筆集中加到階段性高點的不利情況。”

更爲重要的是,半夏投資還透露了風控措施的升級,當中信息值得咀嚼。

不僅要控總回撤,也要更好地控制單月回撤。從6月起,除了15%的總風險預算,同步執行單月7%的風險預算,並配套相應的動態風險控制措施。

進一步降低持倉集中度,單種商品的名義本金佔比上限,從50%下調到40%。

除了持倉佔比,也要關注流動性,將持倉的規模控制在1周內可以完成建倉/平倉的水平。

上文提及的一周之內完成建倉與平倉,這對於上百億規模的受托資產,真的能很輕松做到嗎?

此種表述頗有持倉運作“閃電战”的意味······

再次研判房地產走勢

“摔倒”在房地產股的李蓓,在最新溝通中繼續做出行業走勢判斷。

具體觀點如下:

根據測算,只要地產銷售維持在去年四季度的水平(季節性調整後年化住宅銷售大約10億平米),隨着供應端的下降,庫存銷售比會在2023年一季度起拐頭向下,房價企穩回升,地產行業景氣度進入上升周期。

但地產需求端的景氣度,已經下台階。即便供應端的收縮仍在繼續,由於銷售再下台階,從庫存銷售比的角度,地產價格和行業景氣度的底部,會從原先今年一季度延後一年左右,到明年上半年。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美港通證券APP這家公司正規嗎?揚言爲百億資產打“閃電战”

地址:https://www.breakthing.com/post/64788.html