今年,是疫情放开後的第一年,經過了三年的經濟冷卻期,很多行業都开始快速反彈。

這其中,增長最快的就是出行、酒旅相關行業。

隨着國內連鎖酒店行業的營收利潤大幅增長,五一假期期間,繼續保持高速增長,全國酒店行業整體入住率達到 90.9%。

在酒旅行業中,亞朵是其中爲數不多仍挺過疫情,還保持快速擴張的公司,另外公司經營也顯著優於同行,預期差比較顯著。

前幾年,我在看酒店行業報表的時候,發現與許多人以爲的重資產不同。連鎖酒店主要收入變成加盟收入之後,風險極大部分轉移了出去。

其實,連鎖酒店行業已經變成了輕資產,收入非常穩定、現金流出色,是一種類SaaS的商業模式。

在這種模式下,品牌優質、標准化好、單店模型好、服務優秀的連鎖酒店公司護城河會非常高,將能以很快的速度擴張。

一、亞朵一季度增速領跑行業,經營持續向好

國內經濟經歷了三年的緩慢增長期,隨着今年疫情的放开,出行旅遊產業鏈是恢復最迅猛的行業之一,整個酒店行業都在一季度交出了不錯的財報。

亞朵、華住、首旅、錦江四家酒店龍頭公司,在一季度營收增長分別爲71.2%、67.1%、36.6%、25.22%,淨利潤更是快速恢復。

這其中,各項指標最出色的,是亞朵。在華住、首旅、錦江仍恢復至2019年的90%左右時,亞朵酒店的單客房營收(RevPAR)/客房平均單價(ADR)/入住率(OCC)分別爲337元/443元/72.5%,恢復到19年同期的118.3%/107.3%/109.5%,經營數據全面超越2019年,達到同期歷史新高。

除了入住率OCC爲72.5%,略低於華住的75.6%以外,亞朵一季度的單客房營收(RevPAR)/客房平均單價(ADR)/入住率(OCC)/營收增長率/淨利潤增長率,均在這四家企業中排名第一。

考慮到亞朵定位爲中高端酒店,在Revpar遠高於競爭對手同時,入住率十分出色,競爭優勢比較明顯。

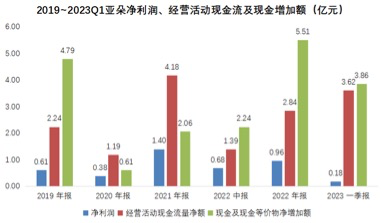

2023年一季度,亞朵實現收入7.74億,同比+71.2%;調整後淨利潤1.6億,同比+2114.3%;調整後EBITDAmargin爲29.9%(2021年、2022年同期分別爲10%、7.5%)。

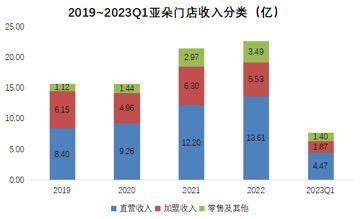

2019-2022年,亞朵加盟業務收入佔比從52.6%提升到60.14%,從而促進公司營業收入從15.67億元增長到22.63億元,展現出出色的盈利能力。

2022年,亞朵約77.4%的客房是通過自有渠道銷售的,約有39.7%的客房出售給A卡會員。OTA平台抽傭率普遍爲營業額的10%-15%,較高的直銷渠道比例意味着較低的OTA渠道依賴度,以及較高的客房利潤。

2019年~2023年一季度,亞朵財報區間內,可以發現,其經營活動現金流常年高於淨利潤的2倍以上。

二、逆勢擴張,搶先布局復蘇

中國的酒店業是分散的,有大量的獨立酒店和少量的大型連鎖酒店。

截至2021年12月31日,連鎖酒店客房佔中國酒店客房總數的比例僅爲34.4%,遠低於全球平均水平42.7%和美國73.0%。

預計2021年至2026年酒店客房總數將以2.7%的復合年增長率適度增長,而同期連鎖酒店客房供應將以9.7%的復合年增長率大幅增長。2026年,中國連鎖酒店滲透率預計將進一步提升至47.8%。

預計2021~2026年,國內中高端酒店的年復合增速高達14.7%。

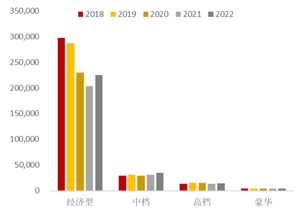

當前,我國酒店主要以經濟型酒店爲主,在2022年,全國7.3萬家酒店中,5.4萬家均爲經濟型酒店,佔比高達74%。

今年國內經濟環境,普遍被認爲是弱復蘇。一季度,華住增53家、首旅增18家,門店數都不多,這也與其主要以經濟連鎖型酒店的定位有關。

與其他消費不同,酒店作爲短暫的生活空間,環境、衛生普遍十分被消費者看重。

在國內這些酒店的細分賽道中,經濟型已經比較飽和,增長最快的賽道是中高端酒店。

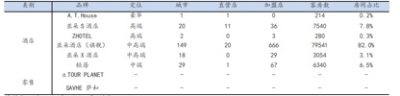

根據Frost&Sullivan的數據,按截至2021年年底的客房數量計算,亞朵酒店是中國最大的中高端連鎖酒店。並且,2017年至2021年,亞朵連續5年在中國酒店業協會的中高端連鎖酒店排行榜中排名第一。

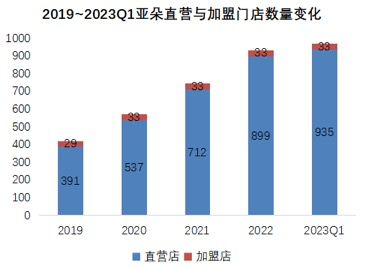

從店面來看,2019~2023年一季度,亞朵自營店從29家增長到33家,增幅爲13.8%;而加盟店從391家增長到935家,增幅達139.1%。

由於亞朵品牌逐漸得到越來越多加盟商的認可、單店模型也持續優化,亞朵加盟業務增長迅猛,逐漸成爲亞朵收入增長的最大貢獻。

亞朵V3.5單房投資是13萬,總投入在1500w,回報周期加上裝修施工期是四年以內,對比同爲中高端定位的桔子水晶回報周期是5年,歡朋是6年以上。

亞朵直營EBITDA在100-120元這個水平,EBITDAmargin25-26%;加盟EBITDA100-110元(桔子水晶100元以下),EBITDAmargin超過30%。

輕居3.0投資回報是3年-3年半之間,單房投資10.5w(全季11-12w),RevPAR比全季高10元,單房租金低10元。

從財報看,亞朵投資回報周期、成本、總部費用比疫情前優化。人房比疫情前0.28,現在是0.25。

亞朵加盟店回收期僅有3~5年,優異的單店模型也持續吸引老加盟商再次加盟,根據招股書,2021年與公司籤訂了新的特許經營和管理協議的加盟商中,有31.2%都是曾加盟過亞朵的老加盟商。2023年一季度,亞朵籤約90家超預期,其中超40%是老加盟商復購,新开約35家。

加盟商愿意投入真金白銀跟進亞朵,可見其投資回報率確實大大領跑行業。

亞朵覆蓋全國151個城市,門店主要集中在一线、新一线、二线城市及中线城市高檔商業區。2022全年新开191家加盟店,關閉4家,淨增187家,截至2022年底亞朵共有酒店932家,其中管理加盟酒店899家,自營酒店33家;客房107998間,其中管理加盟酒店客房102945間,租賃酒店客房5053間,酒店和客房數量均同比增長25%。

分產品來看,亞朵旗艦店仍爲公司主要开發產品,截止2022年底門店數量753家,亞朵X(針對存量市場的品牌)門店數從年中的29家上升至48家。截至2022年12月31日,pipeline酒店數363家。

作爲連鎖酒店增速最快細分賽道中的龍頭,亞朵拓店速度不減,加盟佔比持續提升,針對存量市場的亞朵X加速展店。

三、品牌賦能,打造第二成長曲线

一般酒店提供的牀墊、枕頭,質量參差不齊,很難打動顧客。

但是,作爲生活方式品牌的亞朵,是這個例外。

在多次“618購物節”中,亞朵TOURPLANET枕頭、牀墊產品成交額排名靠前,亞朵場景化零售業務的GMV中有六成以上是由之前沒有入住過亞朵酒店的新客貢獻的。

零售品牌與酒店業務可以相互拉新,今年“京東618購物節”开門紅中,亞朵星球同比增長超100%。

亞朵是中國第一家开發場景化零售業務的連鎖酒店(Frost&Sullivan),通過與制造商合作方式,提供酒店客房內部優質的產品,並展示相關零售產品,使每間客房都包含一個購物點。

客人在整個住宿期間都可以親身體驗酒店產品,並且只需在手機上掃描產品即可購买。亞朵共擁有三個品牌產品线TOURPLANET,SAVHE和Z2GO&CO,涵蓋從睡眠相關產品、個人護理、旅行必需品等產品。

根據招股書,截至2022年6月30日,亞朵零售產品SKU達1967個,其中62.8%是亞朵自有設計的產品。

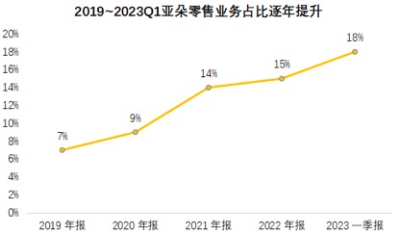

2016-2021年,亞朵場景化零售及其他業務快速增長,復合年增長率達134.5%。

2023年一季度,亞朵場景化零售業務產生的收入佔總收入的18%,遠遠高於中國其他連鎖酒店的零售業務收入,未來增長潛力強勁。

這在另一個角度說明了,區別於傳統酒店標准化服務下的配套用品和服務,亞朵的品質感和調性得到了許多顧客的認可甚至是熱愛。

總而言之,由於OTA平台動輒15%~20%以上的抽成比例,獨立酒店加入自由流量的連鎖品牌是更好的選擇。參考全球酒店的連鎖化率,國內酒店的連鎖化率還有很高的提升空間。

而酒店細分賽道中,經濟型酒店佔比超74%,已經逐漸趨於飽和,競爭持續加劇。中高端連鎖酒店,是2021年~2026年復合增長率最高的賽道。

亞朵作爲國內中高端酒店市佔率最大、最爲知名的品牌,從今年一季度的RevPAR/ADR/OCC領跑行業,其個性化、靜謐、溫暖的生活方式已經深入人心,得到了消費者的認可。

從展望上來看,2023年一季度,亞朵籤約90家超預期(40%老加盟商復購),新开約35家。2023年亞朵全年計劃新开280家,今年的營收應該會保持在60%以上的高速增長,利潤增長則更爲迅猛,全年經調整後EBITDA應該能達到9億以上,對應當前市值估值約爲16X調整後市盈率,匹配全年60%+的營收增速,較低估。

從中期空間結構來看,25年亞朵目標擴張到2000家店,相較於2023年年底有翻倍空間,後續單店增收+展店模型,有望驅動亞朵營收持續保持中高速增長。$亞朵(NASDAQ|ATAT)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高質量逆勢擴張,聊聊亞朵的預期差

地址:https://www.breakthing.com/post/67818.html