如果廣發證券和惠理集團能夠實現很好的協同效應,優勢互補,或許動態來看,這筆收購能夠實現物超所值。但所面臨的文化共融、控制回撤,以及規避港股顯著加大的波動,仍是需要解決的問題所在。

本刊特約作者 明輝/文

6月1日晚,廣發證券發布公告稱,公司全資子公司廣發控股(香港)有限公司擬以低於10億元人民幣的總對價,購买惠理集團不超過3.69億股普通股(最終購买的股份數量和比例以交割時爲准)。截至公告披露日,本次交易各方已籤署股權購买協議。本次交易對方爲惠理集團股東Cheah Capital Management Limited(一家由惠理集團主席謝清海設立的信托)及葉維義。

惠理近年業績不佳

公开資料顯示,惠理集團成立於1993年,於港交所主板上市,總部位於香港,並通過在馬來西亞、新加坡、英國、中國香港地區設立全資子公司持有當地金融監管機構發出的金融業務牌照。業務方面,主要從事資產管理業務,爲機構和個人客戶提供投資服務和產品。截至2022年末,惠理集團資產管理規模爲61.45億美元。惠理集團的創始人謝清海,被稱爲“香港巴菲特”,曾爲一名財經記者,其經歷富有傳奇色彩,其一手創辦的惠理集團是香港本地首屈一指的資產管理公司。

不過,近年惠理資產管理規模有所滑坡,截至2023年3月底,惠理的資產管理規模在64億美元左右。2022年惠理集團業績大幅下滑,甚至“腰斬”。3月29日,惠理集團發布2022財年年報。報告期內公司實現營業收入6.61億港元,同比下降53.01%,歸屬母公司淨虧損5.44億港元,同比止盈轉虧,基本每股收益爲-0.30港元,2021年同期實現淨利潤4.58億港元。

在股權方面,目前惠理集團已有中資券商的股東背景。Wind資料顯示,謝清海持有惠理集團25.42%、創始合夥人葉維義持有16.35%,海通國際資產管理(香港)有限公司是其第三大股東,持股比例爲10.28%。

值得注意的是,創始人謝清海先生已經69歲,葉維義先生已經64歲。此次兩人合計出讓約20%的股份,廣發控股將會成爲最大單一股東,加之兩位創始人年事已高,似乎有逐步退出之意。

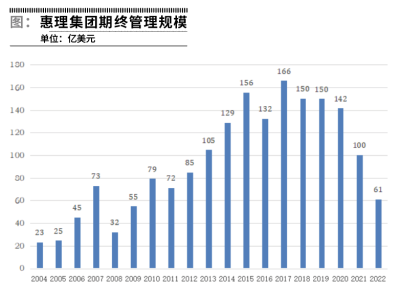

廣發證券尋求國際化布局

市場對廣發證券本次溢價收購的質疑此起彼伏,主要在於惠理集團近年經營業績較差。回望後者的發展歷史,其資管規模在2017年達到歷史紀錄的166億美元,而近6年的資管規模呈現出逐年下滑的態勢,截至2022年底,公司的資管規模已經萎縮到61億美元,退回到2009-2010年間的水平。

資管規模下滑,核心原因是公司的業績不佳,一方面源於公司投資以港股爲主,而香港市場自2018年以來顯著受到國際環境的影響,交投持續下滑;另一方面,可能也與公司自身原因息息相關。從歷史業績來看,旗艦基金惠理價值基金1993至今回報3369%,同期恆指漲幅466%,年化收益率12.9%,這份長期業績看起來是優秀的。基金成立29年,有9年出現虧損。但從2015年這8年,有5年出現虧損,同時波動增大,導致近8年的年化復合收益率降到3.8%。

也有分析機構持正面態度,考慮此次交易後,廣發證券將有望對惠理集團施加影響,且受2022年市場行情顯著下行,惠理集團當年出現虧損的影響,當前估值基本處於歷史低位,此次收購價較爲合理。

惠理集團資管規模萎縮,其股價也回到了2009年的水平。廣發證券收購價格雖然溢價近30%,相當於1.2倍PB,確實也不算高。以PB估值來看,惠理集團目前的估值1倍PB,比2008年金融危機時還要低。公司作爲資管平台,輕資產商業模式,以現金和交易性金融資產等流動資產爲主。

以另一種資管行業特有的AUM(市值/資產管理規模)來看,2009年11月9日,美國資產管理公司AMG受讓惠理高層5.05%的股權,當中,謝清海7073.8萬股、蘇俊祺504.5萬股、洪若甄504.5萬股,合計8082.8萬股,每股作價3.45港元。惠理其時管理規模388億港元,交易價格相當於0.14倍AUM。2011年7月6日,AMG再度增持惠理集團4959萬股或2.82%股份,每股作價6.06港元,相當於0.15倍AUM,持股量增至7.81%。

相比此次廣發證券收購,每股3港元,以截至2023年3月底惠理資產管理規模在64億美元左右計算,交易價格爲0.11倍AUM。再對比一個內地資管行業的公开交易價格,2011年,中信證券轉讓華夏基金51%股權,估值163億元,華夏資產管理規模1790億元;華夏基金總資產29.73億元,淨資產23.45億元。華夏基金2011年實現營業收入28.40億元,淨利潤達到6.67億元,交易市盈率爲24倍,AUM爲0.09倍。

因此,綜合PB和AUM兩種估值方法來看,廣發證券此次收購價格靜態來看並不高。對於本次收購,廣發證券表示,該交易是根據公司發展战略,積極響應服務國家粵港澳大灣區战略及人民幣國際化的部署,有助於增強公司境外資產管理業務的競爭能力,提升公司國際化水平。惠理集團主席謝清海也表示,此次股權出售將有利於公司在內地和香港地區的長遠發展,並且廣發證券能夠爲惠理集團的客戶提供更好的投資解決方案和服務渠道。

從雙方的表述來看,如果能夠實現很好的協同效應,優勢互補,惠理集團擁有品牌聲譽和海外牌照優勢,廣發證券能夠爲惠理集團對接國內客戶和A股投研支持,若後續能夠產生良好的化學反應的話,或許動態來看,這筆收購能夠實現物超所值。目前惠理集團有202名員工,香港145人,內地42人。

或面對的風險

但此次收購或將面臨的風險也包括,首先,廣發證券與惠理集團能否實現文化共融。

目前,廣發證券按交易中持有的股份大約20%,只能施加重大影響,並不能實現控制,內地與香港在企業文化和投研文化上均有差異,雙方能夠順利融合很關鍵。即便廣發證券後續想要實現控股,繼續增持股份,也要面臨這一問題。資管行業的特殊性在於其核心資產是人才,一旦出現文化和理念的衝突,人員出現動蕩在所難免,那么勢必會影響基金業績,本來惠理集團的資管規模就已經萎縮60%,業績如果繼續表現不佳,則會出現資管規模繼續萎縮,甚至繼續出現類似2022年大幅虧損的情形。

其次,惠理集團需要做好業績,至少控制好回撤。

市場和公衆有一個錯誤的認知,高收益是資管公司的核心。其實不然,資管公司的核心競爭力是控制風險(控制回撤),把風控做好,收益自然而來。資本市場盈利和虧損是非對稱的,下跌和上漲是幾何級數關系,虧錢比賺錢容易的太多了,賺80%,回撤40%就不賺錢了;一旦虧40%想回到不虧錢就要漲接近70%。

一旦產生大的回撤,之前所有的高收益都被抹平;5年400%的高收益,一個50%的回撤,客戶實際復合收益率只有13%。高收益率的曲线存在比較大的尾部風險,出現大回撤的可能性本身就比較高。比如此前號稱“女版巴菲特”的Cathie Wood的ARK基金近幾年靠特斯拉、比特幣和生物藥等新經濟創造了高收益,2016-2021年初上漲超過10倍,但隨後到2022年底最大回撤超過80%,收益率迅速變得平庸之極,而基金投資者大部分都出現了巨虧。實現長期穩定的收益更重要,而不是有過山車一般的體驗。

惠理基金同樣如此,公司在2017年資管規模達到新高,但隨後2018年、2021年和2022年出現的-23.1%、-6.6%和-28.1%的虧損之後,盡管2019年和2020年連續兩年實現30%+的復合收益,但實際上若在2018年初买入惠理價值基金,則到2022年底5年實際虧損6%。而5年不賺錢的基金顯然無法讓任何投資人滿意,因此在這五年間,惠理集團的資管規模迅速下滑63%,並且主要的萎縮發生在2021年和2022年連續兩年虧損的期間。

經歷2018年和2022年兩年全行業虧損的今天,我們應該明白,資產管理的核心不是高收益,而是如何經營風險、控制回撤。

最後是港股市場的自身問題,近年波動顯著加大。

香港市場身處歐美和中國內地的橋梁位置,其表現深受歐美和中國政治經濟的共同影響,參與的機構對國際環境高度敏感,一旦有不確定的事件發生時,紛紛避險離开。自從2018年以來國際環境陡變,港股這幾年的波動率在加大,交投日益冷清。這是惠理集團面對的大環境,將來宜適度分散市場,向A股和美股等流動性更好的市場提高投資比例。回看A股十年的變化,總市值從20萬億元增長到目前的80萬億元,十年增長4倍;上市公司的數量由2500家增長到5000家左右,顯然80萬億元的體量更適合惠理集團這樣的機構投資,並且A股上市公司目前的信息披露質量也已經超過港股。

此前,已經有衆多歐美投資明星和機構折戟港股。雖然目前港股市場整體估值幾乎是全球最低,中期或許會有反彈的可能性,但是港股市場本身的流動性問題、信息披露問題和上市公司質量,相比A股和美股,競爭力正在變弱,除非有較大力度的改革、以及中資機構主導港股的定價權等情形出現,否則難有本質的改變。

(聲明:本文僅代表作者個人觀點;作者聲明:本人不持有文中所提及股票)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:廣發控股出手买入惠理集團

地址:https://www.breakthing.com/post/68148.html