自 2022 年以來,國內權益資產、特別是中概和港股等離岸資產的走勢可謂跌宕起伏。以海豚君主要關注的恆生科技指數爲例,在 22 年 3 月中和 10 月底相較年初都一度下跌了 50% 左右。但去年 11 月以來,在國內防疫放松和地產支撐政策的共同催化下,恆科也曾一度翻倍,漲勢大好。

但好景不長,從今年 2 月至今,恆科指數又再度下跌近 30%,對在情緒高點才入場的投資者而言,反有了不小的虧損。相比之下,美國標普和納斯達克兩大股指從 23 年初低點至今平穩反彈了近 30%,持股體驗和賺錢效應都顯著好於 “過山車一場空” 的國內股市。

而隨着股市的陰跌,國內市場信心也再度滑向低點,悲觀情緒高漲。但和去年 “俄烏战爭”、“中概退市”、“Omicron 疫情” 等重大事件驅動股市短期內快速下跌不同,海豚君認爲今年 2 月以來的 “小刀割肉” 更多是因爲經濟周期(預期)的向下,更偏向於基本面驅動,具體原因包括:

1)基本面上,國內經濟整體復蘇情況不及市場(過於)飽滿的預期的。CPI 滑向負值區間,社零增速環比放緩,樓市銷量環比下滑,居民信貸增長偏弱等數據都體現出國內經濟復蘇不強,因此市場對國內經濟的前景普遍缺乏信心。

2)資金偏好上,年前預期的是中國復蘇、美股衰退的 “東升西降”,但實際上國內復蘇沒那么強,而美國目前尚未衰退,呈現的反而是 “東弱西強”,因此資金再度流向美國,美元走強。

但往事不可追,即便當前國內經濟周期的確偏弱、而美國較強,但在兩國股市也明顯一升一降後,展望未來中國資產是否又回到了性價比佔優的 “黃金坑” 般良好入場時機?

從基本面的角度,預判後續國內經濟能否(何時)顯著復蘇,而美國是否(何時)會衰退難有准確答案。且從一季度財報來看,中概公司即便業績超預期,後續股價大多也仍是下行,市場當前主要由宏觀和情緒主導,相比基本面,清晰和宏觀對股價的短期走勢有更重要的影響。

因此,海豚君本次不嘗試預測經濟周期何時能夠反轉,而主要從估值安全性的角度,觀察市場和個股的估值、流動性、風險偏好等指標相比去年 3 月和 10 月來看處在什么位置,後續進一步下跌的風險 vs 可能上漲的空間有多大,從而挖掘向下有保障,向上有彈性的機會。

一、跌到谷底後,唯有向上?

1、安全第一,價值比成長更重要?

雖然整體來看中國權益資產價格都在下降,但實際內部也有所分化。可以看到反映大盤股的上證指數和恆生指數目前的點位分別相當於 2022 年初的 9 折和 8 折,考慮到 2022 年至今的種種,市場對前景的展望肯定是差於 22 年初之時,大盤股指實際並未明顯低估。

但另一方面,主要由科技、成長股構成的恆生科技和創業板指數,則已回落到了 22 年初的 6-7 折。其中恆生科技已接近去年 3 月的低點,創業版指則更是跌破了去年低點。

從估值角度,恆生科技和創業板的 TTM PE 估值都已比 22 年 3 月和 10 月大底時更低。以恆科指數爲例,當前的 PE 估值僅爲 25x,5 年歷史分位數僅 1%,比去年兩個大底 33x 的 PE 還要再低近 1/4。可以說,市場對恆科成分股的定價,已經比去年中美關系最劍拔弩張、和防疫壓力最大的兩個時期還要悲觀。

至於恆生綜指、上證、深證主板的估值相比 2022 年內的低點實際有不小的修復 ,上證指數的 PE 分位數回到了 48%,恆生指數的 PE 分位也從 0% 上升到 10%,因此大盤整體估值是反映了(未必充分)放开後情緒和經濟的改善。

對應到具體的行業,互聯網和電新&光伏,這幾個分別佔據恆科和創業板最大權重的行業在本輪回調中跌幅普遍最大,也是對應指數顯著跑輸的根本原因。而許多高市值、低估值、高股息的大盤股則在 “中特估” 的熱潮下,在今年有不小的上漲,

概括來看,除了由 “生成式 AI” 拉動的 TMT 題材性投資外,中國股市目前明顯更偏好估值低且格局穩定的 “價值股”,而對雖有成長性,但格局不清晰的公司有較高的估值折價。換言之,市場過分厭惡風險,而選擇去抱團確定性。

2、國內業績好卻殺估值、美國則業績差卻拉估值?

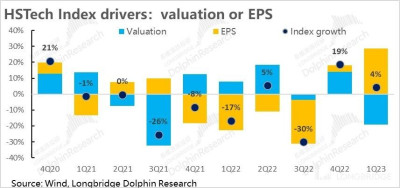

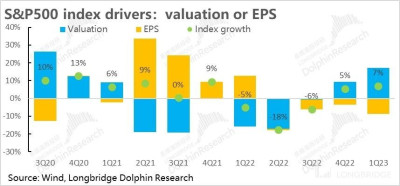

而跨市場來看,美國股市近期大盤指數和整體估值都有明顯的拉升,標普 500 的 TTM PE 倍數已超 24x,納斯達克指數的 PE 倍數更是高達 37x,PE 分位數已從去年 10 月的 12%,拉升到了 56%。且美股的納斯達克指數漲幅雖更高,是完全由估值拉升驅動,盈利(EPS)在一季度實際是下滑的。

而恆科成分公司一季度股價表現不佳的完全是因爲嚴重的殺估值(拖累指數下行 20%),業績(EPS)卻實際是明顯增長的。

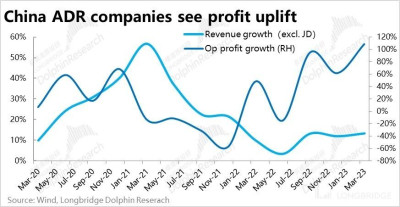

微觀層面,從海豚君覆蓋的包括電商、娛樂、社服、新能源汽車行業在內的 20 家中概公司,23 年一季度整體的經營利潤同比增長幅度接近 120%,爲 3 年以來的最高值。即便去年基數較低,但無可否認中概公司正處於利潤快速修復周期當中。

可見由於美國經濟尚未出現衰退跡象,且生成式 Ai 浪潮大幅拉升科技股熱度的情況下,美股市場情緒是相當高漲的,似乎並不擔心後續業績進一步惡化的風險。而中國資產,特別是互聯網、電新、消費等行業,則對部分公司不俗的一、二季度業績視而不見,過分注重了國內經濟的(暫時)低迷現狀。

3、美股太香,中概再遭外資拋棄?

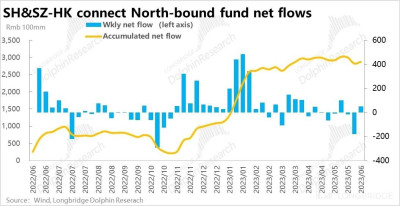

由於中美股市顯著的一冷一熱,逐利的全球資金也再度回流美國。而反映到國內市場就體現爲外資的流出。從滬深港通的南北向資金流動來看,在 2022 年 11 月到 2023 年 1 月,北向資金大幅流入 A 股近 800 億後,2 月开始資金又开始躊躇不決,不再顯著流入(但也沒流出),進入了盤整期。

但實際從中長期趨勢來看,北向資金自 17 年來一直在持續加倉 A 股,平均每月流入資金約 210 億元。不進即退,這仍表明離岸資金對國內資產的興趣在現在下滑。

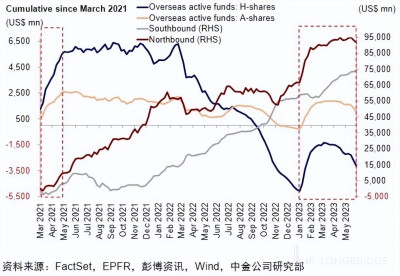

考慮到南北向資金中有部分港資和離岸中資機構,可能會讓我們高估外資對國內資產的樂觀程度。根據中金統計的海外主動基金的資金流向來看,從 3 月的高點到 5 月底,純海外資金流出 A 股約 100 億美金,流出港股則達 150 億美元左右。粗略來看,兩 A/H 兩地市場都回吐了外資從 22 年 10 月大底後流入資金的一半。

即純外資再度明顯流出國內股市,且即便算上去年 10 月以來的大幅流入,外資對港股的淨頭寸縱向對比也仍在相當低的點位上。

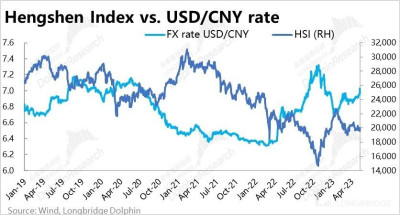

而反映海外資金對中國資產偏好的另一個指標--美元兌人民幣的匯率近期也再度從 6.8 的低點攀升超過 7.1,匯率同樣表明,海外資金對國內資產的偏好又回落到偏低的水平。

由於恆科成分股等離岸資產,業績按人民幣確認,定價則按美元計算,即便公司基本面毫無改變,因此,人民幣貶值本身就可能導致中國資產價格的回調,從而進一步促進港股等離岸資產的下跌。

但實際情況並非簡單的一一對應,例如恆生指數從 2Q21 到 3Q22 期間就和美元匯率是同向走勢,在一同下跌。而近幾日雖然人民幣匯率下行,但港股卻連續小幅上漲。關注匯率波動背後的根本原因,才能讀懂其和股市間的聯系。

簡單來說,影響匯率的資金可分爲貿易相關,和資本流動相關。前者我們不做討論,而資本流動和匯率間的聯系也有兩種看待角度,

1)首先,如果是一國的經濟前景惡化而導致的匯率下降,這種情況下權益市場表現大概率是和匯率一同向下。經濟前景不佳,那么企業的盈利前景也不會好,權益市場回報不好;同時爲了刺激經濟該國利率也有下調壓力,固收市場回報率也下降趨勢。因此資本外流,導致匯率下調。

2)但一國的貨幣政策和匯率也能反向影響該國的經濟前景。若一國主動下調利率或者匯率,那么前者能刺激國內經濟獲利、後者能提高出口競爭力,反會利好該國企業業績,此種情況下,即便匯率降,股市反可能上漲。

4、當前市場偏好比 20 年初的低谷和 21 年中的頂峰更極端

用市盈率的倒數(即利潤/資產價值)可簡單粗暴的理解定價爲有風險的股權資產的年回報率(對我付出的價格,每年能給我帶來多少盈利),而 10 年期國債收益率則對應的就是無風險資產的回報率。

這二者的差值(後續稱作股債回報差),本質上就是市場要求的股權資產對無風險資產的溢價,價差越高說明市場要股權資產給出更高回報才算可以,相當於差價越高,風險偏好約低。

由上圖可見,2020 年 3-4 月,全球市場因爲新冠的首次流行,都出現了對風險極度厭惡的極值。而隨後在2021 年的全球大牛市中,股債回報差一路下行,納斯達克最低突破了 0%,而恆生科技指數的股債差一度接近-2%。

而日前,股債差長期爲負值的恆科指數,當前卻是四個股指中最高的。並且同期美債收益率已從 21 年底 1.3% 大幅上漲到目前 3.8% 左右,即便如此股債差還創出新高,可見市場對恆科指數風險偏好極低。

美股市場同樣出現了對權益資產極端的風險偏好。標普 500 和納斯達克指數的股債收益差都已達到近幾年的新低。其中納指的股債差更是已超過-1%,甚至比 21 年大牛市頂點時還要更低。

美股和中概近期都進入了極端的風險偏好區間,港股經常性無論公司業績好壞,股價都是跌多漲少。而美股則是頂着高息和經濟可能惡化的風險,一路高歌猛進。

5、小結 -- 壓得越低,彈得越高?

簡單來說,海豚君上述的分析只爲了得出一個並不復雜,但可能被忽視的結論:中國資產尤其是恆生科技和創業板,市場對其定價展現的悲觀程度已經超出去年的兩個歷史大底。

估值上,中國的恆生科技和創業板整體 PE 倍數都已比去年兩個大底時更低。資金流動性上,外資又再度顯著流出中國;美元兌人民幣也再度從 6.8 的低點升值到 7.1以上。風險偏好上,集合了中國衆多科技公司,原先隱含風險偏好一直最高的恆生科技,目前甚至已比大盤風格的 A 股和標普 500 更低,且是 A 港美三地市場中最低的。

一個同樣簡單的邏輯:即便我們難以判斷經濟基本面的拐點何時能到來,但當一個市場的估值、流動性和風險偏好都走到極端低點時,任何情緒、政策或數據上邊際乃至輕微的好轉,都有很大的可能釋放被嚴重壓制的估值和風險偏好。

換言之,哪怕在經濟實質性的好轉前,邊際不斷累積的利好,就足以促使市場先於基本面反轉。且因爲估值和情緒夠低,向上的彈性也不會小。而中國資產、特別是恆科指數正處在這個勝率夠高、賠率也不錯的節點上,而代價更多是需要等待的時間。

二、反轉前夕(正當時),投資策略該怎么選

那么在基本面反轉後置,而情緒和估值反轉先行的邏輯下,對於中概資產的投資邏輯該怎么選?首先從上述的分析可見,港股的恆生科技和 A 股創業板當前的性價比極高,投資這兩個指數的跟蹤基金大概率就能有不錯的受益,而若要精選具體標的和投資策略,海豚君認爲主要有兩個方向:

1、不敗策略:低估值且沒硬傷的 “價值投資”

穩健的投資策略是,仍優選估值足夠有性價比,同時公司自身基本面沒有硬傷,沒有讓市場看不清未來前景的重大隱憂,業績也處在改善期,或者至少是平穩期。這種類型的公司,即便後續 beta 層面沒有顯著改善,憑借公司自身足夠低的估值和比較抗周期的業績也能做到 “向下有支撐,向上也有一定的空間 “

在這個邏輯下,海豚投研覆蓋的各行業中挑選出的公司包括:

1)電商板塊,海豚君先前持續推薦的唯品會符合估值夠低、業績也在改善期的標准。即便公司其實近期股價已有不俗的表現,但按海豚君的估算,剔除淨現金後唯品會的 PE 估值仍只有 7x-8x,估值對比同行來看還是偏低的。

基本面上,公司也受益於當前 “性價比” 消費浪潮和服飾、美妝等可選消費復蘇,用戶數和 GMV 都較去年开始改善,業績有望持續修復;且公司專注於特賣的細分板塊,也在一定程度上避免了電商巨頭間的越發激烈的內卷。

2)廣告和遊戲板塊:海豚君看好的價值股是騰訊,目前估值較低,基本面上分爲修復和成長兩條故事线 + 集團層面降本增效,對收入和利潤兩端均有改善預期。

修復故事上,支付、雲服務等疫情受損業務隨今年线下全面放开而有自然性修復;成長故事上,主要爲視頻號和遊戲。視頻號今年商業化开始起量,且直播電商开始收傭金,遊戲有政策解綁、行業供給改善以及自身產品的周期。集團層面的降本增效,主要體現爲:短期上,鵝系子公司提高自我造血的能力,減少低效投資,並加大騰訊生態內部的資源復用。長期上,騰訊作爲互聯網巨頭,有能力自研大模型,利用 AIGC 和 AGI 有望能夠對業務成本產生永久性的優化。

2、風險與回報並存,有望受益於 beta 改善的標的

而相比安全、更追求回報彈性的投資者而言,應當挑選公司自身素質夠硬,屬於經濟順周期,先前因爲情緒或宏觀因素拖累、即期業績較差、股價回調較多的標的。但後續一旦經濟改善,有望業績、估值雙擊,彈性更高的公司

1)電商板塊:我們首推的公司仍是拼多多,先前由於競爭加劇、四季度報不及預期和中概股整體估值回調的影響下,拼多多的股價從最高超 105 美元、最低下跌到不足 60 美元。但公司仍是電商板塊內最近成長優勢的平台,且據悉 Temu 周 GMV 規模已超 2 億美元,進展迅猛。

雖然公司近期股價已明顯回升至 79 美元左右,對應主站淨利潤 PE 也只略超 20x,因此若後續情緒和國內電商板塊有所改善,公司仍會是市場青睞的標的。

其余公司中,美團雖然在競爭格局上惡化的缺點,但估值也都已被打壓到相當低的水平,且屬於典型的可選消費、順周期公司, 後一旦消費復蘇,估值較低 + 行業復蘇有望抵消競爭的負面影響,至少有望向合理估值回歸。

乃至於阿裏、京東、中免等公司基本面有較大問題的公司,同樣也能受益於市場整體的情緒和估值修復,但中期前景太不清晰,還是要比較謹慎。

2)社服板塊:我們認爲股價有彈性,同時公司質地不差的是 BOSS 直聘。公司當前正受制於宏觀環境的波動,和客戶結構導致的雙重壓力(互聯網是 BOSS 直聘佔比最大的客戶行業,但現在互聯網不景氣),同時近期企業裁員、大學生找工作難的新聞也層出不窮。因此後續經濟周期回暖,招工需求回升

一句話總結,在當前情緒下,投資估值明顯偏低的中國企業是個勝率和賠率都不錯的選擇。要安全就選低估值且抗風險強的價值股,要彈性就選公司質地無大瑕疵的順周期公司。

但海豚君也要提醒的是,當前是在預期和估值修復的階段,而經濟能否顯著反轉還有待後續政策的支持。並且目前來看,國內經濟的核心支柱—地產產業大概率很難有像樣的反轉,因此對今年經濟反彈的力度並不能報過高的期望,海豚君能看到的仍只是修復而不是反轉。對個股的估值是看向中性合理修復,並不能走向樂觀。

<正文完>

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:選擇題又來了, 中概這次是黃金坑 or 埋人坑?

地址:https://www.breakthing.com/post/68581.html