來源:一號地產 ID:dichanyihao 作者:海哥

來源:一號地產 ID:dichanyihao 作者:海哥

一號說:讓債權人情何以堪

今年房企的年報都扎堆到最後一刻披露,一號君光看快訊就看得頭昏眼花。今年的財報季,就選禹洲集團作爲开篇吧。

31日禹洲集團(1628.HK)發布財報後,股價依舊一路走低,最後報收0.405港元每股,當日暴跌17.85%。值得慶幸的是,並沒有造成“股債雙殺”。

因爲禹洲的美元債已經跌無可跌了,報價絕大多數只有十幾塊,這個砍到腳脖子的價格,換做兄弟你還忍心再砍一刀嗎?

是年報數據很差嗎?好像並不是。

叩問:土儲爲何比合理值多200萬平?

禹洲集團的土地儲備數據,一號君去年就發文質疑過,今年看到年報,依舊是黑人問號臉……這次簡單點,僅取2020年年報和2021年年報數據原文進行分析。

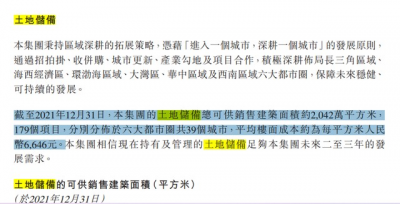

2020年年報顯示:“截至2020年12月31日,本集團的土地儲備總可供銷售建築面積約2,310萬平方米,177個項目,分別分布於六大都市圈共38個城市,平均樓面成本約爲每平方米人民幣6,876元。”

2021年年報顯示:“截至2021年12月31日,本集團的土地儲備總可供銷售建築面積約2,042萬平方米,179個項目,分別分布於六大都市圈共39個城市,平均樓面成本約爲每平方米人民幣6,646元。”

上述年報的數據表述,原文復制,連一個標點符號都沒動。摘錄一下的話,就是2020年底,禹洲集團有2310萬平米可供銷售建築面積,而到了2021年底,禹洲集團還有2042萬平米可供銷售面積。

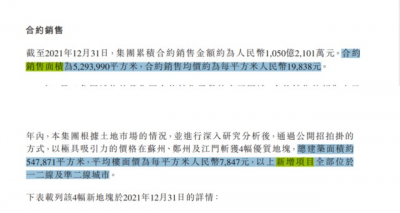

那么2021年分別銷售了多少面積、新增了多少面積呢?通過禹洲集團的財報,我們發現,截至2021年底禹洲集團“累積合約銷售金額約爲人民幣1,050億2,101萬元。合約銷售面積爲5,293,990平方米。”

新增土地的話,“通過公开招拍掛的方式,以極具吸引力的價格在蘇州、鄭州及江門斬獲4幅優質地塊,總建築面積約547,871平方米”。

也就是說,禹洲集團2021年累計銷售529.4萬平米,而同期新增總建築面積僅爲54.79萬平米。即使新增土儲100%算作可供銷售面積,去年全年的可供銷售面積也是淨消耗474萬平米。

根據2020年底的結余數據,即可供銷售面積2310萬平米,到2021年底合理的剩余可供銷售面積應該僅剩1836萬平米。

那么2021年的年報中,又哪裏來的2042萬平米可供銷售面積呢?並且:

與合理值竟然相差了200萬平米!

顯然,禹洲集團的財務報表的數據很難形成邏輯自洽。

或許有人會問,有可能是通過收並購,或者舊改轉化嗎?如果真有這好事,禹洲集團恐怕早就官宣了。

業績暴增是“幻象”:公允價值佔淨利潤56%

再來看禹洲集團的財報業績,一號君一看,簡直好到亮瞎眼。在一衆房企財報難產、業績哭慘的情況下,禹洲集團2021年財報絕對是最亮眼的,沒有之一,不接受反駁。

年報數據顯示,禹洲集團2021年實現收入270.71億元,同比上升160.01%;毛利約40.61億元,同比增長746.12%,毛利率爲15%;淨利潤12.83億元,同比上升462.15%,歸母淨利潤8.62億元,同比增長636.88%。

延續了高紅分風格的禹洲集團,面對如此“高增長”的業績數據,今年卻並沒有分紅派息。

要知道2019年禹洲集團就派息18.21億元,當年歸母淨利潤才34.95億元,派息率高達52%。2020年年報歸母淨利潤才1.17億,2020年及2021年中期累計派息卻高達15.918億元。

面對如此豪橫的分紅方案,怪不得曾有媒體稱:

這是大股東要“榨幹”上市公司

禹洲集團之所以業績能有如此高增長,並不在於2021年的經營面有多優秀,實在是2020年的年報太拉胯,去年初禹洲集團2020年業績報告一出,市場譁然,營收腰斬、淨利潤更是大降94%等等。

一號君統計了禹洲集團2018年至2021年的年報數據,相較於2018年、2019年的財務數據,發現禹洲集團2021年的業績並不耀眼,反而相當平庸。

以2019年的數據爲基數,禹洲集團2021年的營收同比僅增16%,但毛利潤、淨利潤和歸母淨利潤同比分別下滑33%、68%、75%,可以說增收卻少利。

這也是禹洲集團發布年報當日,股價反而大幅下跌的原因。

此外,年報顯示,2021年禹洲集團的投資物業公允值收益淨額爲7.18億元,較2020年的3.87億元增加了85.5%,且佔整體淨利潤的56%。

衆所周知,公允價值變動收益只是紙面財富,並不產生現金流,換言之,2021年禹洲集團的12.83億淨利潤裏,竟然:

超過一半都是沒有現金流的紙面財富

那么投資性物業的公允價值變動是否合理呢?我們不妨看幾組數據。

在禹洲集團的財報當中,投資性物業作爲非流動資產,2021年的作價是159.72億元,2020年是146.28億元;其獲取收益的主要途徑是租金收入,這個數據2021年是3.03億元,2020年是2.61億元。

從中可以看出,禹洲集團持有的投資性物業,2021年與2020年相比,規模和租金收益也僅僅是微增,均在10%左右,公允價值的變動卻同比大增了85%!

難道是2021年那些投資性物業資產價格大漲了?顯然這與我們常識的認知並不相符。

財務狀況惡化:債務違約、現金難覆短債

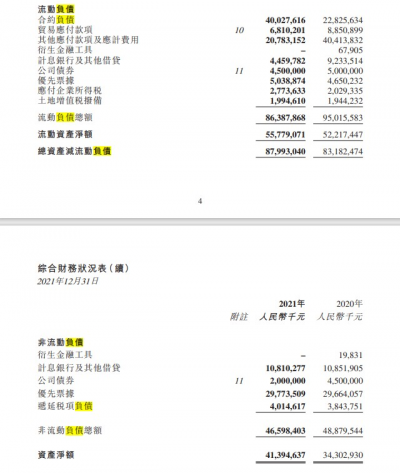

最後,我們來看看禹洲集團的財務穩健性。從禹洲集團的年報數據看,2021年其總有息負債是減少了11.5%至565.8億元,同時總資產上升了20.67%,從343億元增至413.9億元。

與此同時,禹洲集團的“三道紅线”全面達標,其中淨負債率94.4%、剔除預售款後的資產負債率69.2%,現金短債比約爲1.25。

看着仍然很優秀對不對?具體來拆解一下。總有息負債的減少,主要得益於公司債券的償還,減少了30億元,計息銀行及其他借貸減少了47.3億元,優先票據反而增加了4億元。

事實上,2021年總有息負債的降低既是主動,也是被迫的,一方面融資渠道受阻,新增融資很難獲得;另一方面,債務到期,剛性償還,特別是有抵押物的銀行融資。所以這是一次迫不得已的降槓杆。

同時,爲了應對到期債務,禹洲集團不得不動用自有資金償還,這也使得其在手現金較上一年度大幅減少。年報顯示,其不受限的現金及現金等價物未143.77億元,較2020年底的235.86億元淨減少了92億元。

而禹洲集團未來一年內到期債務爲139.99億元,這還沒算今年年內到期的35.42億元應付款。

因此,禹洲集團截至去年底不受限制在手現金勉強能覆蓋一年內到期債務,但要顧及年內需要償付的應付款的話,恐怕:

缺口就很大了

至於負債率的下降,很大程度上要得益於禹洲集團少數股東權益大幅增加,做大了總資產和淨資產規模。年報數據顯示,2019年至2021年的少數股東權益分別爲58.24億元、96.73億元、152.78億元,同比分別增加199.65%、66.08%、57%,同期母公司權益的增幅僅爲17.53%、7.54%、6%。

這么分析下來的話,禹洲集團的業績質量就顯而易見了,並不像年報所描述的那么優秀。

最具諷刺的是,盡管年報中的禹洲集團是營利雙收,但現實中的禹洲卻是連債務利息都無法償還了。

年報顯示:“於報告期後,本集團未能支付已發行優先票據的利息合共69,250,000美元(約人民幣 437,756,000元)。根據優先票據協議的條款及條件,未付息已導致發生違約事件並將觸發所有其他優先票據之交叉違約。”

因此,優先票據持有人有權要求立即償還未償還本金額。而禹洲集團方面除了打算出售附屬公司或嘗試繼續融資外,還不排除將對境外債進行債務重組。未來的禹洲集團仍然充滿了不確定性。

- 禹洲集團(01628)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:禹洲集團:土儲比合理值多200萬平,公允價值佔淨利潤56%

地址:https://www.breakthing.com/post/6861.html