摘要:2年巨虧659.3億元(歡迎關注閨蜜財經)

撰文|蜜姐

這是@閨蜜財經的第1301篇原創

本周又有2家房企進入退市名單,上周是4家(詳見:上市房企“保殼”战 )。

6月13日,曾經的千億房企陽光城發公告,稱收到退市告知書,即將“下线”。13.75萬名股東不得不認賭服輸......

一天後,宋都股份也收到了退市事先告知書。盡管前不久,它曾起訴招商銀行劃扣3.23億元質押存單,但也未能扭轉局面。

而另一家沉寂已久的龍頭房企融創中國,終於傳來好消息:清盤程序已被終止!境外債重組有了新進展。

這一回,孫宏斌還能再次上演絕地翻身嗎?

01

2200萬美元及利息難倒“英雄漢”10個月。

近年來房企們的沉浮,尤其是個別龍頭房企陷入債務困境,讓我們真實感受到了什么叫“一分錢難倒英雄漢”。融創也不例外。

6月14日,融創發公告稱,我國香港高等法院已頒令撤銷呈請,截至2023年6月13日,呈請已被撤銷,及針對公司的清盤程序已被終止。

一家上市公司的公告,在文中用了“欣然宣布”來表達自己的高興之情。

2022年9月,一個陌生的名字“陳淮軍”出現在各大財經頭版中,他因持有融創優先票據(涉及本金2200萬美元及應計利息)對其提出清盤呈請。

歷時近10個月,融創終於暫時擺脫了這一麻煩。

錢還得還。

02

2年巨虧659.3億元,融創到底欠了多少錢?

狂飆猛進的龍頭房企中,融創絕對算到上是典型代表之一。

2015年,融創的營收230億元,僅3年破千億大關,2018年達1247億元。2020年進一步飆升至2306億元。

然後,“人有多大膽,地有多大產”的神話終究是有破碎的一天。

盡管財大氣粗的融創堅持的時間更久一些,2021年也遭遇了危機。

2021年上半年,融創約百億元抄底“廣西地產一哥”彰泰集團。下半年畫風突變,賣了持有的部分貝殼股權、配售公司及融創服務股份.....

值得關注的是,2021年融創的土地儲備居然有增無減。

2021年底,融創中國新增土地儲備1,774萬平方米,新增權益貨值約1,944億元,其連同合營及聯營公司的權益土地儲備約爲1.6億平方米。

樓市調控、房地產下行周期、疫情等因素衝擊下,融創2021年預虧383億元,扛不住了。

2022年5月,官宣暴雷:4筆美元優先票據利息支付逾期。此外,截至2022年5月12日,融創2023年10月票據的未償還本金爲7.41億美元。

2022年報披露,截至2022年底,融創的負債情況如下:

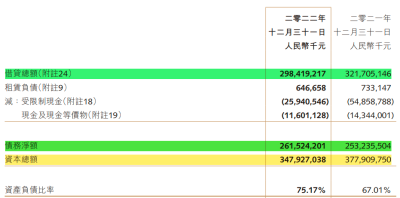

借貸總額約爲2,984.2億元,比2021年減少約232.9億元;

連同合營及聯營公司的借貸總額約爲4,042.5億元,比2021年減少約641.7億元;

流動和非流動借貸分別約爲2,534.8億元和449.4億元;

流動負債淨額約爲960.7億元;

到期未償付借貸約爲808.9億元,導致非流動借貸約855.0億元可能被要求提前還款。

同期,融創的現金余額(包括現金及現金等價物及受限制現金)約爲375.4億元,流動性緊張的困境可見一斑

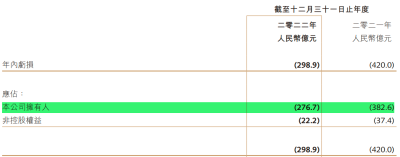

加之2021、2022年,融創分別淨虧382.6億元和276.7億元,還債壓力可想而知。

不過,融創還是有不錯的家底,截至2022年底,其資本總額仍有3479.3億元,資產總額約爲10,901.7億元。

03

讓步,爭取還錢的時間和空間。

好在孫宏斌和融創並未躺平。

2022年報顯示,融創成功完成了境內公开市場債券重組計劃;境內貸款達成貸款展期本金合計約181.7億元。以及繼續尋求新融資和資產處置等。

更加棘手的是境外債務重組。

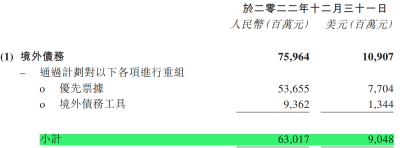

融創要解決的是本金爲90.48億美元(約630.17億元人民幣)的現有優先票據及其他境外債務工具。

其中,包括本金約爲77.04億美元(約536.55億元人民幣)的優先票據及本金約爲13.44億美元(約93.62億元人民幣)的境外債務工具。

6月13日,融創發公告稱,其境外債務重組取得新進展,持有現有債務未償付本金總額約87%的同意債權人,已加入重組支持協議。

據公告披露,融創的境外債重組主要涉及4種方式:發行可轉換債券、發行強制可轉換債券、擬出售融創服務股份、控股股東貸款轉換爲股權等。

推動境外債務重組的背後是融創再次讓步:

1、 擬上調強制可轉換債券的最高限額,由17.5億美元增加至最高22億美元,強制可轉換債券頭部轉換價格爲6港元,最低轉換價格爲4港元;

2、 更大的誠意來自於出售融創服務的股份,最多出售其約4.49億股份,相當於已發行融創服務股份總數的14.7%,融創服務的最低換股價格也由每股17港元降爲13.5港元;

3、2021年11月,融創控股股東、董事會主席孫宏斌將其自有資金4.5億美元(約爲31.34億元人民幣)提供給融創使用(無息借款形式),爲支持融創債務重組和降槓杆,控股股東同意將這筆貸款轉換爲股權。

盡管再次讓步,值得注意的是,融創及融創服務的股權抵債定價,相比目前它們不到3港元每股的價格來看,都有較高溢價。

一方面,一定的讓步顯示了融創的誠意;另一方面,較高的轉股價格,也進一步讓債權人加深了與自己的綁定關系。

當然,重要的是,孫宏斌依然掌握着融創和融創服務的控制權。

據公告顯示,融創要解決的既期借貸償還金額約爲2,197.25億元,其中境外債務本金合計約109.07美元(約爲759.64億元),境內債1,437.61億元。

按照2022年報所言,融創的境內債已完成重組;如境外債也順利完成重組,如其宣稱的“力爭在今年內完成境外債務重組的必要法律程序”,那么融創還有希望涉險過關。

截至今年5月底,年內融創累計實現合同銷售金額約451.2億元,相比去年同期的987.8億元,銷售端壓力頗大。大行情如此,難是肯定的。

大多數時候,大家如此關注房企債務,更多是關心付出了六個錢包的房子何時能交付......

2022年底,融創完成了超18萬戶房屋交付,但其連同合營及聯營公司开發的物業項目還有共計890個,總土地儲備面積約爲2.18億平方米,權益土地儲備面積約爲1.3億平方米。

活下去、保交樓,希望孫宏斌和融創這次也能上演絕地翻身吧。

本文未注明數據均來自於融創中國財報,特此說明和感謝!文章僅供討論分析,不構成投資建議。

版權聲明:本文系閨蜜財經創作,未經授權,禁止轉載!如需轉載,請獲取授權。另,授權轉載時還請在文初注明出處和作者,謝謝!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:已獲87%債權人支持!融創和孫宏斌,能絕地逢生嗎?

地址:https://www.breakthing.com/post/68943.html