文 / IPO日報 吳鳴洲 李昕

俗話說,“人喫五谷雜糧,哪有不生病的”,看病喫藥逐漸成爲人們日常生活中難以避免的內容。然而,我國醫藥市場一度被跨國企業所壟斷。

近幾年,“國產替代”的需求進一步催化了我國本土藥企的發展,部分藥企也紛紛衝刺IPO,試圖搶佔先發優勢。但上市之路似乎並沒有因此變得簡單。今年以來,華昊中天、碩華生命等多家藥企IPO折戟。而醫保改革、集中採購等政策的施行,對企業是否具備過硬的研發和生產實力提出了更高的要求。

近期,長風藥業股份有限公司(下稱“長風藥業”)遞交IPO申請,擬於科創板上市。但尚未扭虧、依賴單一產品以及未來利潤增長乏力等問題,都讓其最終能否成功上市充滿疑問。

扭虧之路漫漫

近些年來,由於吸煙、空氣污染等風險因素的增加和人口老齡化趨勢,我國呼吸系統疾病高發。根據《柳葉刀》披露的數據,慢性呼吸系統疾病已成爲國內僅次於糖尿病和心血管疾病的第三大類慢性病。

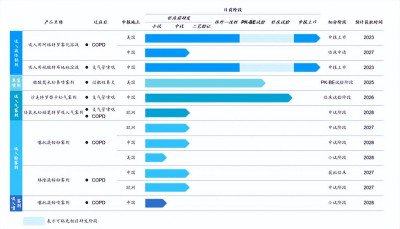

長風藥業主要進行呼吸系統疾病領域藥物的研發、生產和銷售,目前已在哮喘、慢性阻塞性肺病(COPD)、過敏性鼻炎等多個治療領域構建了相關吸入制劑研發管线。

據悉,吸入療法是指將藥物制成氣霧顆粒或幹粉顆粒的形式,以吸入氣道和肺內的方式治療哮喘、COPD等呼吸道疾病的一種治療方法。吸入給藥具備起效快、副作用少等優勢。2017年-2021年,我國呼吸系統疾病吸入制劑市場規模從125億元增長到195億元,年復合增長率爲11.7%。

與口服制劑等普通制劑相比,吸入制劑屬於藥械組合產品,具有較高的研發、臨牀及生產壁壘,且受制於國內企業开展吸入制劑藥物研發時間較短、原研產品存在專利保護等因素,我國吸入藥物市場曾長期被跨國藥企所壟斷。

2021年,全球銷售額達10億美元以上的吸入制劑產品有5個,優勢公司主要集中在葛蘭素史克、阿斯利康和勃林格殷格翰等大型跨國藥企。

不過近年來,隨着各個原研藥物相繼專利過期,具有一定研發能力的國內企業投入开發吸入制劑,並且在我國醫保改革、集中採購的趨勢推動下,國產吸入制劑未來有望以價格優勢獲取一定市場空間,實現“進口替代”。

2020年-2022年度(下稱“報告期”),長風藥業營業收入分別爲485.88萬元、4198.57萬元、34912.68萬元,復合增長率達747.67%,增速迅猛。

雖然營收增速較快,但長風藥業目前尚未扭虧。報告期內,公司歸母淨利潤分別爲-4.05億元、-1.32億元、-0.49億元。截至報告期末,公司累計未分配利潤爲-8.58億元。

並且結合招股書來看,公司距離扭虧爲盈似乎還有很長一段路要走。

依賴單一產品

從目前的產品結構來看,公司存在依賴單一產品的風險。

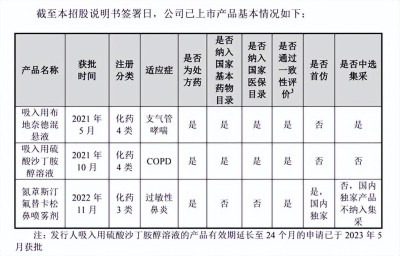

截至招股書籤署日,公司擁有已上市產品3個,主要在研產品12個,其他在研產品19個。但具體來看,目前只有吸入用布地奈德混懸液這一款產品已經實現商業化銷售,其他產品均處於商業化培育或在研階段。

報告期內,公司主營收入由技術服務、銷售商品收入構成,而吸入用布地奈德混懸液可謂是是公司創收的主要“功臣”。2021年度及2022年度,公司依靠該產品實現2983.18萬元、3.36億元的銷售收入,佔主營收入的比例高達71.05%、96.22%。

而其他兩項已獲批上市的產品中,氮䓬斯汀氟替卡松鼻噴霧劑尚未進入國家醫保目錄,主要以院外DTP藥房銷售爲主。2022年度,該產品僅爲公司貢獻收入41.63萬元。

而另一款產品吸入用硫酸沙丁胺醇溶液,仍處於有效期考察期間,尚未進行商業化生產及銷售。值得一提的是,公司該產品於2021年10月獲批,但由於晚於集採遴選時點,故未能參與第四批國家採集,而此輪集採周期爲3年。

另外,集採壓力下,公司目前唯一實現商業化的吸入用布地奈德混懸液的售價大幅下降。這一情形對公司下一步發展提出了更加嚴峻的考驗。

吸入用布地奈德混懸液是當前醫院治療支氣管哮喘的主要藥物,原研產品由阿斯利康研發。根據阿斯利康年報,其原研產品普米克令舒2021年全球銷售額爲9.6億美元。

2020年之前,我國布地奈德藥物市場由原研廠商阿斯利康主導。2020年後,國產廠商仿制藥產品的陸續獲批,在一定程度上改變了國內市場的競爭格局,逐步實現了進口替代。

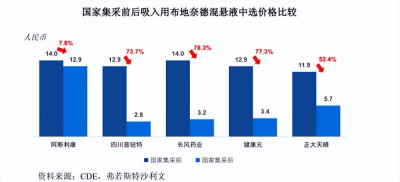

2021年6月,吸入用布地奈德混懸液被納入第五批全國藥品集中採購目錄,原研廠商阿斯利康產品落選。本次集採中選企業分別爲四川普銳特、長風藥業、健康元和正大天晴,集採周期爲3年。

長風藥業生產的吸入用布地奈德混懸液於2021年5月獲批上市,並於2021年6月被納入集採。雖然進入集採目錄之後,產品的銷售進程被大大加快,但公司似乎爲此也付出了不小的代價。

根據公开資料,國家集採後,中選企業的吸入用布地奈德混懸液價格降幅均超過50%。長風藥業的該產品價格由14.0元下降至3.2元,降幅達到78.3%,是此次集採中降價幅度最大的企業。

另外,雖然進入集採行列之後,醫院需要完成對中選產品的承諾採購量,但這並不意味着可以“高枕無憂”了。

由於實際採購量可能會存在一定差異,所以中選企業的市場份額在實際執行中無法保證。因此公司產品未來仍可能出現銷量下滑,或被替代品種擠佔市場份額的情形。

何去何從?

在一定程度上,集採確實會對行業的利潤空間造成一定擠壓。

公司報告期內的毛利率分別爲46.17%、52.90%及76.63%,同行業可比上市公司綜合毛利率均值分別爲78.31%、83.80%及78.30%。公司毛利率水平顯著提升,且逐漸接近同行均值。2022年毛利率顯著提升,公司稱是吸入用布地奈德混懸液的銷售及生產規模上升,單位生產成本下降所致。 如此看來,集採帶來的優勢初顯。

但是從長遠來看,公司未來的利潤增長或許有限。

以其他加入集採的企業爲例,有兩類企業能夠對抗集採的壓力。

一類是瞄准創新藥賽道的企業。例如從研發抗高血壓藥到挺進腫瘤藥賽道的艾力斯(688578)。艾力斯在2022年實現營收7.91億元,同比增長49.21%;淨利潤爲1.31億元,同比增長614.22%。

艾力斯之所以能在集採政策實施後,依然實現營收、淨利同步增長,主要是因爲創新藥能夠在一定程度上避开集採,通過研發與創新,保持較大的利潤空間以及競爭力。

另一類則是規模較大的企業。當帶量採購進一步“提速擴面”,行業有望進一步向頭部內資企業集中。因此對於一些規模較大的企業來說,意味着一定的“利好”信號。

規模較大的企業通常擁有較爲豐富的藥品品類,被納入集採的產品帶來的影響,在一定程度上能夠被中和掉。並且企業能夠借助集採,省下大量的營銷推廣時間和費用,實現市場佔有率的快速提升,從而對衝集採對於產品利潤空間的擠壓。

但長風藥業目前並不屬於這兩類公司。

此外,IPO日報還發現,公司在招股書中對同行可比上市公司的選擇標准並不統一。

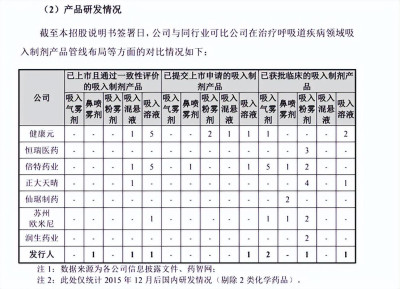

根據招股書,在對比同行業經營情況時,公司選用上海誼衆、微芯生物、艾力斯及百奧泰這4家公司進行對比;而就產品研發情況進行比對時,公司另外選取健康元、恆瑞醫藥等7家不同的公司進行對比。

據公司稱,這是由於上海誼衆等公司的產品結構、主要產品商業化進度與自身相似;而健康元、恆瑞醫藥所處細分行業、在研管线布局與公司較爲一致,遂具有可比性。

奇怪的是,當對綜合毛利率進行對比時,公司在上述提及的11家公司中,去除了恆瑞醫藥、倍特醫藥、正大天晴、蘇州歐米尼和潤生藥業的毛利率數據,並額外增加了中國生物制藥的毛利率數據,最終選取了7家公司的毛利率水平進行比較,並得出行業綜合毛利率均值。

如果按照公司前一種選擇可比公司的方式,將上述企業的毛利率水平分开進行對比的話,公司的情況似乎並不樂觀。

就上海誼衆、艾力斯、微芯生物、百奧泰這四家公司而言,主要以生產創新藥或生物藥爲主,產品未涉及全國集中採購,故整體毛利率基本都在90%以上。

而據長風藥業招股書來看,公司多個已上市產品和主要在研產品屬於“臨牀需求大、價格高的專利到期或即將到期仿制藥”。

與創新和研發能力較強、主營創新藥的企業相比,公司目前的毛利率水平存在較大差距。隨着集採在品種、區域上的不斷擴大,國內仿制藥價格高昂的狀態正逐步被打破,未來公司的利潤空間可能會被進一步擠壓。

另外,健康元、恆瑞醫藥、中國生物制藥和仙琚制藥這四家都爲綜合性制藥企業,藥品品類較多,雖然整體毛利率較低,但能夠在一定程度上對衝集採帶來的降價壓力。

然而,公司目前多款產品仍處於研發進程中,何時能夠形成規模效應還很難說,而這也使得公司未來的發展更加充滿未知。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:依賴單一產品!集採壓力巨大!長風藥業扭虧路漫漫

地址:https://www.breakthing.com/post/69261.html