#美兩銀行灰飛煙滅#

5月份包括硅谷銀行在內的美國三家區域性銀行倒閉事件揭示了經營不善銀行的巨大風險,但同時也意味着有什么機遇呢?

“美國的銀行體系是健康且有韌性的 --- 鮑威爾6月21日‘半年度貨幣政策證詞’”

01

—

6月21日在美聯儲主席鮑威爾面向國會半年度貨幣政策的證詞中,除了常規關於宏觀經濟和貨幣政策的論述外,特別有一段提到了美國銀行業的穩定性和健康度。

這源自於三月份美國包括硅谷銀行在內的三家區域性銀行的倒閉。

硅谷銀行可能大家會有些陌生,但在事件發生前,其資產規模也是美國第十六大銀行。類比到國內,資產規模排名類似的銀行會是上海銀行這樣的頭部城商行,試想,假設上海銀行發生類似的擠兌倒閉事件將產生什么影響!

美聯儲連續的加息行爲直接引爆了部分存款不均衡而貸款固定利率佔比較高的銀行。也就是說,這些銀行未能在前期低利率的環境下,預料到超預期加息對其存款出逃或資產估值的負面影響。

02

—

雖然美國在絕大多數行業的集中度都遠超中國,這與市場成熟度有一定關系,但銀行業卻是個少有的例外,美國銀行業的行業格局整體較爲分散。

在中國(甚至下沉至縣城村鎮),國有五大銀行的網點隨處可見;而在美國則是另外一種截然不同的景象。美國的大型商業銀行(如美國銀行、摩根大通、花旗等)在很多國內小城市都沒有網點或ATM,這些地區最常見的反而是區域性中小銀行,而這些地區性銀行則成爲美國小城市私營經濟運行以及居民銀行服務的重要提供者。

究其原因,主要源自於美國較爲松散的聯邦制,各州區域自主性及靈活性較強,歷史上出於地方稅收考慮,各州大多會設置針對外州銀行經營的門檻,這種區域保護政策爲地區性銀行提供了較爲友好的生存環境。

而後來,美國每一次經濟金融危機也都伴隨着大銀行集中度的進一步提升以及部分小銀行的退出,當然這是後話。

中國銀行總數爲4602家,與美國的4708家商業銀行數量相當,然而中國銀行業總資產是美國的1.5倍之多。

同時中國的四大國有銀行總資產規模佔中國銀行總資產的38%。而美國幾家頭部銀行,摩根大通、花旗、富國銀行、美國銀行約爲77萬億,佔比同樣約爲38.5%。這意味着美國腰尾部的銀行數量更多,規模更小。

這自然與中美經濟的發展特點不一致有關,由於房地產在中國經濟中的重要作用以及房地產超強的貨幣創造作用,雖然GDP仍舊低於美國,但中國銀行業總資產卻高於美國。

缺少類似中國房地產的超強銀行資產創造能力,美國的中小銀行需要更加積極的尋找細分市場,無論是區域還是行業,都需要差異化的競爭策略。

但是過於集中的客戶畫像意味着風險分散能力的減弱,同樣也埋下了隱患。

03

截至目前,美國區域銀行危機中有三家銀行因擠兌被接管;分別是硅谷銀行Silicon valley bank (SVB),第一共和(First Repulic, FRBC)以及籤名銀行(Signature Bank)。

這三家倒閉的銀行均具備以下共性特徵:

1.均位於三番或米國大灣區

2.主要服務於細分客群,如創業公司、私募基金或少數富裕階層

3.存款中未被FDIC(Federal Deposit Insurance Company)保險的部分佔比過高,且遠超銀行的短期流動性。

可見,當危機發生時,大家很容易使用同類項聯想的方式去猜測哪一個才是下一家將被擠兌倒閉的銀行,於是具有類似經營特徵的銀行就容易被儲戶提款,進而變成了預言的自我驗證。

同時,當存款人开始擔心存款安全時,首當其衝的便是那些未被FDIC保險所覆蓋的存款,當存款提取短時間內集中爆發,同時未被FDIC保險覆蓋的存款佔比過高時,銀行危機便爆發了。

但這次銀行危機和08年的情況不可同日而語,彼時由於加息周期中收入偏低的美國老百姓還不起房貸,引發系統性危機;而這次地區性銀行危機則是加息周期中個別客戶群體過於集中、管理經驗欠缺的銀行資產與負債未能匹配所致,例如存款(負債端)大部分是活期存款,而貸款(資產端)則大部分是固定利率的貸款,因此,在加息周期中,存款成本增加或者存款很容易出逃,而貸款收益則未享受到加息的紅利。

且在這次危機中,美國政府的處置方式,可以說是迅速堅決承諾了所有存款人的存款安全,從而避免了擠兌危機的進一步蔓延。

俗話說,危中有機,不可能所有的地區銀行都面臨實際的倒閉風險,所以在這場危機中大跌而最後存活下來的銀行都意味着後面的復蘇機會。

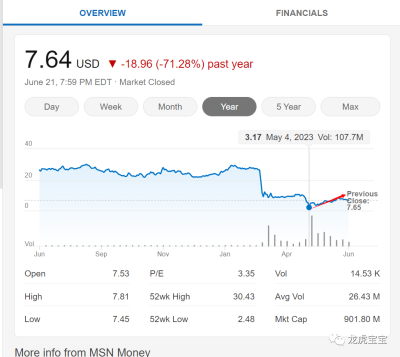

因此龍寶君關注到PacWest(PACW)這家在此次地區性銀行危機中跌幅超過90%的銀行。

與上述幾家倒閉的同行相似,這家銀行的主要業務位於美國大灣區,核心客群是私營企業主或者富裕階層,因此也可以說是正中槍口。

但這家銀行又呈現出與已倒閉銀行不一樣的特質:

1)未被FDIC保險覆蓋的存款佔比不算誇張

2)目前短期流動性足以覆蓋其未被FDIC保險的存款敞口

這部分得益於管理層在應對危機時迅速而堅決的行動,例如,

1)迅速執行了超過20億美金的貸款出售以增強流動性

2)管理層底部增持向市場顯示信心

3)獲取了同業及fdhl機構的流動性。

04

市場似乎也逐漸從前期的恐慌中走出,當PACW宣布超20億的貸款資產出售交易完成時,市場也以大漲回報了這個新聞。

任何事情都有兩面性,管理層堅決打折處置部分資產的方式雖然換取了目前急需的流動性。但是對其短期的账面盈利肯定有極大的負面影響,近期的資產出售,會帶來將近3億美金的減記虧損。

因此,短期視角來看,大的機會可能還未出現(畢竟短期的業績會由於資產減記大受影響)。但若這家銀行能夠最終走出風波,那么則意味着未來將會有超過10%的股息率,同時疊加潛在的復蘇反彈機會。

關於這家區域性銀行的後續發展,讓我們拭目以待。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美國地區性銀行危機下蕴含哪些機會

地址:https://www.breakthing.com/post/70830.html