啤酒行業傳統的量增邏輯遭遇瓶頸,高端啤酒市場破局在即

本文爲海豚投研原創文章,未經授權,不得轉載; 一起切磋全球資產投資觀點!

去年上半年華潤啤酒推出超高端系列啤酒 “醴”(定價 999 元,1 升裝 2 瓶),曾在啤酒行業引起不小的轟動,近日青島啤酒和百威啤酒也加入到千元級啤酒的競爭中。在長橋海豚君看來,千元級啤酒產品意義並非是在於拉動銷售業績,更類似於白酒品牌的操作,搶佔品牌制高點,爲下一步高端化競爭服務。

那么定價开始接近的高端白酒的啤酒究竟是門什么樣的生意?啤酒是人類最古老的酒精飲料,是水和茶在世界上消耗量排名第三的飲料,自二十世紀初傳入中國以來,啤酒便深受中國消費者歡迎。除了消費者,啤酒企業在二級市場上也頗受機構投資者喜歡,15 年嘉士伯公司入股重慶啤酒,復星集團董事長郭廣昌更是對青島啤酒情有獨鐘,2017 年花費 66 億元接盤青島啤酒港股。

可見,啤酒賽道也是不亞於白酒賽道的投資機會,長橋海豚君將結合國內啤酒發展歷程、梳理啤酒行業分析框架,重點以青島啤酒爲個案,從業務與估值的角度爲大家解析青島啤酒的配置價值,探究啤酒行業龍頭企業是不是具備長久穩定的復利收益模式。

本篇,長橋海豚君主要以 “行業、公司業務邏輯” 的看青島啤酒,主要分析以下問題:

1、啤酒產量與行業變遷歷史如何?啤酒格局當前是什么樣的?

2、啤酒行業的核心驅動邏輯是什么?

3、從千帆競渡到頭部集中,青島啤酒如何引領高端化產品?

一、啤酒江湖史:群雄逐鹿→跑馬圈地→結構升級

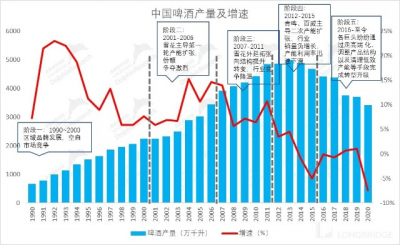

中國啤酒行業興起於改革开放,經歷了行業空白期、產能擴張期,目前處於結構升級期,未來看點在於區域集中度高的龍頭收割份額紅利和消費升級背景下產品結構的持續升級。

具體來看:階段一(1990-2000),啤酒整體行業規模小,企業間競爭並不激烈,企業搭乘行業紅利快速增長,階段二(2001-2006),以華潤雪花爲代表進入跑馬圈地期,以收購兼並啤酒廠爲主要模式,階段三(2007-2011),外延擴張有所放緩,行業注重效率,階段四(2012-2015)二次跑馬圈地,啤酒產量見頂,產能步入過剩情況,階段五(2016-至今),國內

啤酒行業進入結構升級期,產能優化、產品高端化進程加速。

數據來源:國家統計局、長橋海豚投研

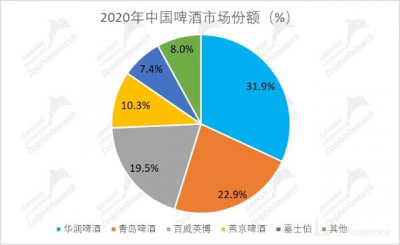

根據中國酒業協會數據,截至 2020 年底中國啤酒行業 CR5 已突破至 92%,行業高度集中,但是距離日本啤酒市場 98% 的 CR4 仍有一定上升空間,且與日本市場本土企業獨大的情況不同,外資企業在中國啤酒市場佔據了約 30% 的市場份額,百威等外資企業在中國高端啤酒市場地位強勢。

數據來源:中國酒業協會、長橋海豚投研

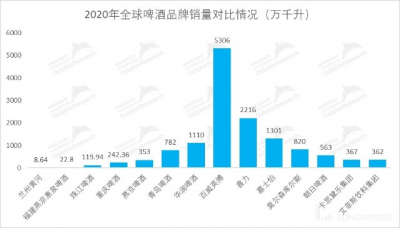

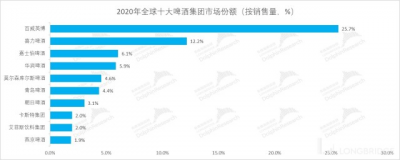

若從國際上來看,目前百威英博遙遙領先,年銷量達到 5306 萬千升,佔據全球接近 26% 的市場份額,其次是喜力啤酒,年銷量達到 2216 萬千升,佔據近 12% 的市場份額。而我國的華潤啤酒年銷量則爲 1110 萬千升,佔據 6% 的市場份額,全球排名第四。

青島啤酒年銷量則爲 782 萬千升,佔據 4.4% 的市場份額,全球排名第六,整體產品銷量距離國際巨頭還有非常大的提升空間。

數據來源:Statista、長橋海豚投研整理

數據來源:Statista、長橋海豚投研整理

二、如何拆解啤酒的生意模式?

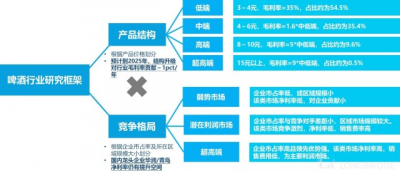

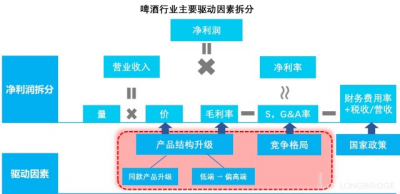

根據國內啤酒行業自身特性,長橋海豚君對當前啤酒行業發展階段的分析框架做了梳理,我們認爲啤酒行業利潤率提升爲未來主要看點,而驅動啤酒企業利潤率提升的兩個關鍵維度是競爭格局改善和產品結構升級。

競爭格局(各企業在區域市場份額大小)決定企業在區域內的主導權和對下遊渠道商的議價能力,這需要管理層長期战略和企業整合能力,產品結構升級直接改善產品噸價和毛利率,這需要企業有定位清晰的產品價格帶和強品牌影響力。

數據來源:BCG、長橋海豚投研整理

未來啤酒行業產品結構升級的快慢和競爭格局的演變是影響行業利潤的主要驅動因素。

數據來源:長橋海豚投研整理

13 年之後數年啤酒消費增速低迷,受替代性飲品推陳出新、預調雞尾酒的興起以及酒精替代飲料的創新不斷加速,對年輕消費者的啤酒消費逐步分流。

17 年开始受宏觀經濟強勁復蘇啤酒消費开始反彈,18 年後疊加疫情因素,國內經濟處於換擋期,啤酒消費增速再次重返下滑趨勢。

數據來源:Euromonitor、長橋海豚投研

17 年开始啤酒行業的銷售收入主要由噸價驅動,長橋海豚認爲未來價格增長將繼續成爲啤酒行業主要的增量貢獻,銷量方面將維持小幅震蕩下行趨勢。

那么未來國內啤酒企業的噸酒價格的目標是什么?百威英博平均每噸約六幹元,中國啤酒的高端化,近期目標就是要做到平均每噸六千元左右,目前大概平均每噸四千元左右,有高有低,差不多還有兩千的距離要走。

數據來源:長橋海豚投研整理

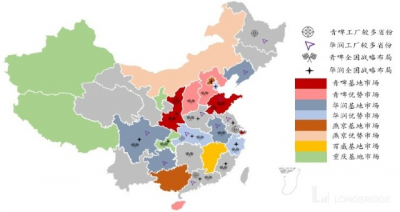

除了噸價結構升級這個確定性邏輯外,長橋海豚君再來說說區域市場割據,中國啤酒行業中各企業均具有優勢基地市場,爲企業貢獻主要利潤。

青島啤酒在山東、陝西和安徽等市場市佔率均達到 60% 以上,作爲其利潤池市場,華潤啤酒在四川、遼寧和安徽等市場,百威在福建和黑龍江,燕京在北京、內蒙和廣西,嘉士伯在新疆、寧夏、重慶、雲南同是如此。

長橋海豚認爲利潤池市場形成需具備兩點:一是市場容量足夠大(100 萬千升以上),二是區域市場龍頭市佔率足夠高(至少 40% 以上)。全國產銷量最大的山東市場即是青島啤酒最典型的利潤池市場,預計山東市場規模 300 萬千升以上,青啤市佔率達到 75% 以上,貢獻青啤主要利潤,而華潤啤酒天津市佔率達到 40% 以上,不過當地市場容量僅 30 萬千升,難以形成利潤支撐。

數據來源:酒業家、公司公告、長橋海豚投研整理

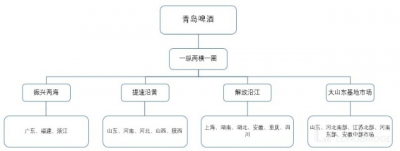

青島啤酒爲應對存量時代的高端化之爭,企業潛心布局新一輪战略,獲取更多區域市場的利潤池。2018 年,公司开始聚焦 “一縱兩橫一圈” 有攻有守布局全國,提出振興沿海、提速沿黃、解放沿江战略,根據不同區域青啤的發展現狀提出不同發展目標。

數據來源:公司公告、長橋海豚投研整理

除了區域割據較爲宏觀地影響不同啤酒企業的利潤水平,啤酒企業之間的競爭還聚焦在對經銷網絡和銷售終端的爭奪上,當前區域市場競爭的激化正導致利潤趨向價值鏈中、下遊—銷售渠道轉移。

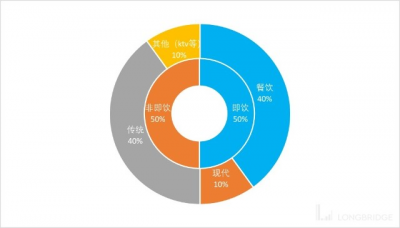

啤酒行業由於同時涉及到現飲(餐飲和娛樂等)和非現飲(流通現代和傳統渠道等)多個渠道,渠道和終端依賴程度較高,其銷售渠道體系在食品飲料乃至整體快消品行業都可謂最爲復雜。長橋海豚君結合各家啤酒企業主要產商渠道結構進行了分析,發現啤酒行業銷售餐飲渠道佔比達到約 40%,娛樂等其他現飲渠道佔比約 10%,現飲渠道總計佔比約 50%,流通渠道佔比剩下的 50%,其中 KA 渠道佔比約 10%,傳統渠道佔比達約 40%。

數據來源:長橋海豚投研整理

長橋海豚君產業鏈價值拆解,終端高利潤:餐飲終端高依賴,決定終端在產業鏈中獲得高利潤,獲得一半以上的利潤。由於啤酒現飲(餐飲、KTV、夜場等)渠道的終端搶佔成爲各家啤酒生產商競爭的战线前沿,生產商、渠道和終端的議價權在餐飲渠道基本由終端主導,除去生產商和經銷商支付的鎖店等費用外,終端可獲得產業鏈一半以上的利潤。

而在流通渠道,終端加價率在 30% 左右。一般經銷商層面加價率水平在 10%-15%(各家產商和各種產品或有一定差別),商業模式主要依靠周轉效率。

數據來源:長橋海豚投研整理

現飲渠道的發達有利於高端啤酒的推廣,現飲場景的消費者對價格沒有那么敏感,同時對於高端啤酒的消費客戶而言,除了產品品質之外,現飲場景特有的消費環境、銷售服務帶來的附加價值也是整個消費體驗中重要的一環,對於培養顧客忠誠度至關重要。

爲了增強消費者體驗、吸引新顧客,中國啤酒廠商紛紛布局直營酒吧,通過提供創新的互動服務,滿足顧客個性化、場景化、高端化的消費需求。

TSINGTAO1903 直營酒吧爲國內首個單品牌酒吧,旨在推廣青島啤酒 1903 品牌餐吧,率先打造行業首創、青啤專屬的營銷渠道,創建青島啤酒的體驗平台,給消費者以快樂的啤酒文化、親情化的和諧氛圍、高品質的生活方式,爲消費者打造文化的 “第二客廳”。

數據來源:青島啤酒官網、長橋海豚投研整理

非現飲渠道方面,隨着電商、便利店兩大新興銷售渠道在國內的快速發展以及疫情的壓力,非即飲渠道銷量佔比更加被啤酒生產商所重視。

相比傳統渠道,電商渠道更有利於啤酒企業滲透中小城市、加強品牌宣傳,同時便利店的興起也能有效滿足消費者的即興飲酒需求,各家啤酒廠商目前都在積極布局非現飲渠道,以滿足消費者越來越多元化的消費場景需求。

數據來源:藍色光標數據、長橋海豚投研整理

便利店數量快速增加,非現飲場景增多將帶動罐裝啤酒滲透加快。

數據來源:中國連鎖經營協會、長橋海豚投研整理

三、青島啤酒—高端產品先行者

長時間以來,通過價格战搶佔市場份額是國內啤酒市場競爭的主流邏輯。不過,自 2014 年起啤酒產量回落,疊加 2016 年下半年起包材等成本顯著擡升,通過低價搶佔市場的策略難以爲繼。而隨着消費升級加快,高端啤酒市場呈現出逆勢增長的態勢,這一背景下,通過改善產品結構提高高端啤酒佔比,已成爲爭奪中國啤酒市場的一致邏輯。

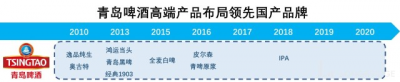

青島啤酒高對市場變化的靈敏嗅覺和緊跟消費者需求的產品策略使公司較早洞察國內啤酒高端化趨勢,並成爲布局高端线的領頭羊。早在 2010 年,青島啤酒率先推出 “奧古特”、“逸品純生” 兩款高端產品後,後續不斷對高端產品進行迭代更新,2013 年推出了鴻運當頭,之後相繼推出百年之旅,皮爾森等高端啤酒,2018 年青島啤酒推出 IPA 系列,再一次豐富了高端啤酒品類。

數據來源:公司公告、長橋海豚投研整理

青島啤酒目前以 IPA、鴻運當頭、皮爾森、全麥白啤等爲高端產品,公司在積極豐富高端產

品线的同時兼顧了中低端市場,青島純生卡位 8 元,青島經典卡位 5 元,嘮山啤酒卡位 3 元,三大單品鞏固公司市佔率,爲公司向高端化衝鋒築起堅實堡壘。

數據來源:公司官網、長橋海豚投研整理

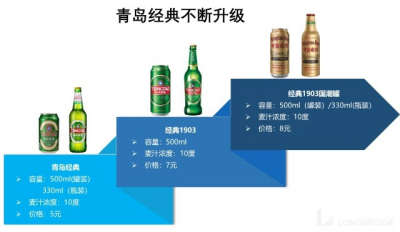

其中值得一提的是,公司歷史悠久的具有穩定消費群體的青島經典款不斷升級,2011 年青

島經典增速放緩,公司主動進行產品升級於 2014 年推出經典 1903,以新包裝、新商標幫助公司實現了 “軟” 提價,2020 年疫情後國內國貨火熱,公司迎合社會熱點,於 6 月 12 日推出青島經典 1903 國貨罐新裝。

長橋海豚君認爲相比於推出全新高端產品,公司的成熟產品已具有一定消費者粘性,通過對經典產品的升級是一種更爲溫和的高端化手段,在維護忠實消費者關系的同時實現提價。

數據來源:公司官網、長橋海豚投研整理

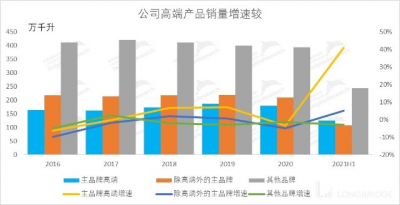

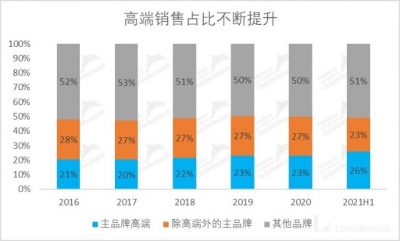

高端產品收入貢獻持續提升,高端化鋒芒初露。公司自確立高端化轉型目標以來,積極布

局高端產品、提升罐化率推動高端化進程,青島啤酒高端產品銷量從 2016 年 163 萬千升

增長至 2020 年 179 萬千升,CAGR 達 2.4%,其中 2019 年高端產品銷量高達近 186 萬千升。

數據來源:公司公告、長橋海豚投研

銷量結構升級方面,公司高端產品佔比在 2016 年至 2020 年從 20.6% 提升至 22.9%,2021 年公司產品結構升級提速,2021H1 即使疫情下夜場等高端產品消費場景受限,公司高端產品依舊成績斐然,銷量高達 125 萬千升,同比增長 41.4%,高端產品銷量佔比高達 26%,青島品牌銷量佔比超 50%,高端化轉型的趨勢逐漸明晰。

數據來源:公司公告、長橋海豚投研

中高端產品噸價優勢明顯,推動整體盈利進入上升通道。公司以青島品牌主攻中高端市場,嘮山等其他品牌守播低端市場,並不斷引導低端品牌消費向青島品牌過渡。

2020 年青島品牌噸價 4,446 元/千升,超過嘉士伯亞太噸價 4,291 元/千升,向百威亞太噸價 4,457 元/千升靠攏。主品牌在中高端市場的出色表現,帶動公司整體啤酒噸價從 2016 年的 3,260 元/噸增長至 2020 年的 3,496 元/千升,CAGR 爲 1.9%。

長橋海豚君認爲,隨着中高端產品升級加快,公司噸價有望進一步提升,從而帶動公司啤酒產品整體盈利能力進入上升通道。

數據來源:公司公告、長橋海豚投研

本篇到此結束,長橋海豚君主要帶大家梳理了國內啤酒行業不同發展階段歷程、啤酒生意模式的分析框架以及青島啤酒的高端化概況。

下篇長橋海豚君將梳理青島啤酒的股權激勵及變動情況、核心運營指標情況,並嘗試給出長橋海豚君對青島啤酒的價值判斷。

本文版權歸屬原作者/機構所有。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:青島啤酒(上):解鎖超高端,啤酒“茅台化”是曇花一現還是終局宿命?

地址:https://www.breakthing.com/post/719.html