對於美國債券市場前景,摩根士丹利與前紐約聯儲主席杜德利(Bill Dudley)的看法截然不同。以Matthew Hornbach爲首的大摩策略師在6月30日的一份報告中表示,杜德利對十年期美債收益率的關鍵驅動因素——包括實際聯邦基金利率、通脹和期限溢價——的估計過高。大摩策略師認爲,目前約爲3.85%的十年期美債收益率可能會在2%-3%的區間內波動,而不是杜德利上周預測的升至4.5%。

被稱爲“全球資產定價之錨”的十年期美債收益率在上周四一度攀升至3.89%,創下了三個月來的最大單日漲幅。一連串強勁的美國經濟數據推動大多數期限的美債收益率目前均已接近今年以來的最高水平。

關鍵的美聯儲6月會議紀要和6月非農就業數據將於本周公布。一些市場人士目前已預計,未來一周的大量風險事件,可能會引發新的債市拋售潮,並將十年期美債收益率推升向至關重要的4%大關。杜德利上周也表示,4.5%的水平是對十年期美債收益率峰值的“保守估計”。

大摩策略師們表示:“雖然一些人認爲債券市場的拋售‘遠未結束’,但我們不同意這種說法。”策略師們認爲,達德利關於實際聯邦基金利率的均值將達到1%的評估“可能性非常低”。他們指出,這一利率“在2019年勉強達到1%,在當前的加息周期中尚未超過1%”,“一個更合理的估計是0%-0.5%”。

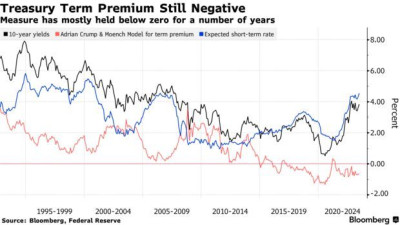

此外,達德利預計未來十年的平均通脹率爲2.5%,而大摩策略師們預計爲2%,較疫情前十年的平均水平高出0.25個百分點。至於期限溢價,杜德利認爲應該是1%。大摩策略師們則表示,美聯儲資產負債表的擴張使得“期限溢價上升的空間很小”。他們表示,上調政策利率也將有助於平均期限溢價控制在0%-0.5%之間。

對於大摩策略師們的相反觀點,杜德利周一發表評論說,他們僅關注歷史數據得出結論,而忽視了以前支持低利率環境的許多因素已經發生變化的可能性。杜德利表示,急劇惡化的財政前景和美聯儲“新的不對稱”貨幣政策體制表明,債券市場的風險溢價更高。他還補充稱,中性利率(既不刺激也不限制經濟的利率水平)可能已經上升,因爲爲填補赤字和綠色能源轉型提供資金的資本需求不斷上升。

大摩的利率策略團隊也認爲,從7月中旬开始,美債收益率有下降的空間。大摩的美國利率策略主管Guneet Dingra上周五表示,屆時季節性因素將轉爲有利因素,市場可能會從外匯儲備企穩、6月份通脹數據以及自3月銀行業危機以來首個完整季度的銀行業財報中獲得額外支撐。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:大摩挑战前紐約聯儲主席:對美國債券市場看法有誤

地址:https://www.breakthing.com/post/74325.html