作者:樂水

微信支付,突然成爲衆矢之的。

2023年6月29日,“多所高校停用微信支付”的話題衝上微博熱搜。結合多所高校的公告來看,這主要是因爲微信支付將收取手續費,“爲了減少不必要的財務費用”,才不得已停用微信支付。

當天下午,微信支付官方微博發文解釋稱,“多所高校停用微信支付”一事主要是因爲“對高校生活服務場景支付費率個別調整事項傳導不暢”所致,“擬僅針對電商、酒旅等小部分盈利性場景以低於市場平均水平的優惠費率繼續提供服務。”

簡而言之,微信支付確實开始調整高校支付費率,免手續費的政策只針對校園非盈利性支付場景,而在校園裏开展的盈利性商業服務,需要給微信交“過路費”。

微信固然有充足的理由調高支付費率,但值得注意的是,微信支付很大程度上已經是中國支付行業的“基建”,其調高支付費率的做法,某種程度上提高了消費者的使用成本,很容易遭到反噬。

1 騰訊需要降本增效,微信支付面臨成本壓力

微信支付在2023年因收費問題而成爲輿論的焦點或許並不是偶然,而是微信支付剛性成本居高不下和騰訊降本增效战略存在矛盾,因而必然需要做出的調整。

按常理推斷,微信作爲一個第三方支付平台,支付時並不產生損益,平進平出,因而不需要承擔太高的成本。

但事實上,在商業交易中,因銀行需要收取交換費,銀聯需要收取轉接清算費,第三方支付平台確實需要承擔不小的費用。

2016年3月,接受媒體採訪,談及微信提現收費問題時,騰訊公司董事長馬化騰對外表示,“經過第三方账戶一進一出,停留時間連一天都不到,這個成本哪一家都承載不了。現在這個成本一個月超過三個億。”

當然,馬化騰也認爲,因爲銀行的接口要提供技術服務,並且還有對接成本,“所以銀行要收費,這個也是合情合理的”。

如果在飛速成長期,騰訊還可以靠遊戲、廣告等業務反哺微信支付的高昂成本,但隨着中國移動互聯網流量紅利觸頂,騰訊目前其實面臨巨大的創收壓力。

財報顯示,2022年,騰訊營收5545.5億元,同比下跌1%;淨利潤1882.4億元,同比暴跌16%。在這其中,騰訊網絡廣告業務營收爲827億元,同比下跌7%;本土遊戲市場營收1239億元,同比下跌4%。

面對這樣的業績,2022年末,线上召开的內部員工大會上,馬化騰惡言厲色地表示,未來騰訊要繼續加強和堅持降本增效,“我覺得這個是要形成一個習慣”。

隨着疫情逐步消解,商業活動逐漸回歸正軌,已經成爲大衆支付“基建”的微信支付自然成爲騰訊降本增效的“排頭兵”。

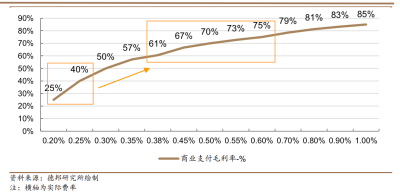

德邦證券研報顯示,假設微信支付的成本費率爲0.15%,按线下0.38%、线上0.6%的標准費率測算,騰訊线下、线上支付的毛利率分別可以達到61%、75%。

對比而言,財報顯示,2023年Q1,騰訊金融科技及企業服務業務板塊的毛利率則爲34.5%。

2 憑借社交成爲國民“錢包”,微信收費“有恃無恐”

微信支付收費固然有正當的理由,但回溯歷史可以發現,其收費的節奏和力度都有很強的功利性,一定程度上忽視了消費者的感受。這也是微信支付屢屢成爲衆矢之的的首要原因。

與諸多互聯網產品類似,微信支付也是先靠免費策略搶市場,等成爲行業頭部玩家後,才开始“收割”市場的。

微信支付上线於2013年8月,彼時,支付寶在移動支付領域如日中天。2015年前後,微信支付借滴滴打車和微信紅包的力量,偷襲了支付寶的“珍珠港”,逐步打开市場。

官方資料顯示,2015年一季度末,微信支付用戶數達4億左右。2016年初,微信支付接入超30萬家线下門店。

攻城略地的階段,微信支付並未向用戶收費。不過隨着微信在支付領域站穩腳跟,微信支付也屢屢提高費率。

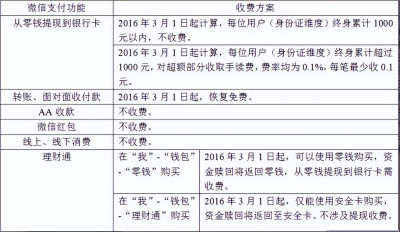

2016年2月,微信支付發布公告,自3月1日起,微信支付將對超額提現交易收取手續費,每個账號僅享有1000元免費提現額度,超過額度後,提現手續費將按照提現金額的0.1%收取。

雖然半年後,支付寶也宣布,對個人用戶的提現行爲收取0.1%的服務費,但支付寶也通過網商銀行、收錢碼、積分兌換等功能,給廣大用戶提供了免費提現的渠道。

2017年12月,微信支付又對信用卡還款收費,每個用戶每個自然月擁有5000元的免費還款額度,超出部分按0.1%進行收費。

2018年8月,微信支付宣布取消免費還款額度,每個用戶每一筆還款均按還款金額的0.1%進行收費。

作爲對比,時至今日,支付寶每人每月仍享有2000元的基礎免費還款額度,並且允許用戶通過積分兌換更多的免費還款額度。

微信之所以收費收得這么“有恃無恐”,主要是因爲憑借高粘性的社交,其已經進化爲了國民“錢包”。

易觀數據顯示,2016年Q4,微信支付的市場份額爲37.02%。到了2022年末,微信支付的市場份額仍有38.8%。

可以發現,即使屢屢向用戶收費,微信支付的市佔率仍有增無減。而這也正是微信支付敢於在學校場景提高部分商家費率的首因。

3 網絡支付利潤超千億元,微信和騰訊都不差錢

盡管騰訊一直“哭窮”,但結合財報來看,微信支付其實並不像部分互聯網產品,陷入虧損的泥潭而無法自拔。

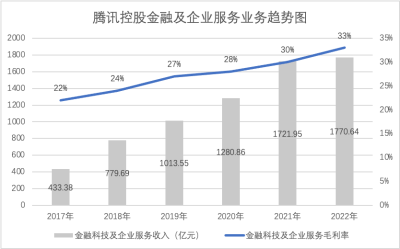

財報顯示,2015年-2020年,騰訊金融科技和企業服務業務的毛利率從10%提升至28%,五年時間增長13個百分點。2022年,騰訊金融科技和企業服務業務毛利爲583.74億元,毛利率爲33%,對比上年的513.96億元,增長13.58%。

可以發現,過去幾年,騰訊金融科技和企業服務業務的毛利率在穩步攀升,時至今日,已經可以給公司貢獻數百億元的毛利。

這一方面與微信支付的地位異常穩固有關,另一方面,也是因爲隨着數字經濟發展,網絡支付行業湧現出了充沛的紅利。

博通咨詢披露的《非銀行支付行業年度專題分析2023》顯示,2022年,網絡支付行業整體收入規模爲3276億元,扣除發卡服務費和網絡服務費後,利潤可達1179億元。

或許是因爲手握社交王牌,騰訊目前在支付業務上尋求創新的欲望並不強烈,不論是自營電商還是圍繞支付展开的信用租賃業務,都沒有取得亮眼的成績,因此更傾向於簡單粗暴的“收稅”。

不過不能忽視的是,作爲國民社交平台,微信支付的高手續費還是爲其帶來了不少爭議。

2021年兩會期間,全國人大代表朱列玉就表示,微信的手續費明顯高於其運作成本,違反誠信和公平原則,不符合公平競爭的市場運作規律,應“大幅度降低微信支付手續費”。

總而言之,憑借國民社交平台的力量,微信支付的影響力在過去幾年扶搖直上,進化爲了國民“錢包”。

不過問題也隨之而來,海量用戶使用,也推高了平台的剛性成本。在搶市場的階段,微信支付並未在意這些成本,但隨着地位逐漸穩固,微信开始向用戶收費。

當然了,出於商業利益的考慮,微信收費的行爲無可指摘。但對比來看,同樣是支付行業的巨頭,支付寶面向用戶收費,就相對保守和溫和。這主要是因爲後者傾向於通過創新業務創造的利潤,平衡支付業務的剛性成本。

由此來看,微信支付最大的問題或許不是一味向市場轉嫁成本,而是喪失了銳意進取的精神。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:一衆高校紛紛抵制,微信支付咋就成了衆矢之的?

地址:https://www.breakthing.com/post/74802.html