【浙商銀行FICC·外匯】幡未動,心已遠——美元指數回顧與展望

作者:黃玉婷、毛林澤

從去年的11月开始,我們就在擔心市場這走勢速度把2023年的行情都走完了,2023年做什么?年底各機構對2023年美指的展望幾乎是一邊倒的看空,邏輯就是美國加息接近尾聲,2022年怎么漲的,2023就怎么跌。實際中2023年上半年美元指數行情反復,波動不小,波幅不大,在交易員一次次交易衰退和降息,一次次被打臉中,美元指數走出了區間震蕩行情。

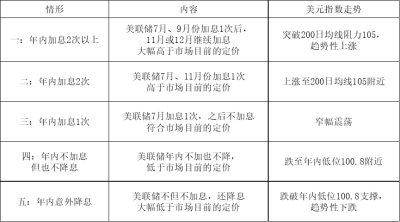

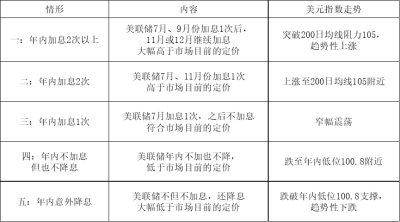

一、上半年美元走勢回顧 2023年上半年美元指數的走勢邏輯比較清晰,交易主线就是利率,圍繞美國加息預期的不斷變化反復震蕩,主要可以分爲4個階段。

圖1:2023年美元指數走勢

數據來源:Eikon

第一階段交易主线:降息預期達到年內峰值(2023年1月) 1月公布的美國時薪數據下跌,PCE數據和CPI數據展示美國通脹放緩信號,期間美聯儲多名官員表態看到通脹降溫跡象,釋放美聯儲將在不久的將來結束本輪加息的信號。在美聯儲的主動推動下1月末市場定價美聯儲2月和3月各加息25個基點後將停止加息,年內還將會有兩次降息,降息預期達到年內峰值。同時1月市場預期中國經濟復蘇,日本央行可能會調整YCC政策,歐元區PMI等數據顯示歐洲經濟好轉,導致人民幣、歐元和日元等主要非美主動走強,間接壓制美元指數。降息預期疊加非美的影響,1月末美指走跌至年內新低101附近。

第二階段交易主线:市場突變,加息預期不斷攀升(2月初至3月9日) 進入2月後,美國經濟顯示出強大韌性,轉折的信號是1月美國非農數據的公布,1月美國非農就業人數新增51.7萬,大幅高於預期和去年平均水平,同時通脹和就業數據連續超預期,零售和工業產出等硬數據回暖,市場完全逆轉了對美聯儲的鴿派解讀,美指觸底反彈,加息預期不斷上行。3月8日鮑威爾爲國會證詞中表示可能會加快緊縮的步伐,使得終端利率的定價一度達到5.7%,美指達到年內最高點105.89。

第三階段交易主线:本土銀行業危機引發降息預期(3月9日至5月中) 3月9日,硅谷銀行(SVB)危機爆發,受事件影響市場开始聚焦美國本土銀行業存在的問題,恐慌情緒快速上升。持續的高利率嚴重影響了美國中小銀行的資產負債表平衡,市場迅速切換至开始押注美聯儲因擔憂金融穩定而暫緩加息。危機模式下市場的交易主线轉變爲加息預期與降息預期的博弈,美指寬幅震蕩。2年期國債收益率一度創下1980年代以來最大的單日跌幅,最悲觀時期貨市場定價美聯儲年內降息達4次。3月至4月期間市場風險情緒轉換加快,直到5月上旬,中小銀行危機整體得到解決,加息預期趨於穩定,美元指數築底。

第四階段交易主线:經濟數據支撐加息預期再次上行(5月上旬至今) 風險情緒大幅緩和後,市場將焦點重新轉向經濟數據。較爲強勁的經濟數據支持美指從101的年內低點反彈至104附近。就業方面,非農數據和職位空缺率都顯示出就業市場火熱:5月新增非農339K,反映勞動力供需的“職位空缺/失業數”反彈至1.79,失業率保持在3.7%的低位。通脹方面,美國核心通脹顯示出較強粘性:4月核心CPI同比5.5%,核心PCE同比4.7%,且房地產近期又有擡頭跡象。隨着美聯儲官員持續發表鷹派表態,市場重新補償定價美聯儲的加息預期。目前市場定價美聯儲年內可能還有兩次加息,且年內的降息預期接近被打消,美元指數波動區間基本穩定在102至104區間。

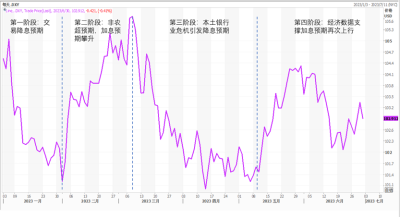

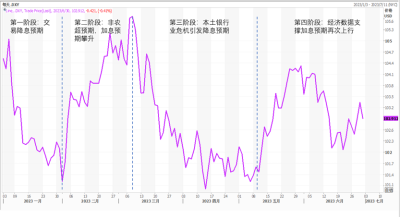

二、上半年美元指數特徵 特徵一:加息預期反復切換2023年上半年加息預期的轉變頻率加快,市場蠢蠢欲動去交易衰退和降息,一次次被打臉,從交易衰退到交易復蘇,從數據超預期到預期通脹數據見頂,市場對加息預期的判斷極易受到一個數據或一個事件的影響而轉變。從區間的一端到另一端的平均持續時間僅一個月左右,是一個區間內部的更小級別趨勢。這背後反應的問題是宏觀驅動的原力不足,美聯儲決策對經濟數據的依賴加重。

圖2:2023年上半年加息預期大幅波動

數據來源:Bloomberg, 外匯交易部整理

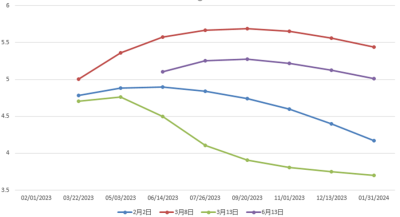

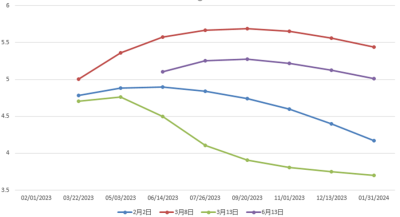

特徵二:美元指數成分貨幣表現分化嚴重 美元指數成分貨幣年初至今的表現分化嚴重,強化了美元指數區間震蕩的特徵。其中,英鎊、加元和歐元由於各央行加息而領漲,壓制美元指數;日元由於日本央行維持鴿派而成爲低息貨幣,在higher for longer背景下日元領跌,支撐美元指數。

圖3:美元指數成分貨幣表現

數據來源:Bloomberg

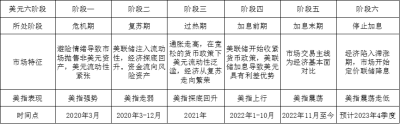

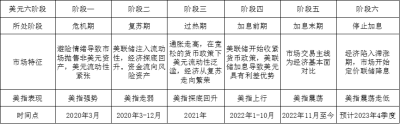

三、下半年展望 去年的7月,我說要拋棄幻想,今年的7月我想說靜待花开。加息周期肯定會結束,但是交易不能太左側,現在去交易美元利率下行的性價比並不高,虧carry,虧roll down,持倉成本太高。去年8月鮑威爾提出“longer and higher”的時候,市場不屑一顧,今年不得不重新來審視這句話。我們認爲美國的加息周期目前仍處於第五階段,預計在第五階段停留的時間可能較長,這一階段的美指會走出震蕩行情。短期內,美指的主要影響因素仍是美元利率。

表1:美元六階段模型

數據來源:外匯交易部整理 因此關鍵的判斷變量是美聯儲何時停止加息。結合市場最新的加息預期定價,年內美聯儲的貨幣政策路徑可能有如下幾種情形,目前情形二的概率更大:

表2:下半年加息情況分析

數據來源:外匯交易部整理

“浙商銀行FICC”由浙商銀行資金營運中心主辦,涵蓋固收、信用、量化、外匯、貴金屬與大宗商品等多條线業務的市場研究與政策解讀,致力於打造學術性與趣味性兼具的業務交流平台。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【浙商銀行FICC·外匯】幡未動,心已遠——美元指數回顧與展望

地址:https://www.breakthing.com/post/76470.html

數據來源:外匯交易部整理 因此關鍵的判斷變量是美聯儲何時停止加息。結合市場最新的加息預期定價,年內美聯儲的貨幣政策路徑可能有如下幾種情形,目前情形二的概率更大: 表2:下半年加息情況分析

數據來源:外匯交易部整理 因此關鍵的判斷變量是美聯儲何時停止加息。結合市場最新的加息預期定價,年內美聯儲的貨幣政策路徑可能有如下幾種情形,目前情形二的概率更大: 表2:下半年加息情況分析