出品 | 子彈財經

作者 | 左星月

編輯 | 胡芳潔

美編 | 倩倩

審核 | 頌文

吻合器是醫學上使用的替代手工切除與縫合的醫療器械,主要在消化道重建及髒器切除手術中使用,以提升外科手術的切割縫合效率。隨着技術進步,吻合器進入電動化時代,在开放手術中也越來越常見。

6月30日,主營電動吻合器的江蘇風和醫療器材股份有限公司(以下簡稱“風和醫療”)提交了招股說明書,申報在上交所科創板上市。

此次IPO,風和醫療擬發行2656.23萬股,佔發行後總股本的25%,由中國國際金融證券承銷保薦。擬募集資金8億元,主要用於醫療耗材及機器人的生產制造項目和研發項目。

值得注意的是,風和醫療的銷售費用率高於同行公司,公司的第三方推廣服務商的合理性也令人懷疑。

此外,強生作爲吻合器行業巨頭,以專利侵權爲由把風和醫療告上法庭,目前該案件還在二審審理中。一旦風和醫療敗訴,將會給公司帶來不小的打擊。

種種問題下,風和醫療的上市路注定不好走。

1、銷售費用率高於同行,推廣服務商資質存疑

風和醫療成立於2011年,是一家專注於微創外科手術器械及耗材研發、生產和銷售的創新型企業。

公司的產品主要包括腔鏡吻合器、开放吻合器以及其他微創外科手術器械,產品適用於开放或微創的普通外科、婦產科、泌尿外科、胸外科及兒科手術中。

截至招股說明書籤署日,風和醫療已獲批17項產品。

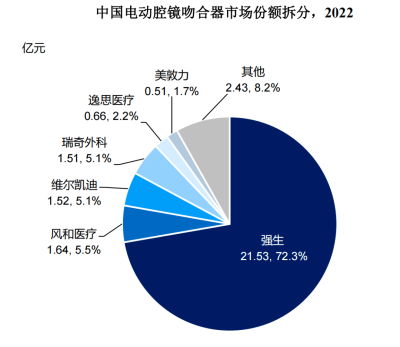

根據弗若斯特沙利文出具的《微創外科手術器械市場研究報告》,2022年,中國電動腔鏡吻合器市場中,風和醫療位列前三,約佔中國電動腔鏡吻合器市場的5.5%。而強生佔據了該市場的大部分“蛋糕”,市佔率72.3%。

(圖 / 風和醫療招股書)

面對強生這樣的強勁對手,風和醫療只能偏居一隅,公司營收規模也相對較小。

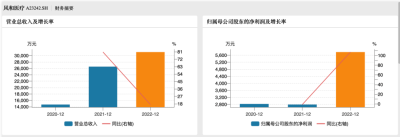

2020年-2022年(以下簡稱“報告期”),風和醫療的營業收入分別爲1.47億元、2.66億元、3.11億元;同期歸母淨利潤2825.77萬元、2791.65萬元、5781.16萬元。

可以看出,近年來風和醫療的營收和淨利雖然有所增長,但是總體來看,公司的業績規模不大,市場競爭力稍顯不足。

(圖 / wind)

「界面新聞·子彈財經」注意到,風和醫療的產品銷售以經銷模式爲主,報告期內,公司經銷模式收入佔比95.58%、92.59%和99.15%。

公司合作的經銷商數量較多,因此風和醫療也支付了大量的銷售費用。

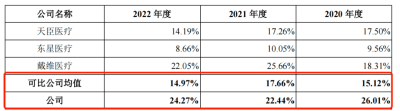

報告期內,風和醫療的銷售費用分別爲3822.22萬元、5957.78萬元和7549.98萬元,佔當期營業收入的比例爲26.01%、22.44%和24.27%。

而同行可比上市公司天臣醫療、東星醫療和戴維醫療的銷售費用率平均值分別爲15.12%、17.66%和14.97%,風和醫療的銷售費用率遠高於同行公司。

(圖 / 風和醫療招股書)

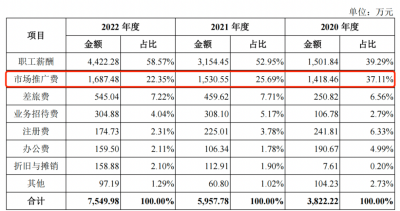

風和醫療的銷售費用主要包括職工薪酬、市場推廣費、差旅費等。

其中,市場推廣費金額較高,報告期內,公司市場推廣費分別爲1418.46萬元、1530.55萬元和1687.48萬元,佔當期銷售費用的比例爲37.11%、25.69%和22.35%。

(圖 / 風和醫療招股書)

市場推廣費主要包括聘請外部第三方服務商的渠道推廣費用,以及銷售團隊日常業務开展及營銷推廣費用等。

雖然市場推廣費金額不菲,然而,風和醫療的第三方推廣服務商資質卻疑點重重。

招股書顯示,2021年和2022年,合肥邦亮商務信息咨詢有限公司(以下簡稱“合肥邦亮”)是風和醫療的第一大服務商,風和醫療向其支付渠道推廣費用194.92萬元和205.61萬元,佔公司渠道推廣費用比例高達35.36%和44.58%。

企查查顯示,合肥邦亮成立於2016年,參保人數爲0,疑似一家“空殼”公司。

(圖 / 企查查)

一家參保人數爲0的公司,是如何承擔起風和醫療數百萬元的推廣服務?

不僅如此,風和醫療另一家推廣服務商也存在同樣的問題。

招股書顯示,2020年和2021年,風和醫療向安徽胸外醫療設備有限公司(以下簡稱“安徽胸外”)支付渠道推廣費用669.24萬元和159.97萬元,佔渠道推廣費用比例爲72.65%、29.02%。

企查查顯示,安徽胸外的參保人數爲1,很有可能也是一家“空殼”公司。

值得一提的是,安徽胸外成立於2020年4月,也就是說,剛剛成立不足一年的安徽胸外就向風和醫療提供了669.24萬元的推廣服務。

風和醫療的推廣服務商的篩選標准如何?爲何要頻繁與“空殼”公司合作?其中的合理性值得懷疑。

(圖 / 企查查)

2021年,中央紀委國家監委網站發布文章明確表示,醫藥企業銷售費用過高、研發投入不足一直是行業通病,銷售費用畸高也是醫藥行業的“雷區”。

有專家指出,企業書面財務即使做得再漂亮,也可能存在報表造假的情況,有些費用從財務上看是合理的,但從業務上考慮則是不合理的。

而風和醫療不合理的推廣服務商安排,是否表明公司存在造假的可能?這一點還需公司的進一步解釋。

2、專利糾紛懸而未決

微創外科手術器械行業屬於技術密集型行業,具有產品更新換代快的特點,對產品研發和技術創新能力要求較高,研發周期也較長。

這也對風和醫療這類微創外科手術器械類企業,在產品布局、研發能力等方面,提出了更高的要求。

而風和醫療在產品結構布局上,卻較爲單一。報告期內,風和醫療吻合器類產品合計銷售收入佔主營業務收入比重高達85.56%、87.58%和88.86%。

過於單一的產品結構會給公司帶來不少風險,若吻合器行業的需求和供給情況發生重大不利變化,風和醫療的業績將會受到致命打擊。

(圖 / 風和醫療官網)

「界面新聞·子彈財經」注意到,風和醫療不僅產品單一,核心產品還面臨着專利糾紛。

招股書顯示,2019年9月,強生子公司伊西康和上海強生(合稱“強生”)向上海知識產權法院提起四項訴訟,起訴公司一次性使用腔鏡切割吻合器產品及釘倉侵犯其專利權。

目前,強生已撤訴其中一起訴訟,其余三項訴訟仍在審理當中。

其中,(2019)滬73知民初658號(以下簡稱“658號案”),一審判決風和醫療及子公司上海豐和於判決生效之日起立即停止對“手術吻合和切割裝置及其使用方法”(專利號:200680035337.X)發明專利權的侵害,並賠償強生560萬元。

(2019)滬73知民初659號(以下簡稱“659號案”)的一審判決結果爲,風和醫療、上海豐和於判決生效之日起立即停止對“外科縫合器械”(專利號:200810131706.6)發明專利權的侵害,並賠償強生460萬元。

上述兩起案件,風和醫療以及上海豐和均不服判決,並已提起上訴,目前仍在審理當中。

此外,(2019)滬73知民初661號(以下簡稱“661號案”),上海知識產權法院判決駁回強生全部訴訟請求。強生向最高人民法院提起上訴,目前仍在審理中。

由此可見,658號案、659號案風和醫療一審判決均敗訴。一旦二審敗訴,風和醫療不僅需要向強生支付大額賠償金,公司產品正常生產經營也會受到影響。

風和醫療也在招股書中坦言,如果司法機關最終作出對公司不利的裁決,公司可能會新增賠償責任,部分業務活動也可能會受到禁止或限制,包括可能被要求停止生產、銷售被控侵權的產品等,可能對公司生產經營產生不利影響。

市場份額有限的風和醫療,與行業巨頭強生的對決是否是“以擊石”?其勝訴的可能性又有多大?還需進一步觀察。

3、對賭協議尚未清理完畢

招股書顯示,孫寶峰是風和醫療的實際控制人,佔公司有表決權股份總數的67.4275%,能夠對股東大會決策產生重大影響。

在孫寶峰的帶領下,風和醫療在IPO前夕獲得多輪融資,公司也與投資方籤署了多項對賭協議。

(圖 / 攝圖網,基於VRF協議)

招股書顯示,風和醫療與煙台泰達、天創白藥、天創盈鑫、天創泉鑫、築美中和、湖州佩蘭、珠海弘暉、無錫弘暉、天創健鑫等投資方籤署了多項投資協議,約定享有包括重大事項同意權、回購權、股權轉讓限制及優先購买權等多項特殊股東權利。

值得注意的是,根據相關要求,各板塊在審IPO項目中,針對發行人曾作爲“對賭義務人”的對賭協議安排均被要求必須不可撤銷的終止,且相關股東應確認該安排自始無效。

因此,風和醫療也於IPO前夕對公司籤署的對賭協議進行了“清理”。

2023年5月29日,公司與上述投資方籤署了補充協議,補充協議約定公司歷史上與相關股東約定的回購權(“風和醫療作爲義務方的回購權”)自公司遞交IPO申報材料時所適用的財務報告出具日的前一日起終止且自始無效。優先認購權、反稀釋權等其他特殊股東權利條款將自公司提交的IPO被受理之日起中止。

然而,上述補充協議卻並未將對賭協議徹底清理完畢。

補充協議顯示,若風和醫療未能成功上市,則上述已經中止的優先認購權、反稀釋權等特殊權利條款將自動恢復效力。

補充協議同時約定,風和醫療實際控制人孫寶峰與相關股東約定的回購權(“孫寶峰作爲義務方的回購權”)自風和醫療向證券交易所遞交上市申請之日起中止,但是如果風和醫療未能成功上市,該條款則自動恢復法律效力。

因此,如風和醫療未能成功上市,則可能觸發公司實際控制人履行股份回購義務及前述其他特殊股東權利條款恢復效力的風險。

因對賭協議約定有股權回購、優先認購等條款,若對賭條款被觸發,可能會導致企業控制權變動、影響股權清晰穩定而對上市構成實質性障礙,同時也會對企業持續經營能力產生重大影響。

因此,清理不徹底的對賭協議也很可能成爲風和醫療上市路上的阻礙。

無論是專利糾紛可能帶來的重大影響,還是推廣服務商合理性以及對賭協議所帶來的隱患,都將對風和醫療上市進程帶來影響,未來進展如何,「界面新聞·子彈財經」將持續關注。

*文中題圖來自:攝圖網,基於VRF協議。返回搜狐,查看更多

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:專利糾紛對战強生,銷售費率超同行,風和醫療“帶病”上市?

地址:https://www.breakthing.com/post/79345.html