自2017年以來,預喜指數在7月相對全A指數有較高的超額收益。

楊靈修/文

截至2023年7月10日,全A的5223家上市公司共有222家披露中報業績預測,依照板塊進行劃分,當前全A、主板、創業板、科創板披露率4.25%、4.29%、4.90%、3.88%。

中報業績預告與個股漲跌幅或存在較高的相關性。國聯證券構造了2017-2022年每年4組預喜指數,收納了一季報、中期報告、三季報和年度報告發布前,業績預告爲“預增”、“略增”、“持續盈利”、和“扭虧爲盈”的公司。

從數據來看,一方面,在業績預告、財報披露季,例如3、4、7、8、10月,近年來數據均顯示進行業績預告披露的公司或有望獲得超額收益。另一方面,中報預告的指引更加顯著。自2017年以來,預喜指數在7月相對全A指數有較高的超額收益。特別是在2019年、2020年以及2022年7月,預喜指數的漲跌幅遠超全A。從時間角度來看,7至8月是中期報告及預告密集披露期,在逐漸消化上半年的熱點和信息後,市場風格在年中或逐漸回歸到對業績的關注。

此外,國聯證券將中期報告披露的淨利潤同比增長作爲分類方法,將全部個股分爲由高增速到負增速的六組。數據顯示,以30%爲界,自2017年以來,中報業績增速在30%以上的個股,7-8月的漲跌幅好於中報業績增速在30%以下的個股。六年中,除2019年和2020年,中報業績增速在100%的個股市場表現顯著優於其他組別。就總體數據而言,中報業績高增速或更有可能實現全年高收益。

披露率相對較低

根據國聯證券的統計,截至2023年7月10日,全A的5223家上市公司共有222家披露中報業績預測。盡管考慮到多數公司通常選擇在業績預告披露截止日當天(7月15日)進行披露,但2023年數據相較往年同期仍相對較小,低於2020-2022年的水平(分別爲861、981、274家),披露積極性有所下降。

具體來看,依照板塊進行劃分,當前全A、主板、創業板、科創板披露率4.25%、4.29%、4.90%、3.88%。從最新的披露規則來看,滬主板與深主板的上市公司披露要求相同。當上一年半年度每股收益絕對值低於或者等於0.03元的,不強制要求披露業績預告。科創板上市公司在預計半年度經營業績和財務狀況時則可以進行預告披露,要求相較於主板有所放松。創業板上市公司在預計年度要求經營業績和財務狀況時,出現期末淨資產爲負的情況下也需進行預告披露,相對嚴於其他上市板。

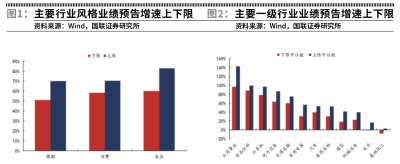

進一步看,行業風格方面,五大主要風格穩定、周期、消費、成長、金融分別披露12、60、36、54、3家,披露率分別爲4.5%、4.2%、3.6%、2.5%、1.3%,結合歷史經驗來看,通常成長、消費業績披露率更高,當下情況或反映出消費、成長風格業績披露意愿有所下降。

從行業來看,披露絕對值方面,電力設備、機械設備、汽車、醫藥生物、基礎化工披露家數相對較多,分別爲25、25、19、18、16家,從披露率來看,電力設備、家用電器、石油石化、公用事業、通信披露佔比較高,分別爲8.9%、8.9%、8.7%、7.9%、7.9%,披露率較高的行業同業績增長或有正向關系。

整體預喜率好轉

預喜率中包含預增、略增、續盈、扭虧四種情況。根據國聯證券的統計,整體來看,全A業績預喜家數爲175家,預喜率爲78.8%。考慮到樣本總數同往年比較少,疊加通常業績預警企業或選擇晚披露,該數據隨7月15日臨近或將有所回落。但與2022年業績預告預喜率39.8%相比,2023年業績情況或仍然優於2022年年報情況。

具體來看,全A、主板、創業板、科創板預喜家數分別爲175、107、52、15家,預喜率分別爲78.8%、78.1%、82.5%、71.4%。同披露率相對應,創業板預喜率在各板塊中表現更佳。

進一步看,行業風格方面,消費、成長、周期、穩定、金融預喜家數分別爲33、45、44、8、2家,預喜率分別爲91.7%、83.3%、73.3%、66.7%、66.7%。穩定和金融披露總量相對較少,當前預喜率數據意義相對有限。消費預喜率領跑,或源於在2022年11月防疫政策優化後,疊加低基數效應,消費行業迎來復蘇。

行業來看,當前已公布業績預告的行業中,預喜率爲100%的行業爲11個,分別爲傳媒、紡織服飾、非銀金融、鋼鐵、環保、家用電器、建築材料、煤炭、農林牧漁、商貿零售、社會服務。綜合考慮披露家數、2022年同期基數情況,表現較優的行業爲家用電器、通信、醫藥生物、電力設備、食品飲料、汽車,普遍集中在大消費相關領域,通信行業則受益於數字經濟建設與AIGC催化,業績預期普遍向好。

業績增速處於高位

根據國聯證券的統計,從2023年的業績預告數據來看,業績增速主要集中在0-50%、50%-100%兩組區間,佔比分別爲23.26%和28.84%。具體來看,全A、主板、創業板、科創板業績增速的中位數分別爲45.13%-61.62%、57.34%-74.74%、15.85%-33.20%、21.28%-58.57%。整體上呈現全A、主板業績預測區間窄、整體區間高的特徵。

創業板業績增速預測相對較低,一方面或由於已披露數量相對較多,樣本量更高下中位數相對合理,另一方面或由於主要成分股多屬電力設備和新能源行業,在度過2021、2022年兩年高速成長期後,業績增速仍然爲正,但高基數下邊際增長動能放緩。此外,科創板業績預測增速上下限差值較高,或由於在AIGC催化下受益領域有所分化,且催化下的訂單增長波動較大。

從風格和行業來看,風格方面,由於穩定和金融風格樣本量相對較少,僅對於周期、消費和成長三種風格進行觀察,業績增速區間中位數分別爲51.02%-70.14%、58.34%-70.44%、60.00%-83.00%,成長風格業績增速的上限和下限均更爲突出。

行業方面,業績增速最高的行業包括社會服務、公用事業、傳媒等,但結合披露數量的考量,披露數大於5只的行業中公用事業、食品飲料、計算機、電力設備、交通運輸行業表現相對較優。公用事業行業受益於煤炭價格下行、夏季用電高峰、電力市場化改革等因素或有相對較優的表現;計算機則受益於低基數與AIGC共同催化下,業績或有望在二季度回暖;食品飲料、交通運輸行業在2022年11月防疫政策優化後,充分受益於居民消費回暖和出行半徑擴大,業績迎來改善;電力設備行業景氣度雖然邊際放緩,但仍處於成長期中維持較高增速。

個股來看,爲剔除低基數影響,國聯證券在已公布業績預告的個股中篩選2022年中報歸母淨利潤絕對值大於1億元以上的20家公司,多數集中在電力設備行業(6只),主要受益於電網建設、光伏設備建設帶動的需求增長。

篩選業績向好領域

國聯證券根據行業特性劃分,將覆蓋的標的分爲五個大組與多個細板塊。從覆蓋標的業績預測中位數來看,大消費中商貿零售和社會服務、物流表現相對較優,科技(包含電新、汽車、機械、化工)大組整體表現相對靠前。此外,同Wind一致淨利潤相比,物流、石油石化行業所覆蓋的標的增速中位數相對較高。

分大組具體來看,大消費所覆蓋的標的中多數實現業績正增長,在低基數背景下超過15只標的或實現100%以上業績增長;科技組方面,同樣多數覆蓋標的業績迎來正增長,但增速區間集中在50%以內;周期方面,相關標的多爲金融、有色金屬行業個股,業績增速多數分布在0-10%、10%-30%兩組;TMT&高端制造方面,業績呈現出明顯分化,半數標的增速預期小於0%;醫藥方面,半數以上覆蓋標的或實現正增長。

綜合來看,以大於20%增速作爲高業績增速劃分,國聯證券預測增速高於20%的個股佔比較高的行業包括醫藥、食品飲料、科技(電新、汽車、機械)、商社、軍工行業。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:尋找業績預告中的超額收益

地址:https://www.breakthing.com/post/79592.html