Temu和SHEIN之战,或許才剛剛开始。

作者 | 李白玉

編輯 | 趣解商業編輯部

跨境電商賽道的發展如火如荼、增勢之兇猛甚至肉眼可見。不過,10年前該賽道卻是另一番景象。2012年,跨境電商頭號玩家SHEIN成立,並以“快時尚”品牌爲定位,如入無人之境。

10年後,跨境電商賽道又增添了一個重量級玩家,那就是拼多多孵化的跨境電商品牌Temu。2022年9月1日,Temu正式在海外上线,第一站便是北美市場;而這裏,正是SHEIN的主战場。來勢洶洶的Temu,也拉开了其與SHEIN針尖對麥芒的“拉鋸战”。

01.恩怨難解,各有長短

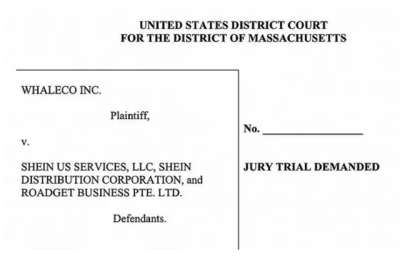

近日,拼多多跨境電商平台Temu在美國波士頓法院提起新訴訟,指控Shein違反美國反壟斷法。內容是Shein被指控利用市場力量強迫服裝制造商與之籤訂獨家協議,阻止他們與Temu合作。

也就是說,Temu 認爲,SHEIN正在強迫供應商們“二選一”。而SHEIN發言人則第一時間回應稱,Temu的指控“沒有根據,我們將積極應訴”。

盡管二者各執一詞,但是這並非Temu率先“發難”,二者的“恩怨”其實由來已久。此前,SHEIN也曾於2022年12月起訴了Temu,指控Temu籤約社交媒體網紅,讓他們在推廣Temu網站時對Shein作出“虛假和欺騙性陳述”,並對SHEIN發表詆毀言論。

今年3月,Shein母公司羅德蓋特(Roadget Business Pte)更是提交了新的修訂訴狀,對Temu提出了商標假冒和侵權、商標淡化、不當來源標識和不正當競爭、投放虛假廣告、商業欺詐、版權侵權、商業詆毀以及不當得利等多項指控。

Temu與SHEIN的“爭鬥”愈演愈烈的背後,或許是因爲隨着行業的發展,跨境電商賽道這塊“肥肉”越來越肥,同時供應鏈等行業資源也變得越來越“稀缺”。

據數據顯示,2022年上半年,我國跨境電商交易規模達到7萬億元左右。與此同時,據機構預測,雖然過去幾年受疫情影響跨境電商的滲透率短暫下滑,但未來可期。

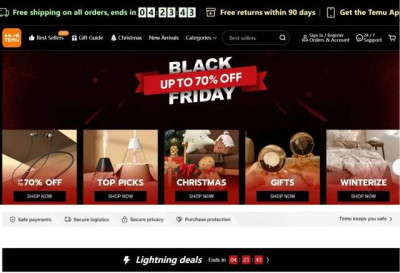

一路狂奔之下,SHEIN在海外建立了品牌影響力,並形成了其獨特的“快、狠、准”策略打法。據了解,SHEIN從設計到上架銷售的全過程周期只有7天。從收到SHEIN訂單、面料到將成衣送至SHEIN倉庫,只需5天。這種速度,甚至連Zara等國際時尚品牌也望其項背。

圖片來源:SHEIN官網截圖

與此同時,SHEIN覆蓋美洲、歐洲、澳洲、中東等超過150個國家和地區,在市場覆蓋面方面可以完勝後來者Temu,先發優勢十分明顯。公开數據顯示,2022年,SHEIN營收爲227億美元,同比上一年增長54%,前兩年其年增長率高達300%。

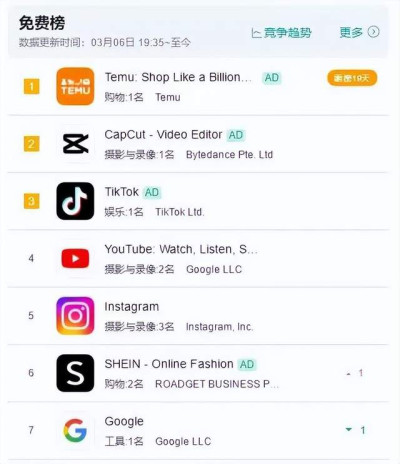

不過,Temu雖爲後起之秀,但是背靠拼多多的供應鏈資源,同樣增勢兇猛。首先,在用戶量上,在美國上线僅一個月,Temu就登頂美國IOS平台免費購物應用的榜首。

去年11月开始,Temu幾乎一直保持着免費應用APP下載量排行榜第一的位置。截至2023年1月,Temu下載量高達1900萬次。而SHEIN出海十余年,2022年下載量已達到2.29億次。值得一提的是,彭博數據顯示,Temu在美國網頁端流量已超過Shein。

其次,龐大的用戶量也讓Temu在平台成交額(GMV)上表現突出。例如,據媒體報道,今年5月,Temu在美國市場的GMV已經比快時尚電商平台SHEIN高出 20%。該數據是彭博社對Temu消費者信用卡和借記卡轉账數據進行匯總分析後得出的結果。

在拼多多財力的支撐下,Temu也正在全球高速復制其北美市場的打法。不到一年時間,Temu已經开通了18個站點,包括美國、加拿大、英國、德國、澳大利亞等主流及新興市場,一度成爲全球電商行業的頭條新聞。

這也意味着,跨境電商賽道又多了一個實力玩家,而SHEIN過去一家獨大的日子,也一去不復返了。

據觀察,面對根基深厚的SHEIN,Temu的策略是模式差異化、快速擴張的方式主動進攻,從而呈現規模效應。而在Temu的高壓之下,SHEIN的策略也由主動進攻轉變爲以退爲進,防守爲主,將目光瞄准競爭對手轉移至了內部的供應鏈管理體系。

02.狹路相逢,Temu與SHEIN轉向供應鏈資源之爭

雖然同在跨境電商賽道,但是Temu與SHEIN的入局方式卻不盡相同,平台模式也各有千秋。

所不同的是,SHEIN對外以“小單快反”模式快速驗證市場,因此爆款頻出,並通過其穩定銷量、提高用戶粘性及復購率。對內則導入自己开發的MES工藝管理系統,提升了生產效率,故而實現了將原本零散的、工藝標准不統一的數千個供應商進行標准化管理。

圖片來源:SHEIN平台招商門戶網頁截圖

而Temu則主要是採用供應商“全托管”的模式,通俗來說,全托管模式就是把之前由賣家承擔的工作,交給平台來做。比如賣家你只需要把貨交給平台在國內的集貨倉,後續的物流、履約和售後工作全部由平台方來完成。

相比SHEIN,這種模式雖然單一卻很輕盈,相當於商家被全程托管,因此平台效應更強,也非常受上遊的供應鏈資源歡迎。據了解,美國版抖音Tiktok也在採用這種方式擴張其業務。

圖片來源:TEMU官網截圖

由此可見,Temu與SHEIN在供應鏈資源爭奪战中,同樣“各有一套”。而一紙“撕破臉”的訴狀,也將拼多多Temu與SHEIN過去的模式之爭、流量之爭、用戶之爭轉向了供應鏈資源之爭。

而且,爲了這一天,Temu似乎早有准備。Temu將公司總部設在了“廣州第二個CBD”番禺南村萬博,並同樣從服裝品類切入,劍指SHINE。據了解,Temu的供應鏈總部,甚至離SHEIN的廣州總部只有不到800米的距離。

此番跨境電商兩個頭部玩家的對壘升級,也折,對於跨境電商行業而言,供應鏈資源的整理能力尤爲重要,甚至或將是決定未來Temu與SHEIN誰會勝出的關鍵因素。

03.行業內卷背後,跨境電商企業的共同困境

盡管Temu與SHEIN“激战正酣”,但是二者同屬國內跨境電商企業,在海外角逐市場,因此二者面臨的問題與困境,別無二致。

首先,相對本土企業,Temu與SHEIN都可能存在“水土不服”的問題。二者面臨的地域保護主義與經營政策風險,就如頭頂的達摩克利斯之劍。

一方面,海外電商平台如亞馬遜、eBay、Walmart等在全球擁有龐大的用戶群體和雄厚的資金實力,通過推出優惠政策、降低物流成本等手段在市場上進行競爭,使得中國的跨境電商企業面臨更大的壓力。

另一方面,隨着全球貿易保護主義和經濟政策的調整,許多國家也加強了對本國市場的保護,限制進口商品的數量和種類。這些政策的出台,也使得中國跨境電商企業在海外市場上的發展面臨困難。

例如,近期歐盟和美國已經相繼宣布取消對中國跨境包裹的關稅優惠,政策實行後,這將對目前重心尚在歐美、以貿易出口爲主的SHEIN和Temu極大地打擊。這也意味着,二者都需要通過供應鏈本土化,最終融入當地市場,方能應對此類風險。

其次,二者在目光向外瞄准競爭對手的同時,內部的隱憂依然不可忽視。據了解,在電商點評服務網站Trustpilot上,海外消費者對SHEIN的評價十分兩極分化,61%的用戶給了4星和5星好評,32%的用戶給了1星和2星差評,其中差評主要集中在質量問題上,由此可見其品控危機仍在。

而在Temu上,美國消費者最不滿意的是它的物流時效,習慣次日達的美國用戶,難以接受動輒8-10日的收貨時間。

與此同時,對於在Temu的購物體驗,美國消費者反映的問題還包括包裹無法投遞、費用不明、訂單混淆和客戶服務較差等。美國商業改進局(BBB)已經接到了數十起關於Temu的投訴,滿分五顆星的客戶評價中,只獲得了1.81顆星。由此可見,Temu尚未獲得當地消費者的信任。

再次,在激烈的市場競爭下,Temu與SHEIN仍需要“燒錢”完善跨境電商的物流、倉儲等基礎設施,並通過大肆砸錢營銷換取增長。

相比之下,SHEIN在“基礎建設”等方面或許基本完成,而Temu同樣因爲需要繼續攻城略地、在布局海外倉、搭建物流體系方面投入巨大,深陷巨額虧損。

前不久有媒體扒出了Temu的“虧損账單”,稱其每單虧30美元,一年虧百億。在這樣入不敷出的態勢下,即使背後的拼多多財力再雄厚,恐怕也要引入資本助力,才能完成Temu在跨境電商賽道的使命。

圖片來源:TEMU官網截圖

在國內人口紅利消退後,國內互聯網企業出海謀發展已是大勢所趨。而且,越來越成熟的中國電商,在國際市場也有角逐市場的實力。

正如尼爾森發布的《2023年中國跨境電商平台出海白皮書》指出,中國電商越來越具備參與全球競爭的能力。而以阿裏旗下的AliExpress、字節旗下的TikTok Shop、Temu和SHEIN爲代表的中國電商出海“四小龍”,也將在世界範圍內與亞馬遜等巨頭“开战”。

可以預見,這些玩家雖然各有千秋,但是最終或許都會踏入追求高性價比、整合上下遊優質供應鏈資源、提升“全托管模式”平台體驗這條大江大河。而在百舸爭流之下,能夠取勝的,一定是更具生態價值的平台。

如此來看,Temu和SHEIN之战,或許才剛剛开始。

參考資料:

1、《Temu與Shein互相起訴,中國跨境電商卷王的狹路相逢》,數據多棱鏡

2、《跨境電商巨頭SHEIN創始人許仰天登頂廣州首富寶座「附跨境電商行業分析」》,前瞻網

3、《Temu收到美國消費者差評:物流太慢、退貨麻煩等》,電商報

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:拼多多Temu與SHEIN相互起訴,沒有贏家

地址:https://www.breakthing.com/post/80002.html