總結:

(1)$特斯拉(NASDAQ|TSLA)$第二季度盈利超過預期,但利潤率卻在繼續下降,自由現金流也很疲弱,這導致投資者認爲賣掉特斯拉股票以鎖定收益可能是明智之舉。

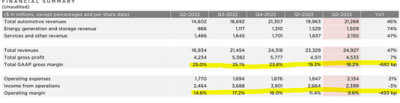

(2)盡管交付量再次創下紀錄,收入也在增長,但特斯拉第二季度的毛利率卻從25%下降到了18%。

(3)特斯拉的能源業務雖然表現很好,儲能業務也同比增長了200%,但這依然不足以抵消其汽車業務毛利率下降帶來的不利因素。

周三下午,特斯拉公布了第二季度財報。雖然該公司在盈利和交付量方面都超出了預期,但利潤率還在繼續下降,自由現金流也相當疲弱。由於其估值依然非常高,所以我們認爲賣掉特斯拉股票以鎖定收益是明智的選擇。

發生了什么事?

周三下午,特斯拉發布了其第二季度財報,財報顯示特斯拉的盈利和交付量都超過了預期,從季度環比來看,特斯拉的營收增長了7%左右,這雖然是一個很有意義的數字,但折合成年率卻增長了30%左右,這意味着,與去年相比特斯拉將經歷增長放緩。或者換個角度看,特斯拉的增長正在放緩(盡管增速仍遠高於傳統汽車廠商的水平)。

利潤率繼續下降,自由現金流疲軟

當我們從總體數據之外看時,會發現特斯拉的財報中有幾件事看起來一點也不好。比如利潤率,特斯拉的利潤率一直在下降。過去,看好特斯拉的人認爲,由於特斯拉的高利潤率,該公司擁有巨大的競爭優勢,這促使其估值高於其他汽車公司。另一些看好特斯拉的人也認爲,特斯拉的高利潤率是卓越的運營結構和高度先進的生產技術結合的結果。但現在這些利好因素要么已經消失了,要么早就就不存在了,所以,猛獸財經認爲特斯拉目前只是從電動汽車領域的需求過剩中受益而已。

在過去的幾個季度裏,特斯拉的利潤率也只朝着一個方向發展——下降。

我們從圖中可以看到,特斯拉的毛利率已經從25%下降到了第二季度的18%,這意味着特斯拉的利潤率遭受了700個基點的沉重打擊。雖然特斯拉的營業利潤率絕對降幅比較小,僅比去年下降了500個基點,但相對而言,營業利潤率的下降幅度非常大(特斯拉的營業利潤率已經下降了34%)。這意味着特斯拉現在必須產生比一年前高出52%的收入,才能產生相同數量的營業利潤。這反過來也解釋了爲什么特斯拉去年的收入和交付量都在大幅增加,而營業利潤卻在同比下降的原因,

雖然第二季度的同比下降幅度不是很高,但今年下半年我們可能會看到特斯拉出現更大幅度的利潤下降。與2022年上半年相比,2022年下半年的利潤更好,這意味着對2023年第二季度的特斯拉來說,這種比較將變得更加困難,盡管比較起來比較困難,但由於特斯拉已經在第二季度出現了利潤下降,因此我們認爲,特斯拉的利潤在第三季度或第四季度出現更大幅度下降的可能性是非常大的。

盡管交付量有所增加,但營業收入也較第一季度有所下降。這表明特斯拉爲了銷售更多汽車而降低汽車價格的策略並沒有爲股東創造任何價值——雖然這種策略會導致交付量增加,但當利潤下降時,這對任何人都沒有真正的幫助(至少對投資者沒有幫助,他們應該關心利潤)。

特斯拉的資產負債表雖然非常幹淨,但現金流狀況卻並樂觀。盡管利潤要高得多,但該公司第二季度的自由現金流僅爲10億美元,上半年約爲14億美元——折合成年率略低於30億美元,考慮到特斯拉的估值遠高於9000億美元,這一點也不吸引人。如果下半年與今年上半年相當,那么特斯拉的自由現金流倍數爲300倍,我們認爲這是非常貴的。換句話說,投資者每向特斯拉股票投入1美元,就能獲得三分之一美分的自由現金流。考慮到1美元的短期美國國債每月就可以產生約0.05美元的利息,所以特斯拉股票的現金流收益率是非常低的。

當然,特斯拉的財報也有一些積極的方面。雖然太陽能的業務非常疲軟(同比下降了40%),但特斯拉能源業務中另一個更重要的部分的表現卻很好。該公司在第二季度部署了3.7 GWh的存儲,同比增長超過了200%,這無疑是一個非常強勁的增長率。雖然能源業務的收入增長率較低,只有74%,但按絕對值計算仍然非常強勁。在考慮運營費用之前,能源業務在總成本基礎上是盈利的,因爲該部門在第二季度的毛利率爲18%。這與上一季度相比已經有所改善,當時特斯拉能源的毛利率爲11%。

不幸的是,能源業務毛利率的改善不足以抵消汽車業務毛利率下降帶來的不利因素,這就是爲什么特斯拉的毛利率一直在持續下降的原因,如前所述。如果特斯拉能夠在未來幾個季度以令人信服的速度提升能源業務,同時隨着時間的推移提高毛利率,那么這應該會對特斯拉整個公司的財務業績產生積極影響。

雖然能源業務目前的規模很小(約佔特斯拉汽車收入的7%),但它是一個具有長期潛力的快速增長業務,而且還存在一些不確定性——因爲我們還不知道這個市場最終會有多大,也不知道哪家公司會勝出。

新車型能證明特斯拉的估值是合理的嗎?

特斯拉最近受到了很多關注,因爲人們猜測,一款2.5萬美元的車型可能會在墨西哥生產,而特斯拉今年夏天也生產了第一輛賽博卡車(Cybertruck)。雖然這種車型的影響力還有待商榷。但很明顯,2.5萬美元的車型有着巨大的潛在市場,因爲沒有多少人能夠(或想要)以更高的價格購买一輛電動汽車,在新興市場尤其如此。

另一方面,一些新興市場的充電基礎設施並不多,2.5萬美元的價格對世界各地的許多消費者來說可能仍然太高。另外,售價2.5萬美元的汽車也很有可能無助於提高特斯拉的利潤率——一般來說,高端汽車的利潤率高於低端汽車。這就解釋了爲什么特斯拉的一些競爭對手,如梅賽德斯-奔馳,正在擺脫一些低端車型,以專注於高端車型的原因,因爲這是這些公司產生更高利潤的方式。奔馳的毛利率比特斯拉高,但在關注利潤而不是銷量方面,它一直與特斯拉走在相反的方向。

特斯拉可能會以每輛2.5萬美元的價格賣出大量的汽車。然而,這並不能保證特斯拉的利潤會得到提升——畢竟,我們之前已經看到,銷量增長並不會轉化爲利潤增長,甚至可能伴隨着利潤下降(可以參考特斯拉第二季度的數據)。

如果賽博卡車以更高的價格出售,那么應該會產生更高的利潤。但我們仍然不知道這款車能給特斯拉帶來多大的利潤,因爲它的制造過程與特斯拉的其他車型大不相同,而且有很多消費者並不喜歡賽博卡車的外觀設計。

從華爾街的預測來看,特斯拉的盈利前景也不樂觀。

上個季度,特斯拉的每股收益幾乎沒有任何上修,而由於特斯拉面臨的利潤率壓力,許多分析師下調了他們的預期。就連該公司的收入預期也沒有朝着正確的方向發展(預計今年每股收益將下降兩位數),雖然特斯拉的利潤預計將在2024年及以後有所改善,但即使我們看一下分析師對特斯拉未來幾年的利潤預測,就知道特斯拉的股價仍然很貴。例如,特斯拉當前的股價是2026年每股預期收益的46倍——這雖然是三年後的事了,但收益率仍然只有2%。

結論

特斯拉第二季度的財務業績雖然已經超出了市場預期,但潛在的利潤率情況卻並不樂觀。自由現金流也相當疲弱,尤其是與其非常高的市值相比。

今年以來,雖然特斯拉的股價出現了多次大幅上漲(恭喜那些在低點买入的人),但我們仍然認爲,以目前的價格來看,特斯拉並不是一項好的投資。

而且對於一家利潤率和利潤都在下降的汽車公司來說,300倍的自由現金流倍數實在是太貴了,這也是我們賣掉特斯拉股票的原因。

猛獸財經致力於讓每一個不甘心的青年人學會港美股投資,體驗在世界上最成熟最合規的市場裏做世界頭號公司股東的樂趣和刺激。讓每一個青年人有尊嚴、平等通過港美股投資獲得自由。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:利潤率繼續下降,自由現金流疲軟,賣掉特斯拉股票是明智的選擇

地址:https://www.breakthing.com/post/80233.html