日本加盟連鎖業非常成熟,並經歷好幾輪完整的牛熊周期,日本的餐飲、消費與中國也很類似。

對標日本連鎖業態龍頭,探討我國門店連鎖業態的發展路徑,對A股投資連鎖業有很大借鑑價值。

7-Eleven:便利店龍頭

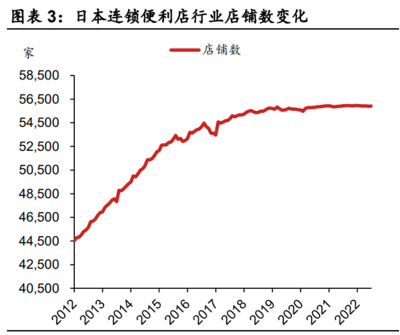

據日本特許經營協會,日本便利店零售額佔日本連鎖零售業態比例不斷提升。

時間线:

1) 70 年代初-80 年代中:

門店數量野蠻增長,7-Eleven 以加盟連鎖模式快速發展,門店數於 70 年代末趕超龍頭 Kmart。

2) 80 年代中-90 年代初:

大型連鎖全國化擴張,擠壓中小型區域便利店,搶佔人口數量多、消費時間長的東京等地區。同時,各家便利店尤其注意提升商品年輕化、食品新鮮度、服務便利性等方面。

3) 90 年代初-21 世紀初:

便利店業態競爭激化,價格战出現,大型連鎖持續全國化擴張,業內並購合作加速,便利店开始提供更多種類服務。

經營策略:

經濟好的時候,門店快速擴張,开店集中在東京等人口較多的地區;

經濟不佳時,龍頭憑借現金流優勢,逆勢在東京核心區域低價獲得好門店,收購區域型中小便利店,同時向城郊區域擴張門店。

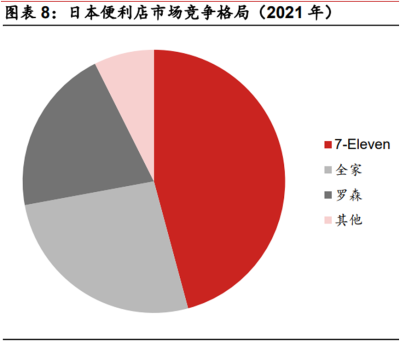

1993 年日本泡沫經濟破裂,但 7-Eleven 仍保持強勢擴張,與全家、羅森共同形成三家壟斷市場局面,而中小型便利店受到較大衝擊,大量出清。

龍頭逆勢擴張下,最終形成 7-Eleven/羅森/全家三巨頭壟斷格局。

產品策略:

爲避免過度淪陷於價格战,各龍頭便利店开始推出自主品牌,主打高品質中價位,推出差異化產品。

如 7-Eleven 的自有品牌三明治、自有品牌飯團等。

同時,老齡化增加,更多消費群體來便利店喫飯,日常/快餐食品佔比逐步提升。

門店策略:

經濟泡沫破裂下,一线城市租金下降,優質位置的門店爲稀缺資源,龍頭企業逆勢以低成本搶佔優質門店。

爲提升門店客流量,大型便利店的服務多元化,包括費用繳納業務、旅行業務、文件復印、傳真業務等。

商業模式:

7-Eleven 於60 年代率先开闢特許加盟模式,輕資產運營加速擴張;

選擇與加盟商共擔成本、共享利潤,極大提升了加盟商的積極性,加盟商續約率位居高位。

利益分配:

對於一家典型的委托加盟店,按照 32%的平均毛利潤,其中總部分成 18%左右,並承擔房租、部分水電氣費和商品損耗成本;加盟店分成 14%左右,並承擔人工、部分水電氣費、大部分商品損耗成本和其他雜費。加上最低收入保障和激勵機制,加盟方的利益能夠得到較好的保障。

對達到要求的門店給予分成獎勵,也爲加盟店提供了超出行業平均水平的最低收入保障。相對弱勢的加盟商的利益得到了保護。

門店拓展:

7-Eleven 堅持“密集开店”的核心策略,主打一线城市優先覆蓋。

7-Eleven 的 1 號店於 1974 年在東京江東區开業,“密集开店”策略的指導下,此後 10 年,新門店集中开設在 1 號店周圍的首都圈(東京都、千葉縣、琦玉縣、神奈川縣)。

直到 90 年代,才拓展到全日本第二大經濟圈——近畿地區(大坂府、京都府以及周邊地區)。

2002 年後开始逐步拓展名古屋都市圈,並於 2019 年實現日本全國覆蓋,整體呈現出從一线向二三线城市擴張的布局趨勢。

區域內高密度开店有利於快速提升品牌效應,加深消費者認知。

一項涵蓋日本全國的調查顯示,相較於羅森與全家,7-Eleven 消費者的人均收入更多、購买次數更頻繁。

單店營收:

產品構成上,高毛利的加工食品及快餐食品佔比較多,拉升整體毛利。

針對不同消費者群體,精細化推出產品。如進行日式點心及甜食的开發、點心原料的提供,吸引年輕人。

公司 2021 年與三立制果共同开發出 7-Premium 旗下的“一口”系列零食,每袋僅需 100 日元。便利的特性、小巧的外形以及香甜的口味,受到年輕女孩喜愛。

針對上班白領,憑借味道突出的飯盒和咖啡,提高客戶粘性。

高端化:2010 年推出高端 PB 线 7 PremiumGold,主打小衆輕奢產品。

例如,7-Eleven 與日本一風堂等泡面巨頭合作推出“日清名店系列”,使消費者在 7-Eleven 店內即可體驗名店的風味,該系列產品銷量約爲普通泡面的兩倍。

發展线上業務,7-Eleven 網絡便利店服務(7NOW),主打將商品從店鋪配送到訂購者的家中。公司計劃在2026 年財年將线上服務拓展至全國。

共配模式:

公司初創時配送系統上生產商與批發商分離,例如,當時的牛奶即擁有全農、森永、明治等品牌,對於消費者屬於同品類,但卻必須由不同公司分別發貨。

公司通過不斷與品牌商協商,建立共配模式:將同一品類商品送至個區域配送中心,再統一集中配送到該區域中的 7-Eleven 門店,單位物流成本大幅下降。

美仕唐納滋:甜甜圈龍頭

2021年,日本糕點總市場規模達 2.9 萬億日元,折合人民幣 1400 億元。

美仕唐納滋(Mister Donut)爲起源於美國的甜甜圈連鎖店,於 1956 年成立。由日本清潔用品公司樂清(Duskin)於 1971 年引進日本,爲日本最早开業的食品連鎖店,成長爲日本最大的甜甜圈連鎖店。

1983 年,日本樂清即將美國經營權买下,更名爲 Mister Donut Japan。頂峰時期,公司門店數超 1500 家。

行業需求上,受低糖及健康飲食衝擊,日本人民購买甜甜圈意愿下行,疊加“日本獎品法”的更新,限制了公司的獎品制度,導致失去部分核心用戶。

2000 年後,競爭加劇。

星巴克等品牌自 1995 年進入日本市場,通過全面禁煙、加強非咖啡飲品、第三空間等特點,佔據年輕人心智。

2010 年後,7-Eleven 等便利店巨頭也推出甜甜圈產品,公司店鋪數开始逐步下滑。截至 2021 年末,日本門店數超 1000家,營業收入超過 40 億日元。

加盟模式+分散式選址+下沉市場开店

美仕唐納滋進入日本市場時,核心战略是,通過加盟實現快速標准化復制,選址上從下沉市場切入,分散式开店,最短時間內提升可見度及可觸達度,在新品類進入市場的初期,快速佔領消費者心智。

相比之下,同時進入市場的競爭對手——Dunkin,選擇在核心商業區集中开店,第一家店選擇在銀座落地,奠定了其高端的路线。

加盟模式下,美仕唐納滋以較低的成本快速推進門店擴張, 2003 年店鋪數達到峰值 1600 家。

Dunkin 因起點過高,且未探尋好合適的單店模型,在店鋪數達到20家後縮小規模,經營了10年左右就基本撤出日本。

在產品布局上,美仕唐納滋選擇本土化菜單,同時銷售非甜甜圈類產品,諸如湯、三明治與糕點;Dunkin 則選擇將美國菜單照搬日本。

產品選擇的不同,也對二者經營生命周期產生影響。

甜甜圈供應鏈的核心在於,高效完成全日本超1000 家門店的配送及過期品庫存管理。

美仕唐納滋總部向加盟門店傳送調配好的原料,甜甜圈全部爲門店現做、沒有中央工廠,同時選址不受配送半徑的限制,提升了消費者的體驗感。

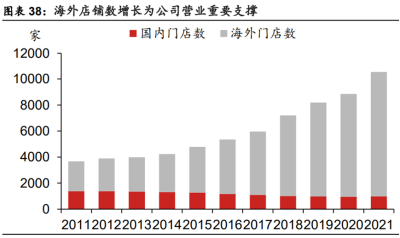

出海打开天花板

公司自20世紀後拓展海外業務,2000年於上海开設第一家分店、2004 年進軍中國台灣、2007 年進軍韓國。

截至2021 年末,已在中國台灣、泰國、菲律賓、印度尼西亞等地建立多家門店,全球總門店數超過 5500 家,海外門店數遠超日本本土。

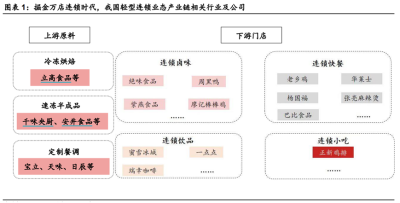

中國連鎖業啓示錄

近年來,中國的連鎖產業,萬店連鎖不斷湧現,如絕味食品、蜜雪冰城、正新雞排等。

快速擴張的經驗:

加盟及供應鏈體系是護城河。

1)0-1時期,快速擴張佔領心智。

7-Eleven 率先採用加盟與密集开店策略擴張,迅速建立品牌認知。

Mister Donut 作爲新品類,通過特許經營、下沉包圍都市擴張,擊敗定位一线商圈的對手。

2)利益分配合理的加盟體系

7-Eleven 與加盟商利益分配合理、激勵優越,同時有完善的培養及監督體系,加盟商續約率維持高位。

Mister Donut 建立加盟商學院,統一培訓確保標准化。

3)高效完善的供應鏈爲重要支撐。

7-Eleven採用共配降低成本,信息化提升效率,物流倉儲費遠低於行業。

MisterDonut 採用數字化、可視化倉庫系統打造高效供應鏈支撐門店擴張。

穿越經濟周期的經驗:

日本經濟下行期,便利店相比於大型零售、商超等業態仍有更好的增長表現。

1)經營策略:龍頭保持擴張兼並,中小型區域便利店重組。

2)產品策略:注重產品品質,避免淪陷價格战,高性價比產品、差異化產品。

3)門店策略:逆勢搶佔東京好門店,復合型門店增加提升便利性。

4)服務策略:服務內容多元化以提升客流量。

打破增長瓶頸的經驗:

1)門店天花板:

7-Eleven 不斷提升便利性、必須性,門店至今仍在增長, 2021 年達 21327 家;

Mister Donut 門店頂峰期達 1500 家後下滑,後續積極拓展海外門店;

2)增加客流量/復購率:

7-Eleven 通過年輕化營銷覆蓋年輕消費者,通過發展线上化門店覆蓋多樣化需求;

Mister Donut 推出多款大單品延長生命周期,並推出積分卡及周邊聯名,借助 IP 營銷提升復購;

3)提升均價:

7-Eleven 通過推出自有產品、差異化產品,提升附加值;

MisterDonut 通過產品創新不斷拉升結構;

4)效率提升:推進信息化改革。

借鑑日本經驗,在餐飲連鎖化浪潮下,關注滲透率提升空間大的賽道,處於擴張期,具備強管理力與供應鏈的標的。

核心標的

建議關注:

下遊門店模式中,行業及集中度提升空間廣闊的連鎖滷味賽道:

絕味食品(強管理力滷味龍頭,疫情好轉後具備較大彈性)

紫燕食品(佐餐滷味空間廣闊,公司具備強供應鏈及渠道力,處於快速擴張階段)

連鎖茶飲賽道的蜜雪冰城(極致供應鏈效率構建強競爭壁壘)

上遊標准化食材需求提升的投資機會:

千味央廚(聚焦餐飲的優質速凍龍頭)

寶立食品(優秀的定制復調龍頭)

立高食品(競爭力強勁的冷凍烘焙龍頭)

•END•

個人觀點,僅作參考,不作推薦。股市有風險,投資需謹慎。

$絕味食品(SH603517)$$千味央廚(SZ001215)$$紅旗連鎖(SZ002697)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:日本連鎖業變遷史,連鎖大牛股是怎樣煉成的?

地址:https://www.breakthing.com/post/80688.html