如果美債實際收益率迅速上升,一些之前已經受到沉重打擊的高增長股票將進一步下跌。在美聯儲可能加大加息力度並提前啓動縮表預期的影響下,美股市場周三(4月6日)全线走低,道瓊斯工業平均指數收盤下跌0.4%,標普500指數收跌1%,納斯達克綜合指數收跌2.2%。 另外,一個經濟衰退指標周三亮起紅燈。道瓊斯運輸業平均指數(Dow Jones Transportation Average)較2021年11月觸及的52周盤中高點18246.51點下跌超過20%,進入熊市區域,這是經濟和股市即將面臨困境的又一個跡象。 該指數納入了大約20家航空公司、鐵路公司和公路運輸公司的股票,一些交易員以此來衡量整體經濟的健康狀況,如果這些股票出現下跌,則預示着未來市場面臨不利局面。該指數的下跌表明投資者非常擔心利率上升和美聯儲收緊政策會令美國經濟降溫。《巴倫周刊》認爲,雖然目前判斷該指標是否真的預示着衰退還爲時尚早,但必將導致股市出現波動。  1 縮表影響將超過加息 美聯儲周三公布的3月份政策會議紀要顯示,雖然美聯儲官員仍在討論如何縮減約9萬億美元的資產負債表的規模,相關計劃還沒有敲定,但“計劃已經在制定中”,可能“最早在5月初召开的會議結束後开始縮表,早於華爾街之前預計的7月。此外,會議紀要還顯示美聯儲可能會在5月份把加息幅度提高到50個基點。 美聯儲在會議紀要中表達了對物價上漲的更多擔憂。這一點並不出人意外,因爲自3月15日至16日的貨幣政策會議結束以來,官員們已經表達了更偏緊縮的立場。美聯儲理事萊爾布雷納德(Lael Brainard)周二稱,降低通脹是美聯儲最重要的任務,如有需要,決策者准備採取更積極的行動。作爲美聯儲內部的鴿派人士,布雷納德的這一緊縮立場值得注意。 在縮表問題上,一些策略師認爲,由於疫情暴發以來美聯儲對美國國債和抵押貸款支持證券(MBS)的購买規模非常龐大,因此這一次縮表帶來的影響將超過加息。會議紀要列出了美國國債和MBS贖回的可能起始上限,這一數字比2017年高得多,盡管接近一些經濟學家的預測。 與會者普遍認爲,可以把美國國債和MBS每個月的縮減上限分別爲600億美元和350億美元,即總共950億美元;如果市場條件允許,這一上限可以在以3個月爲一個階段或稍微更長的時間內逐步實施。相比之下,2017年縮表的起始上限爲每月100億美元。 凱投宏觀(Capital Economics)首席美國經濟學家保羅阿什沃斯(Paul Ashworth)甚至認爲,950億美元“略低於我們的預期,特別是考慮到多位官員在會後發表了更爲強硬的言論。” 2 縮表說起來容易做起來難 Bleakley Advisory Group首席投資官彼得布克瓦(Peter Boockvar)稱,2017年美聯儲的做法是每三個月擴大一次縮表的規模,再加上每月讓100億美元的資產自然到期,直到每月的縮表規模達到500億美元。 布克瓦指出,在未來一年左右的時間裏,考慮到美聯儲持有的5.76萬億美元國債中近五分之一的期限爲一年或一年以下,美聯儲縮減國債部分的規模將是相當容易的,其中3160億美元國債的期限不到三個月。 布克瓦稱,困難的部分在於縮減MBS的規模。美聯儲持有近3萬億美元的MBS,隨着利率上升,美聯儲提前還款的難度將顯著加大。布克瓦說:“在當前這個周期裏,提前還款的日子已經過去了,這將延長美聯儲持有MBS的期限。” 爲了實現縮減目標,美聯儲可能將不得不开始直接出售MBS,布克瓦稱這將增加美聯儲損失的風險,因爲賣出價格可能會低於美聯儲最初买入時的價格。 布克瓦說:“我可以很肯定的說,美聯儲在2020年3月討論購买MBS時,並沒有預想到市場環境現在已經發生的變化,這是一個典型的例子:潛水的人在已經跳進水裏後才問水有多深。” 一些策略師此前表示,如果美聯儲开始出售MBS,屆時可能會有大量潛在买家,但這並不意味着將是一個平穩的過程。美聯儲如何處理其MBS將很大程度上決定經濟會受何種影響。 如果美聯儲真的不得不出售過去兩年積累的3萬億美元MBS中的一部分,這將被視爲一個更爲緊縮的信號。

1 縮表影響將超過加息 美聯儲周三公布的3月份政策會議紀要顯示,雖然美聯儲官員仍在討論如何縮減約9萬億美元的資產負債表的規模,相關計劃還沒有敲定,但“計劃已經在制定中”,可能“最早在5月初召开的會議結束後开始縮表,早於華爾街之前預計的7月。此外,會議紀要還顯示美聯儲可能會在5月份把加息幅度提高到50個基點。 美聯儲在會議紀要中表達了對物價上漲的更多擔憂。這一點並不出人意外,因爲自3月15日至16日的貨幣政策會議結束以來,官員們已經表達了更偏緊縮的立場。美聯儲理事萊爾布雷納德(Lael Brainard)周二稱,降低通脹是美聯儲最重要的任務,如有需要,決策者准備採取更積極的行動。作爲美聯儲內部的鴿派人士,布雷納德的這一緊縮立場值得注意。 在縮表問題上,一些策略師認爲,由於疫情暴發以來美聯儲對美國國債和抵押貸款支持證券(MBS)的購买規模非常龐大,因此這一次縮表帶來的影響將超過加息。會議紀要列出了美國國債和MBS贖回的可能起始上限,這一數字比2017年高得多,盡管接近一些經濟學家的預測。 與會者普遍認爲,可以把美國國債和MBS每個月的縮減上限分別爲600億美元和350億美元,即總共950億美元;如果市場條件允許,這一上限可以在以3個月爲一個階段或稍微更長的時間內逐步實施。相比之下,2017年縮表的起始上限爲每月100億美元。 凱投宏觀(Capital Economics)首席美國經濟學家保羅阿什沃斯(Paul Ashworth)甚至認爲,950億美元“略低於我們的預期,特別是考慮到多位官員在會後發表了更爲強硬的言論。” 2 縮表說起來容易做起來難 Bleakley Advisory Group首席投資官彼得布克瓦(Peter Boockvar)稱,2017年美聯儲的做法是每三個月擴大一次縮表的規模,再加上每月讓100億美元的資產自然到期,直到每月的縮表規模達到500億美元。 布克瓦指出,在未來一年左右的時間裏,考慮到美聯儲持有的5.76萬億美元國債中近五分之一的期限爲一年或一年以下,美聯儲縮減國債部分的規模將是相當容易的,其中3160億美元國債的期限不到三個月。 布克瓦稱,困難的部分在於縮減MBS的規模。美聯儲持有近3萬億美元的MBS,隨着利率上升,美聯儲提前還款的難度將顯著加大。布克瓦說:“在當前這個周期裏,提前還款的日子已經過去了,這將延長美聯儲持有MBS的期限。” 爲了實現縮減目標,美聯儲可能將不得不开始直接出售MBS,布克瓦稱這將增加美聯儲損失的風險,因爲賣出價格可能會低於美聯儲最初买入時的價格。 布克瓦說:“我可以很肯定的說,美聯儲在2020年3月討論購买MBS時,並沒有預想到市場環境現在已經發生的變化,這是一個典型的例子:潛水的人在已經跳進水裏後才問水有多深。” 一些策略師此前表示,如果美聯儲开始出售MBS,屆時可能會有大量潛在买家,但這並不意味着將是一個平穩的過程。美聯儲如何處理其MBS將很大程度上決定經濟會受何種影響。 如果美聯儲真的不得不出售過去兩年積累的3萬億美元MBS中的一部分,這將被視爲一個更爲緊縮的信號。  3 實際收益率或很快升至正值,成長股再次面臨壓力 市場最近非常關注美國國債的實際收益率,預計短期內實際收益率將繼續上升。債券的實際收益率是名義收益率減去預期平均年通貨膨脹率。周三10年期美國國債的名義收益率爲2.61%,經預期通脹率2.84%調整後,實際收益率爲-0.23%。 通常情況下,投資者要求名義收益率要高於通脹率,以便在納入通脹因素後他們的投資仍能增值。然而10年期美債的實際收益率幾乎在整個疫情期間都爲負值,因爲美聯儲一直在購买債券,推高了債券價格,壓低了債券收益率。現在有跡象表明,10年期美債的實際收益率可能最終會回到正值,昨天的-0.23%已經較2021年12月底的-1.2%大幅上升。

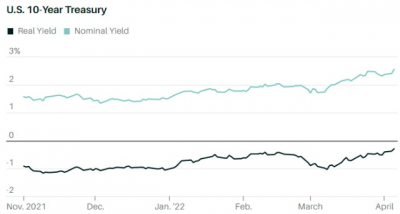

3 實際收益率或很快升至正值,成長股再次面臨壓力 市場最近非常關注美國國債的實際收益率,預計短期內實際收益率將繼續上升。債券的實際收益率是名義收益率減去預期平均年通貨膨脹率。周三10年期美國國債的名義收益率爲2.61%,經預期通脹率2.84%調整後,實際收益率爲-0.23%。 通常情況下,投資者要求名義收益率要高於通脹率,以便在納入通脹因素後他們的投資仍能增值。然而10年期美債的實際收益率幾乎在整個疫情期間都爲負值,因爲美聯儲一直在購买債券,推高了債券價格,壓低了債券收益率。現在有跡象表明,10年期美債的實際收益率可能最終會回到正值,昨天的-0.23%已經較2021年12月底的-1.2%大幅上升。  美聯儲表示要加快縮表步伐後,10年期美債的實際收益率可能會繼續上升。Macro Risk Advisors首席技術策略師約翰科洛沃斯(John Kolovos)指出,通脹率可能很快會升至2.8%,這意味着如果未來10年的預期平均年通脹率保持在2.84%左右的水平的話,那么10年期美債的實際收益率將非常接近0%。 如果美債實際收益率迅速上升,一些之前已經受到沉重打擊的高增長股票將進一步下跌。布雷納德周二發表緊縮言論後,納斯達克100指數下跌了4.1%,特斯拉(TSLA)、英偉達(NVDA)、亞馬遜(AMZN)、Netflix (NFLX)和Snap (SNAP)的跌幅均在5%到9%之間。 這主要是因爲持有幾乎爲零風險的長期國債正變得越來越有吸引力,此外,這些高增長股票的估值依據是大部分未來才能創造的利潤,當實際長期債券收益率上升時,這些未來利潤的當前價值就會下降。 FactSet的數據顯示,跟蹤納斯達克100指數的Invesco QQQ Trust Series I (QQQ)周三的遠期市盈率已從周二开盤前的26.1倍降至25.5倍。當10年期美債收益率上一次在2020年2月達到0%時,該基金的市盈率更低,當時爲24.3倍。 不過,成長股仍有可能在相對較短的時間內反彈。加拿大皇家銀行的數據顯示,當美聯儲收緊貨幣政策時,成長股的表現歷來好於價值股,這是因爲收緊政策意在放慢經濟增長的步伐。此外,通脹放緩和經濟增長減速最終也會抑制收益率的上升勢頭。 文 |《巴倫周刊》中文版撰稿人 郭力群 編輯 | 彭韌版權聲明: 《巴倫周刊》(barronschina)原創文章,未經許可,不得轉載。 (本文僅供讀者參考,並不構成提供或賴以作爲投資、會計、法律或稅務建議。)

美聯儲表示要加快縮表步伐後,10年期美債的實際收益率可能會繼續上升。Macro Risk Advisors首席技術策略師約翰科洛沃斯(John Kolovos)指出,通脹率可能很快會升至2.8%,這意味着如果未來10年的預期平均年通脹率保持在2.84%左右的水平的話,那么10年期美債的實際收益率將非常接近0%。 如果美債實際收益率迅速上升,一些之前已經受到沉重打擊的高增長股票將進一步下跌。布雷納德周二發表緊縮言論後,納斯達克100指數下跌了4.1%,特斯拉(TSLA)、英偉達(NVDA)、亞馬遜(AMZN)、Netflix (NFLX)和Snap (SNAP)的跌幅均在5%到9%之間。 這主要是因爲持有幾乎爲零風險的長期國債正變得越來越有吸引力,此外,這些高增長股票的估值依據是大部分未來才能創造的利潤,當實際長期債券收益率上升時,這些未來利潤的當前價值就會下降。 FactSet的數據顯示,跟蹤納斯達克100指數的Invesco QQQ Trust Series I (QQQ)周三的遠期市盈率已從周二开盤前的26.1倍降至25.5倍。當10年期美債收益率上一次在2020年2月達到0%時,該基金的市盈率更低,當時爲24.3倍。 不過,成長股仍有可能在相對較短的時間內反彈。加拿大皇家銀行的數據顯示,當美聯儲收緊貨幣政策時,成長股的表現歷來好於價值股,這是因爲收緊政策意在放慢經濟增長的步伐。此外,通脹放緩和經濟增長減速最終也會抑制收益率的上升勢頭。 文 |《巴倫周刊》中文版撰稿人 郭力群 編輯 | 彭韌版權聲明: 《巴倫周刊》(barronschina)原創文章,未經許可,不得轉載。 (本文僅供讀者參考,並不構成提供或賴以作爲投資、會計、法律或稅務建議。)

加星標不迷路哦~ 點點點,贊和在看都在這兒!

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美聯儲計劃提前縮表,成長股又要挨打了?

地址:https://www.breakthing.com/post/8104.html