資產負債率高達203%,聚水潭能否成功從港股“補血”?

作者 | 孫佳

編輯丨高遠山

來源 | 野馬財經

這是野馬財經的第3342篇原創

本文約2495字,閱讀時長約9分鐘

前幾年火爆一級市場的 SaaS 賽道,近年遇冷後,頭部玩家們开始尋求二級市場融資突圍。

近日,電商ERP(給電商行業應用的內部管理系統)龍頭聚水潭集團股份有限公司(以下簡稱聚水潭)向港交所遞交《招股書》,謀求在港上市。一時間,這家低調多時的電商SaaS公司引發外界大量關注。

聚水潭先後融資7輪,累計募資超 10億元, 5 年實現超 70 倍的估值躍升,可謂SaaS 行業的明星企業,但是由於近年一級市場SaaS賽道投資的遇冷,少了資本喂養的聚水潭,开始顯露出巨額虧損、造血能力不足的問題,這次衝刺港股,可謂“背水一战”。

聚水潭的核心產品SaaS ERP,主要服務並滿足商家用戶在電商平台上處理電商訂單相關的關鍵需求。商家可通過聚水潭ERP整合、同步及統籌協調所有店鋪、訂單、產品、庫存,管理其各平台的運營或財務數據,享受便捷的跨平台業務體驗。以ERP爲核心,聚水潭進一步擴大產品和服務範圍並延伸至其他電商運營SaaS產品,成爲一站式電商SaaS提供商。

根據國際專業咨詢機構“灼識咨詢”資料,聚水潭是中國最大的電商SaaS ERP提供商,佔據20.7%的市場份額。

近年來,頭頂各個細分賽道冠軍光環,赴港上市的SaaS企業不在少數,但結局未必盡如人意。前有中國最大的雲端HCM解決方案提供商北森控股流血上市,後有中國內地最大的零售雲解決方案服務商多點數智正二次遞表。

如今,聚水潭也走到了港股上市的關口,這關鍵的一步,能否順利邁出?

3年累計虧損超11億

“燒錢”換來客戶數量增長

作爲一家SaaS服務企業,聚水潭的營收主要來源於其SaaS業務。《招股書》顯示,聚水潭2020年、2021年、2022年營收分別爲2.94億元、4.33億元、5.23億元,其中SaaS業務貢獻的營收佔比分別達到89.5%、91.9%、95.2%,呈現逐年走高的狀態。

但公司其實沒掙到什么錢,整體是虧損的,2020年至2022年虧損分別爲3.64億元、2.54億元、5.07億元,3年累計虧損超11億元。

聚水潭的虧損之所以居高不下,與其在營銷上的高投入不無關系。2020年至2022年,聚水潭銷售及營銷开支佔收入的比例分別達到54%、54.3%、60.1%,金額分別達到1.59億元、2.35億元、3.14億元,均高於同期公司能夠獲得的毛利。

這也使得公司的盈利前景變得難以預測,就連聚水潭自己都在《招股書》中表示,“公司預期未來隨着規模擴張仍將繼續產生虧損,短期內無法實現盈利”,聚水潭也給不出盈利時間表。

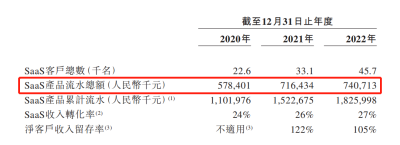

持續的“燒錢”之後聚水潭也換到了量,2022年聚水潭客戶數增長了1.26萬名,同比增長達38.1%。但營業收入的增加卻與投入不成正比。2022年SaaS產品流水總額增加了2427.9萬,僅增長3.3%,遠低於上一年同期23.86%的增速。同期,整體的業績增速也從2021年的47.4%降至2022年的20.7%。聚水潭增速下滑,其中雖然有疫情等宏觀因素的影響,但主要還是聚水潭自身原因。

圖源:《招股書》

另外值得一提的是聚水潭的人效。SaaS公司人工成本普遍較高,對比中美上市SaaS企業,主要集中在人效30多萬這個數字區間,以美國SaaS巨頭Salesforce爲例,人效維持在35萬美元以上,而國內上市SaaS公司,用友在40萬元,金蝶在36萬元,同行業的微盟、有贊也高於30萬元。《招股書》顯示,聚水潭員工2947人,對比2022年營收5.23億,人效僅爲18萬。在同類公司中,聚水潭的人效屬於偏低的。

《招股書》顯示,聚水潭目前账面預充值負債額12.86億元,相當於其2022年營收的2倍以上,可以看出公司尚有大量的客戶預付金額待消耗。目前,聚水潭貼吧中尚有一些用戶在發帖轉讓剩余訂單量。

圖源:百度貼吧

“過去,聚水潭銷售以按單計費爲主,幾年前電商形勢大好,客戶充值金額多,年消耗也大。近兩年受疫情等多種因素影響,部分大商家單量銳減,年消耗自然大大降低,更有甚者停用ERP軟件,選用性價比更優惠的打單軟件。”行業分析人士指出,另外,電商ERP行業競爭日益激烈,按單計費金額大幅下調,行業普遍每單從0.1元降低至0.02元,此外ERP服務商紛紛推出了價格更爲低廉的包年合作模式,以此來爭奪客戶。爲了應對市場競爭,聚水潭也不得不降價優惠。原有客戶消耗變慢、續費低,可能是聚水潭只漲客戶數難漲銷售額的主要原因之一。

多家知名機構入股,但資產負債率高達203%

做SaaS服務有多“燒錢”?《招股書》提到,國內外SaaS盈利前一般要虧損15年。聚水潭成立於2014年,受益於SaaS賽道的火熱,過去的9年時間裏受到衆多知名投資機構的青睞,先後獲得阿米巴資本、微光創投、元璟資本、紅杉資本、高盛(中國)、中金資本、藍湖資本、泰合資本等真金白銀的支持,C輪融資後估值達到60億元,總融資金額超10億元。

但聚水潭目前最新的一輪融資還是在2020年6月的C輪融資,距今已有3年時間。《招股書》顯示,截至2023年4月30日,公司账上的現金及現金等價物有2.1億元,比上年底的4.27億元減少一半。同期,公司流動資產總額爲6.01億,而流動負債總額爲9.22億元,缺口超3億元。截至去年年底,累計虧損15.9億元後,公司的資產負債率已經高達203%。

值得注意的是,2022年,聚水潭對投資者的金融負債的利息开支達到1.03億元。爲何金融負債的利息开支如此之巨?投資行業人士分析,這部分支出可能與其前期大額融資有關。聚水潭A輪融資發生在2017年,如若雙方籤訂了回購協議,行業慣例是5-6年公司不上市可執行回購,投資人有權要求按投資款加年化利息進行回購。

开拓跨境業務成績未知

聚水潭的業務,主要聚焦於電商ERP賽道,屬電商SaaS細分賽道。成立9年之後,聚水潭2022年的年營收達到5.23億,佔市場份額的20.7%,已經成爲行業龍頭。但現在所處的細分賽道,市場空間有限。

電商ERP賽道劃分極爲精細,中小商家被售價低的打單軟件瓜分,KA級大商家則被更專業化的WMS、OMS軟件佔領,聚水潭ERP的用戶主要爲中腰部商家,而聚水潭無論是向上還是向下延伸,都會遭遇激烈競爭。

更加棘手的是,近兩年市場針對直播模式湧現的輕量級ERP產品,不僅收費低廉,而且產品設計已能很好滿足一部分流程復雜度低的中腰部商家需求,這些公司也正在向利潤更大的上遊發展,蠶食的正是聚水潭這樣定位中腰部商家的市場空間。

而聚水潭也敏銳的感知到國內激烈的市場競爭,《招股書》中提到,公司正开拓跨境業務。但跨境ERP市場同樣競爭激烈,老牌玩家馬幫ERP、店小祕市場佔有率高,且融資能力不俗。前者有華映資本、軟銀等加持,光2021年融資就近5億元;後者的投資機構陣容更爲龐大,紅杉中國、老虎基金等衆多機構加持,去年C輪D輪加起來融了2.1億美元(約15億元人民幣)。

從《招股書》來看,聚水潭尚未披露跨境業務具體數據,新業務何時能夠盈利?能否彌補國內激烈市場競爭帶來的業績增長下滑,尚不明確。

這次IPO,聚水潭瞄准的是港股。不過,港股因爲流動性問題,已經有相當長一段時間表現不佳,所以近來包括雅士利、達利食品紛紛從港股退市謀求在A股重新上市。但具體到聚水潭,因其虧損的現狀,不能滿足A股上市的條件,只能考慮港股上市。

從港股一些公司的表現來看,如今年上半年上市的SaaS概念股北森控股,上演了史上“最迷你IPO”,且上半年股價已跌超70%,當前市值約63億港元,市盈率-2倍;而同賽道的電商SaaS中國有贊,近兩年股價持續下跌,目前市值已僅約30億港元,市盈率-28倍。

過去,資本市場走勢良好,對SaaS增收不增利接受度較高,也愿意給出較高倍數的市銷率。由此,2020年6月最後一輪融資結束,聚水潭的估值已達60億。

但如今隨着資本市場趨於謹慎,SaaS公司流血上市已經屢見不鮮。而且,聚水潭不論是盈利預期、業績增長還是現金流,都不好看,在港股流動性不佳的背景下衝刺港股,可能對公司本身的經營發展作用有限,但是港股上市,對於其开拓跨境業務是一個加分項,港股上市公司的名頭可以爲其品牌背書。

老板拉同事創業

上市前解決離婚風波

聚水潭誕生至今已經有9年時間,老板駱海東現年54歲,畢業於上海大學,學的專業是理論電工專業,學歷是碩士。畢業之後先後供職於晟訊科技和嘉興麥寶等 ERP公司。

2014 年 1 月,駱海東拉上共事了 15 年的老同事賀興建,以及核心开發團隊,9位老同事一起創辦了聚水潭。當初爲了養活公司,在开發 SaaS 產品的同時,駱海東還和幾個核心高管去接其它項目賺錢,直到產品上市。在苦熬多年之後,恰好遇到 SaaS賽道成爲了資本風口,聚水潭也獲得了衆多投資機構入局,才算守得雲开見月明。

2020 年,當光雲科技以 “電商 SaaS 第一股 ” 的身份登陸科創板時,聚水潭作爲電商 SaaS ERP 龍頭,創始人駱海東就躊躇滿志的對媒體表示 “聚水潭有實力上市,但要到 2021 年上半年再去考慮 IPO”。

當聚水潭搞了C輪融資,收獲60億元高估值。在春風得意馬蹄疾的2020年底,駱海東後院失火。因離婚糾紛,其所持聚水潭股權由此被前妻凍結,查閱愛企查信息,這部分股權在2022年底才解凍。

這或許是聚水潭比計劃整整晚了2年上市的原因之一。但時移事易,才短短兩年時間, SaaS賽道的市盈率就跌下了神壇,風光不再。聚水潭也因此錯過了資本市場的高光時刻。

聚水潭的遭遇也不免讓人想起當年土豆網,當年土豆網正值上市的關鍵時刻,土豆網CEO王微和妻子楊蕾鬧離婚,楊蕾以夫妻共同財產爲由要求重新劃分土豆網股份,因此土豆網38%的股份遭凍結,導致土豆網錯失美股上市時機,上市之後股價不振,最終與優酷網合並。

從聚水潭开啓港股上市之旅可以判斷駱海東離婚糾紛應該已經妥善解決,但是創業者如何平衡好事業和家庭的關系,仍然是值得其他創業者引以爲鑑的。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:聚水潭3年虧損11億衝刺港股上市,創始人“離婚糾紛”余波已了?

地址:https://www.breakthing.com/post/85783.html