近期,房地產市場迎來一輪密集的優化調整政策,市場情緒陸續向好,代建行業作爲產業鏈的重要環節,也愈加顯現出其獨特優勢。

一、行業轉型穩步推進9月以來,各地區各部門推出了一系列樓市優化調整政策,包括落實"認房不認貸"政策、實施居民換房個稅優惠政策、提高公積金貸款額度及放寬公積金提取、取消限購、指導參考價松動等。

在政策"組合拳"的帶動下,購房者情緒得到了一定程度的激活,部分城市的商品房市場熱度也有所回暖。中指研究院調查數據顯示,"認房不認貸"政策執行後,全國置業意愿提升了15個百分點,北上廣深均提升明顯,其中北京、上海均提升來20個百分點左右。

與此同時,在保交付等政策的持續推動下,全國房企竣工表現持續改善。國家統計局最新數據顯示,2023年1-8月,全國房地產开發企業房屋竣工面積43726萬平方米,增長19.2%。其中,住宅竣工面積31775萬平方米,增長19.5%。

可以預見,隨着市場積壓的住房需求出現釋放跡象,以及保交樓的推進和年底交付高峰期的來臨,後續市場竣工面積有望持續擡升,行業總體將呈現出穩步改善的發展態勢。

不過,受房地產开發投資增幅連續收窄等因素影響,今年1-8月,房地產开發企業房屋新开工面積63891萬平方米,下降24.4%,房屋新开工面積增速出現同比下滑的情況。

竣工持續向好、新开工走弱的情況,既從側面印證了"保交樓"工作的順利推進,許多停工樓盤項目正被陸續盤活;也說明了在市場環境、房企資金面承壓等多因素共振的影響下,房企缺乏投資動力,以往的"大开發時代"難以復返,房地產市場周期已然出現了新的變化。

在此背景下,筆者認爲,高投資、高周轉的房地產重資產運營模式已不再適應於當下的市場環境和需求,相反地,低成本、高收益的輕資產運作模式正成爲行業共識,並在資本市場上逐漸凸顯價值。

其中,在"保交樓"過程中起到重要作用,且具備高盈利、低槓杆、高現金轉化率三大特徵的房地產代建業務無疑最爲突出,且極大促進了整個房地產行業的轉型升級。

回顧近幾年,在房地產行業進入深度調整期的背景下,代建行業以其極強的市場適應能力,呈現出蓬勃的發展活力。

中指研究院數據顯示,2016-2022年,全國房地產代建行業的累計代建面積達4.8億平方米,代建新籤建築面積年復合增速爲25.0%,遠超傳統房地產的开發增速。2022年,全國商品房銷售面積大幅下降24.3%,房地產行業持續承壓,而代建行業的新籤合約項目建築面積則實現同比增長11.3%,依舊保持較快增速,展現出強勁的抗周期能力。

具體而言,與傳統开發模式不同,代建公司主要提供項目解決方案並輸出品牌,無需承擔拿地和出資等成本,受土地政策和房地產市場調控影響較小,能在財務槓杆相對較低的同時實現較高的利潤率。

一般來說,代建公司主要承擔員工、服務等成本,通過精細化的成本管理和高效的資源整合,能夠在保證項目質量的前提下有效實現成本的優化和降低。

以"代建第一股"綠城管理(09979.HK)爲例,其通過精細化的工程管理和嚴格的項目監督,成功實現了多個項目的成本優化,提高了盈利能力以及現金流能力,亦爲客戶節省了大量資金,成爲房地產輕資產模式的標杆企業。

二、代建業務仍大有可爲近年來,代建行業呈現出爆發性增長,衆多房企爭相湧入這一"輕資產"战略賽道。

克而瑞發布的《2023上半年中國房地產企業代建綜合能力TOP30》顯示,截至今年6月底,TOP30企業代建總合約建築面積已超6億平方米。其中,超過5000萬平方米的有4家,合計面積達3.2億平方米,佔TOP30企業總規模的53.5%,行業集中度較高,市場競爭也愈發激烈。

不過,在市場變化加快的背景下,代建業務仍然大有可爲。根據中銀證券數據,以當年新增籤約代建面積與商品房銷售面積之比計算滲透率,2016-2022 年,我國代建行業滲透率從1.8%逐步提升至8.2%,與歐美模式下20-30%的滲透率相比,按均值25%估算,還有三倍左右的提升空間,市場前景依舊可觀。

另一方面,隨着房地產增量需求逐步放緩、土地投資主體邁向多元化等,代建公司亦能不斷拓展業務邊界,持續擴大品牌延伸範圍。

今年以來,國央企、城投、AMC及金融機構在土地市場中的影響力不斷增強,保障性租賃住房籌建、國央企城投拿地代建、遇困房企"保交樓"及金融機構涉房不良資產代建等方面的需求呈現出集中爆發趨勢,代建市場中委托方的主體和需求更加多元化,代建市場的空間也進一步擴大,長期增量可期。

三、綠城管理:不斷探路的行業領頭羊目前,伴隨市場需求的變化和拓展,代建市場無疑已涉及到更多領域和項目,如城市更新、商業地產、工業地產等,代建需求走向多元精細化。這不僅要求代建公司具備專業的技術和管理能力,還需要具備創新意識和市場敏銳度,能夠快速適應市場變化和委托方的需求。

放眼市場,品牌效應好、專業過硬、資金實力強的代建平台明顯更具先發優勢。在這其中,業內領先的代建服務龍頭綠城管理無疑擁有強勁的綜合實力,能夠分享到更多政策紅利與發展機遇。

作爲代建領域的標杆企業,綠城管理已連續七年市佔率超22%,其也是業內首個管理合約總建築面積"破億"的代建品牌。2022年,在房地產行業下行及代建行業競爭加劇的背景下,綠城管理憑借領先的商業模式走出獨立行情,公司市佔率不降反升,較2021年大幅提高3.1個百分點至25.5%,蟬聯代建行業第一身位,盡顯輕資產逆周期優勢。

進入2023年,綠城管理延續增長態勢。今年上半年,綠城管理的收入爲15.49億元,同比增長23.1%,毛利8.06億元,同比增長27%,歸屬母公司淨利潤4.74億元,同比增長31.3%。毛利率、淨利率分別高達52%、30.6%,較去年同期均有所增長。

同時,綠城管理的新拓業務保持穩定增長。2023年上半年,綠城管理新拓代建項目的合約總建築面積達17.3百萬平方米,較去年同期增長約30.6%,其中政府、國有企業委托方及金融機構佔比達79.9%;新拓代建項目代建費預估51.2億元,較去年同期增長約26.3%,其中政府、國有企業委托方及金融機構佔比達75.2%。

實際上,從市場份額出發,綠城管理早就遙遙領先於行業第二梯隊,無論從規模還是口碑上都已成爲業內名副其實的龍頭,能夠在長期的市場競爭中保持領先地位。

但從其市場動作來看,即使在行業內首屈一指,綠城管理依舊不斷審視自己的能力範圍,提升對產業鏈的掌控能力,爲自身拓展更多發展空間,也爲代建行業探索更多可能性。

在這其中,綠城管理"M登山模型"的全網开源便是代建行業的一次重大升級。作爲代建行業首個B端全流程服務指南,"M登山模型"不僅推動了行業的知識平權和技術普惠,帶來整個行業"良品率"的提升,更是引領整個代建服務市場走進了標准工業化時代,爲房地產的"輕資產發展"打开了新格局。

綠城管理"M登山模型"六大營地23個節點

可以發現,當綠城管理把產業鏈上非關鍵環節分享出去之後,其反而獲得了更強的產業鏈掌控力。

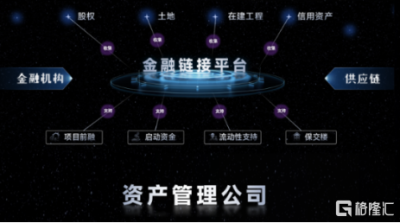

同時,伴隨"輕資產"战略不斷完善且走向成熟,綠城管理也在持續推動資產運營與金融深度結合,鏈接行業多方需求。根據規劃,在保持輕資產屬性前提下,綠城管理將透過業務流量鏈接項目主體和金融資源,打造資產管理平台,賦能產業鏈全生命周期發展。

綜上,在當前房地產市場逐步向新發展模式轉型的過程中,無論是搭建开發與服務平台還是資產管理平台,綠城管理都在專注於推動產業鏈與創新鏈的深度融合,從而優化整個代建行業的服務鏈條,進一步打造更完善的房地產开發服務生態。

在筆者看來,持續構建差異化優勢,是企業支撐價值定位和實現長期可持續發展的關鍵要素。在某種程度上來看,這恰好也是綠城管理不斷進行探索和實踐的行動准則。而正是依托極具前瞻性的战略布局,在多數房企尚處於探索階段之際,綠城管理已經在思考如何變得更有價值性、稀缺性和不可替代性,構建屬於自己的生態產業鏈,引領行業走向高質量發展。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:地產鏈熱度穩步回升,探路者綠城管理(9979.HK)走在前列

地址:https://www.breakthing.com/post/98132.html