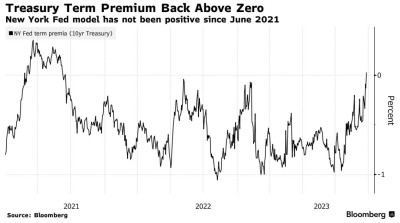

一項反映債券投資者持有長期債務所獲得額外收益的指標顯示,自2021年6月以來首次呈現正值,顯示出較長期限(通常指10年及以上期限)美國國債收益率大幅攀升。

紐約聯邦儲備銀行的10年期限溢價指標周一轉爲正值,而在過去七年的大多數時間裏,這一指標都是負值。該指標衡量了美國國債收益率與短期利率預期之間的差距。

美國收益率曲线正因爲市場預計美聯儲即將結束加息周期而變得更加陡峭,10年期美國國債收益率自2007年以來首次突破4.5%。美國國債供應量的增長推動了這一趨勢,爲廣泛的政府赤字提供資金。

前加拿大央行官員兼現任貝萊德投資研究所負責人Jean Boivin表示:“在美國,由於財政政策的原因,長期溢價上升的風險更高。持有長期債券的風險也更高。”

有着“全球資產定價之錨”稱號的10年期美債收益率續創2007年11月以來的新高,這在很大程度上反映出美國政府停擺危機、聯邦政府赤字規模持續擴大的預期,以及暗示降息預期大幅降溫,取而代之的是美國利率水平將長期維持在較高水平的預期。

本周10年期美國國債收益率一度升值4.56%附近,續創2007年10月以來的新高。30年期美國國債收益率本周一度上漲至4.70%,爲2011年以來的最高水平。

來自貝萊德的研究主管 Boivin認爲,美國政府停擺可能會給短期的美國國債帶來額外的價格上漲收益,因投資者將其作爲臨時避風港,但從長期角度來看,美債價格下行風險非常大,意味着收益率可能續創階段性高點。他預計投資者們將通過拋售來刺激長期限美債響應高利率風險,這將進一步推高美債收益率。

“然而,財政方面的風險可能令投資者頗爲擔憂,隨着時間的推移,‘期限溢價’會不可避免地增加,”他表示。他指的是投資者持有長期證券通常要求的額外高收益率。“一個很簡單的道理:如果一個投資者擔心美國的長期財政前景,你就不會去买長期限的美國國債。”

該溢價在2020年降至-1.67%的歷史低點,部分原因是通脹下滑使得投資者對較低的長期收益率感到滿意。在2016年以來,期限溢價也受到了美聯儲作爲貨幣政策手段之一——加大力度購买政府債券帶來的制約。

該指標在2021年曾經在幾個月內恢復爲正值,當時經濟前景樂觀推動了較長期限收益率的上漲。隨後,隨着 2022 年 3 月开始的美國加息預期推高短期收益率(相對於長期收益率),期限溢價被侵蝕。

在當前的美國國債市場,通脹保值證券和名義證券收益率的上升表明,要求更多補償的需求並不是源於通脹預期,而是源於經濟形勢和債務供應增加所帶來的無風險利率的變化。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:長期限美債收益率全线飆升! “期限溢價”自2021年來首次“轉正”

地址:https://www.breakthing.com/post/99944.html