7月26日,阿裏發布公告稱:董事會已授權集團向港交所提交申請,將新增香港爲雙重主要上市地。在港交所完成審核程序後,阿裏將在港交所主板及紐交所兩地雙重主要上市。

公告顯示,相關流程預計在2022年年底前完成。其後,阿裏在美國掛牌的存托股和在香港上市的普通股將可以繼續互相轉換。投資者可繼續選擇以其中一種形式持有阿裏股份。

兩種上市方法有何區別?

想必有不少人疑惑,阿裏不是已經在港股美股上市了么?

這波怎么又說阿裏申請香港紐約雙重主要上市?

首先,我們得了解目前中概股回歸港股上市有四種途徑:

1)私有化退市後再來港申請上市;

2)在香港主要上市(雙重上市);

3)二次上市 ;

4)介紹上市。

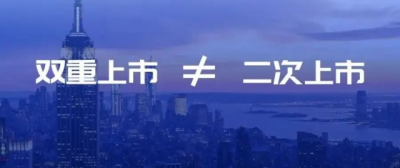

而阿裏涉及到的就是雙重上市與二次上市。

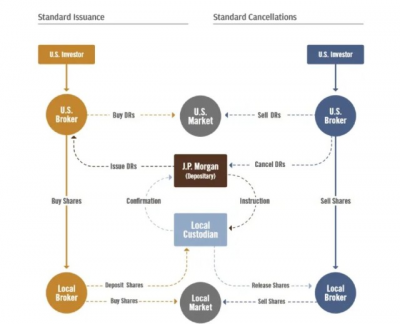

阿裏巴巴目前在香港聯交所主板二次上市。所謂第二,就是一個從屬地位。二次上市是指公司在兩地上市相同類型的股票,通過國際托管行和證券經紀商,實現股份跨市場流通。二次上市,基礎股份來源是公司新發行的普通股。

在這種發行方式下,先由銀行購买一定量外國公司的股票,並且把這些股票全部托管在銀行當中,銀行再把擁有的這些股票打包在一起,出售代表着這一籃子股票的證券。

簡單來說,就是找個中間商把美股那邊的先包下來再以此爲基礎發憑證在港股上。

而在美國,這些證券就被叫做ADR。

在定價上,公司在原市場的市價作爲參考價進行折算,並由發行人與承銷商協定後確定一個價格,這也是阿裏巴巴、百度、網易等大多數中概股回港選擇的二次上市方式。

若企業僅在香港作二次上市的,聯交所預期公司證券將主要在海外交易所交易並受主要上市地監管機關監管,故對尋求二次上市的申請人,聯交所會採取相對寬松的審核標准,而且有多項豁免和優待政策。

從整個過程看,美股和港股兩個市場存在價格的關聯性。

這種上市方法,一旦美股有變,港股也會遭殃。

畢竟是從屬地位,所以也不能被納入港股通。

而雙重主要上市,是指兩個資本市場均爲第一上市地,沒有主次之分,大家都是平等的。

兩市場股票無法跨市場流通,股價表現相對獨立,可能產生價差。雙重主要上市後,假若在其中一個上市地退市,也不會影響到另一個上市地的上市地位。

相比二次上市,雙重上市需要同時滿足兩地對於上市公司的各項管理要求,整體要求會嚴格許多,和本地上市沒有太大區別,更容易被國際投資者接受,也更易於符合A股市場監管納入港股通。

爲何要雙重主要上市?

阿裏巴巴集團董事會主席兼首席執行官張勇表示,這個決定的目的是希望讓更廣泛多元的投資者,尤其是阿裏巴巴數字生態參與者,能共享阿裏巴巴的成長和未來。

從公司的角度來講,雙重上市擴大了其股東基礎,提升了全球市場的影響力,從而使公司可以在其他證券市場上進行融資,並進一步將業務擴展到其他市場。

另一方面,也是出於抗風險的考慮。

去年5月、12月,美國參議院和衆議院分別批准了《外國公司問責法案》,該法案要求在美上市的外國公司需要向SEC提交文件,證明該公司不受外國政府擁有或掌控,如果外國上市公司連續三年未能按要求提交報告,SEC將對其實施摘牌。

與二次上市相比,雙重主要上市多了一份獨立性。或許過程艱難,但無疑更能抵抗風險。

近段時期以來,雙重主要上市正在成爲中概股回港的主流模式。截至目前,已有知乎、貝殼、小鵬、理想等9家中概股公司實現在美國和香港雙重主要上市。

阿裏與港交所的愛恨糾葛

香港是阿裏巴巴從中國走向世界的起點,從2007年以來,阿裏巴巴就將香港作爲主要上市地的首選。

2007年,阿裏巴巴的B2B業務就曾在香港聯交所上市,市場反應熱情,开盤報30港元,相比13.5港元的招股價暴漲122%,成爲當時中國互聯網公司融資規模之最。

但輝煌時刻並沒有持續多久,阿裏巴巴高开低走,在2008年3月即跌破發行價。屋漏偏逢連夜雨,2008年美國次貸危機蔓延,全球經濟衰退,阿裏巴巴股價更加低迷。

最終,2012年,阿裏巴巴集團啓動香港上市B2B業務的私有化,以當初上市時的招股價格每股13.5港元進行回購,曾經的“香港股王”黯然離場。

2013年,阿裏巴巴爲尋求集團整體上市嘗試重回香港。然而阿裏實行同股不同權的合夥人制度,但當時的港交所卻堅持同股同權,和港交所艱難談判近1年,阿裏最終未能在港上市。

2014年,阿裏最終轉赴紐交所上市。上市首日市值就突破2300億美元,如果阿裏巴巴能夠在香港上市,無疑會成爲港交所史上最大的IPO。2017年,阿裏巴巴市值一飛衝天。

港交所憾失阿裏巴巴。

痛定思痛,2018年,港交所新規頒布,允許“同股不同權”公司上市,這也爲包括阿裏在內的大量國內互聯網公司在港上市創造了更有利條件。

其實在阿裏巴巴赴美上市前夕,仍公开表示:未來條件允許,我們將回歸國內資本市場,與國內投資者共同分享公司的成長。

所以,2019年11月26日,阿裏重回港股,在香港二次上市,紐約依然作爲阿裏的主要上市地。

如今,阿裏申請香港紐約雙重主要上市,還是有不小的標志性意義,可以拉高香港聯交所上市公司的盈利能力、科研投入等技術指標。

對香港聯交所而言,包括阿裏在內的更多優質交易標的,雙重上市後流動性的增加和定價能力的提升,將有利於香港進一步鞏固和增強國際金融中心地位,也將加強其對全球市場的吸引力。

根據全球金融中心指數,目前香港爲全球第三大金融中心,排名僅次於紐約和倫敦,實力與發展潛力都相當巨大。

而阿裏巴巴作爲流通市值超2萬億港元的龍頭公司,雙重主要上市之後,也可以更好應對單一市場的不確定性,從而更好應對外部環境變化帶來的挑战。

並且,阿裏剛剛發布2022財政年度報告。數據顯示,阿裏巴巴全球活躍消費者約13.1億,其中,中國年度活躍消費者超過10億,中國消費者業務GMV達到7.976萬億元。

2022財年中,阿裏總營收爲8530.62億元,同比增加19%。阿裏表示,上述增加主要有中國商業、雲業務以及國際商業分布的收入增長所驅動。其中,中國商業部分收入5927.05億元,同比增加18%;雲業務部分收入745.68億元,同比增加23%;國際商業部分的收入爲610.78億元,同比增加25%。

現如今,我們也的確能感受到,外部環境風雲變幻。

越是在不確定性陡增的時代,越要積極尋求真正有價值的變化。

文章來源:尊嘉金融。

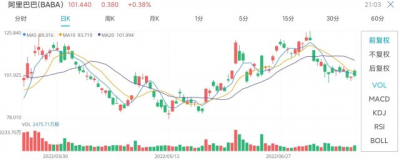

- 阿裏巴巴(BABA)

- 阿裏巴巴-SW(09988)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:阿裏雙重主要上市,離內地投資者更近一步

地址:https://www.breakthing.com/post/10789.html