本文來源:價值星球,作者:歐錦

什么是 “大廠造車”?

完整表述是:互聯網大廠,紛紛开始造汽車。

過去一段時間,但凡叫得上名字的互聯網公司,似乎都想成爲 “老司機”。

高調的有如百度、小米,舉行盛大的發布會官宣造車;低調的如騰訊,先公开表示不造車,後低調將觸手伸入汽車領域。

近日,美團也低調布局新能源汽車上遊產業——動力電池。

8 月 25 日,全球鋰離子電池領域的領軍企業欣旺達披露了一項關於子公司欣旺達 EVB 可轉債借款暨關聯交易。

公告顯示,欣旺達 EVB 分別與深圳美珠美鵬企業管理咨詢合夥企業(有限合夥)(以下簡稱 “美珠美鵬”)、中金協鑫碳中和(紹興)產業、投資基金合夥企業(有限合夥)等 12 家企業籤署《可轉債協議》,向上述各方進行可轉債借款合計 11.9 億元人民幣,用於欣旺達汽車電池日常運營資金。其中,美珠美鵬實控人爲美團產業基金創始合夥人朱擁華,股東名單中亦有王興的身影。

十天前,有媒體披露欣旺達 EVB 完成新一輪融資,超出了此前規劃的 30 億元募資額度一倍以上,投後估值約 300 億元。投資方中也有美團战投。

據 SNE Research 統計,欣旺達位列 2022 年 1-6 月全球動力電池累計裝機量第九位,裝機量同比增長超過 600%,在前十大動力電池廠商中增長速度最快。在 2022 世界動力電池大會上,欣旺達還榮登 “全球動力電池十二強” 榜單。

SNE Research 的另一組數據顯示,到 2025 年全球動力電池產銷缺口將達到 37%,裝車缺口將達到 25%,且持續維持供需緊張的狀態。似乎也從側面展示出欣旺達這樣的動力電池企業潛力。

那么美團現在下注動力電池,是爲造車做准備嗎?

早就看好汽車

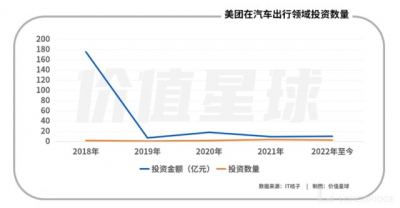

梳理美團歷年投資可以發現,美團自 2018 年开始投資汽車交通領域,2021 年達到高峰(共投資 4 筆)。

目前來看,美團對外投資主要通過美團龍珠、美團战投以及王興個人投資這三個部分實現。

美團投資的特點也十分鮮明,早期投資的項目主要集中於生活服務類項目,和主營業務密切相關,比如別樣紅雲 PMS、黑馬軟件等企服項目,美菜網、易酒批等零售項目,酷訊旅遊、榛果民宿等旅遊相關項目等。

但在 2019 年之後,美團的投資風向开始轉變。

美團开始不斷押注科技領域,比如智能硬件、汽車交通、先進制造等領域都成爲美團的心頭好。

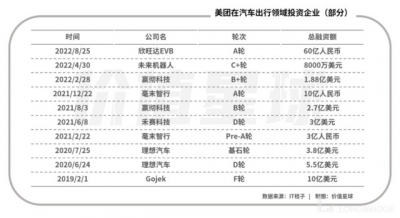

2022 年伊始至今,美團已經在汽車出行領域出手 3 次。2 月,美團跟投自動駕駛卡車技術與運營公司嬴徹科技的 1.88 億美元 B+ 輪融資;4 月,美團領投未來機器人(深圳)有限公司 8000 萬美元的 C+ 輪融資;8 月,美團战投領投欣旺達 EVB60 億元 A 輪融資。

頻繁投資的舉動,似乎在昭示,美團已經成爲智能汽車領域的 “隱形大佬”。

進一步梳理來看,美團的布局幾乎可以涵蓋一輛智能汽車從生產到售後的全部 “生命周期”。美團參投的底層領域中包括自動駕駛(贏徹科技)、激光雷達(毫末智行)、動力電池(欣旺達 EVB);服務領域中包括出行服務(Go-Jek)、新車銷售(上海三快省心購科技有限公司),同時美團 APP 上還有養車/用車板塊,提供維修保養等服務。

此外,美團還投資了末端的整車企業理想汽車。2020 年,在理想汽車赴美上市前,美團創始人&CEO 王興和美團對其投資超過了 11 億美元。

對於投資理想的原因,王興曾解釋稱,理想汽車研發的自動駕駛、人車交互等技術,未來會與美團的業務產生協同效應。美團本質上是一家移動公司,因此車輛對美團很重要。此外,未來將屬於電動汽車,所以美團更希望能參與其中。

在投資嬴徹科技時,美團战略與投資副總裁朱文倩曾表示,投資嬴徹科技是積極參與到中國幹线物流自動駕駛賽道的頭部機會,通過科技驅動效率提升,“美團擁有業界領先的無人配送自主研發能力,在該領域有長期的積累,近年來無人配送的投入繼續加碼、規模化落地進程進一步加快。同時,美團持續圍繞具有長期發展價值的前沿科技領域進行投資,積極布局智能汽車、自動駕駛、機器人、半導體、生物科技等領域。”

據傳美團內部會用兩個點錨定一個投資賽道,橫軸是技術,縱軸是落地場景,那么汽車出行就是美團最爲看重的本地場景之一。

這樣的投資邏輯也符合美團 CEO 王興在電話會議所表述的:長期來看,隨着電動汽車和自動駕駛技術的成熟,貨物配送效率的不斷提高,配送成本的不斷降低,將有利於美團主營業務的發展。

加倉 “硬科技” 的邏輯

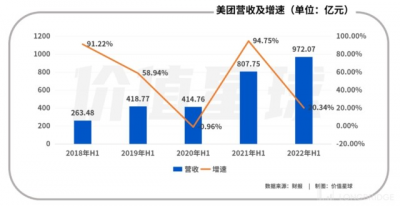

美團最新公布的財報顯示,今年二季度公司營收爲 509.4 億元,較上年同期的 437.6 億元增長 16.4%。其中,來自核心本地商業(包括外賣和到店、酒店及旅遊分部、美團閃購、民宿及交通票務)的收入爲 367.8 億元,較上年同期同比增長 9.2%,佔到總營收的 72.3%。

由此可見,美團的幾大根基業務已相當成熟,即便面對疫情壓力也保持了一定增速。但問題在於,美團在國內外賣、到店、民宿及票務等各領域都有較高的市佔率,想繼續維持以往的高增速並不容易,集團需要擴展新的增長曲线。

去年 10 月,王興宣布美團战略從 “Food+ Platform” 升級爲 “零售 + 科技”,希望利用先進科技打开新的突破口,謀求新發展。這一理念反映到投資風格上,就成爲美團近年來 “加倉” 硬科技的底層邏輯。

另一方面,在政策導向下,硬科技企業也越來越多的獲得資本關注,先進制造、醫療健康、企業服務成爲最受資本青睞的熱門賽道。

大廠 CVC 也多匯聚於此。

以騰訊爲例,在減持京東、SEA 等互聯網公司之後,騰訊曾對外表示,未來會持續發掘新賽道、新機會,特別是前沿科技和實體經濟數字化。

於是,2022 年上半年,騰訊在智能制造、企業服務等領域頻頻出手,先後投資了一站式實時數據融合服務平台 DataPipeline、人工智能技術應用公司霧幟智能、RPA 方案提供商影刀 RPA、數字音頻技術解決方案供應商全景聲科技、DPU 芯片與解決方案供應商雲豹智能等。

阿裏巴巴的投資方向也在變 “硬”,今年上半年,阿裏系先後投資了億可能源、太若科技、中科微針、法奧機器人、睿力集成電路、長鑫存儲、霍曼 HomeRun 等。

回到美團身上,今年除了在汽車交通方向有投資布局之外,美團還投資了 AI 視覺芯片研發平台愛芯元智,單光子傳感器芯片研發商靈明光子,高空作業機器人公司史河科技等科技企業。

不過總體來看,國內 CVC 投資的 “手速” 在今年有所降低。

根據 IT 桔子發布的《2022 年 Q2 中國新經濟創業投資數據分析報告》顯示,2022 年上半年,國內新經濟領域共發生 2786 起投資事件,較去年同期減少 636 起,同比下降 18.59%;2022 年上半年國內投資交易事件涉及總金額超 4275 億元,較去年同期減少 2176 億元,同比下降 38.05%。

尤其是頭部大廠的投資節奏明顯放緩。來自天眼查的數據也顯示,今年 1 到 8 月,騰訊對外投資數量在 80 筆左右,而去年同期則大概是 210 筆;阿裏巴巴今年 1 到 8 月出手 10 筆左右,去年同期是 30 筆左右;美團今年 1 到 8 月是 7 筆,去年同期是 10 筆左右。

不過,唐興資本創始人宮蒲玲表示,因爲硬科技企業成長有其自身的規律,不能夠靠資本催熟,企業的成長需要有一個過程。盡管這么多年,我國在政策上鼓勵創新創業,鼓勵科技創新,對硬科技企業充分給予了肯定和支持,但是硬科技的企業的成長,遠遠趕不上資金的增長,所以就變成了一個資金過剩資產荒的狀態。

他還認爲,做互聯網投資與做硬科技投資是不一樣的投資邏輯和投資理念。如果以互聯網的思維做硬科技投資,會造成硬科技的版塊,特別是大家談到的半導體領域,形成很大的泡沫,這在二級市場是直接的表現。今年二級市場企業表現不佳了,很多企業看着上市了,但不一定拿到應有的收益。

從這個角度來說,投資機構和大廠 CVC 扎堆硬科技領域的影響還需持續觀察。

造車不再是唯一的船票

當下,直接 “造車” 已不是進入這個行業的唯一船票。

自動駕駛、智能座艙、動力電池等強相關產業都在爆發,很多企業採用通過投資曲线擁抱智能汽車的策略。

以美團投資的欣旺達 EVB 爲例,雖然至今仍未實現盈利,但潛力巨大。根據欣旺達發布的年報來看,欣旺達電動汽車類電池業務的毛利率爲 8.76%,而行業龍頭寧德時代同期毛利率達到了 15.04%。

而且,作爲新能源汽車最爲核心的部分,動力電池是整個車輛的 “命根子”。此前,廣汽集團董事長曾慶洪就曾表示,“動力電池成本已經佔到新能源汽車的 40% 至 60%,那我現在不是在給寧德時代打工嗎?”

話糙理不糙,無論是在哪個領域投資下注,大廠 CVC 通過投資方式進入汽車產業鏈之後,即可以享受行業發展帶來的紅利,又可以坐收投資回報。

既然如此,何必親自下場造車呢?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美團正在悄悄造車?

地址:https://www.breakthing.com/post/16202.html